通过近期不少市场数据,我们已经可以对于市场中机构投资者做一些梳理了,尤其是通过重仓股的公开,以及券商、公募基金、社保、QFII等操作收益,分析出他们的思路和风格,同时对于板块和市场交投影响的原因,以及一些值得股民借鉴的思路。

券商自营业务收益变化的启示:

2019年证券行业的证券投资收益(含公允价值变动)为1221.60亿元,占比33.89%,为证券行业占比第一大的业务。而2020年一季度则发生了逆转,整体来看,2020年一季度券商全行业的证券投资收益为291.92亿元,去年一季度为514.05亿元,同比大幅下滑43.21%(37家上市券商中,仅有8家券商自营收入同比增加,29家券商自营收入同比下滑),一些券商自营业务(自营收入=投资收益+公允价值变动—对联营企业和合营企业的投资收益)甚至出现亏损,导致一季度净利润大幅下滑。

自营收入在券商总营收中占比下降至30%以内,被代理买卖证券业务(含席位租赁),即传统的经纪业务收入反超。中信证券、华泰证券、中信建投证券和中国银河等自营逆势增长,使得一季度的业绩表现亮眼而多达17家券商自营业务收入下滑幅度超过50%,10家下滑超过80%,财通证券自营业务甚至出现亏损。所以,在券商股选择时,这些因素是值得思考的,具体可参考《手把手教会选择券商股,行业分类与操作策略(名单)》中的总结。

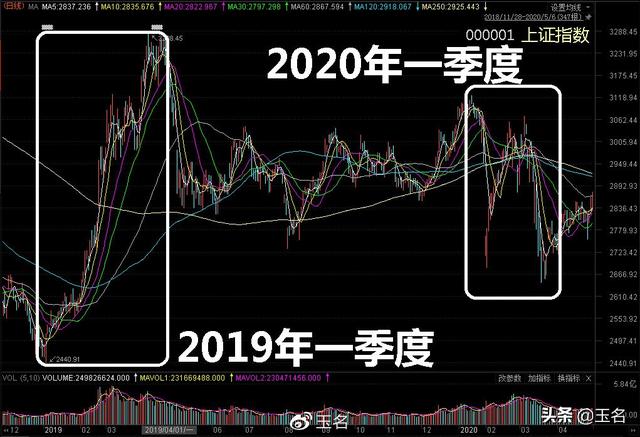

究其原因,最关键的因素还是在于2019年春季攻势时是一个单边的拉升,2-3月份最为明显,几乎没有停歇;而2020年则是2月份反弹,3月份调整,这样一个起伏的走势,期间的风格热点差别大、切换较快,这才是导致一季度自营业务的差异。不过,随着4月份市场震荡反弹,5月上旬公布的券商4月份收入快报会有明显改善。

金融行业整体的思考:

上市银行市值仍占A股总市值第一把交椅,共7.79万亿元,占市场总市值的12.25%,而相关上市银行仅36家,数量不到A股上市公司总数的1%。因此,如果大家看最新的一季报,银行股依然是国内大机构的压舱石,起到非常好的稳定作用。

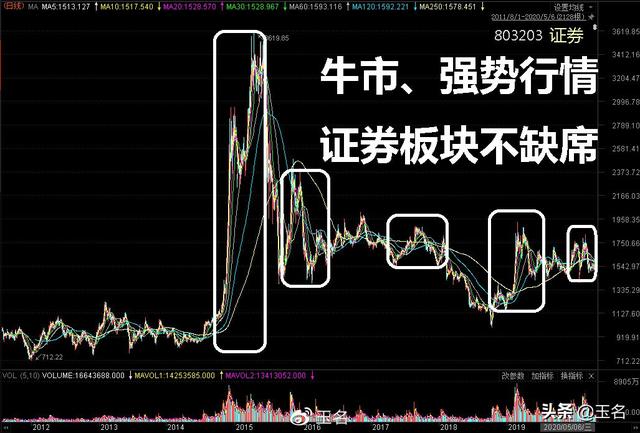

而如果要问:每次牛市行情启动,最博人眼球的板块是什么?恐怕几乎所有A股投资者都会说:券商股。亦如A股市场俗语所言:“无券商,无行情”。作为A股行情风向标,券商板块无疑备受关注。不论是2006年—2007年的牛市,还是2014年—2015年的牛市,2019年春季行情中,券商板块都出现了数倍涨幅的个股。这其中的逻辑不难理解。受到牛市行情的刺激,大量的投资者开户进场,市场交投活跃,成交量明显放大。券商的佣金收入自然而然会大幅上升,伴随着券商股业绩的大幅改善,股价自然会出现上涨。

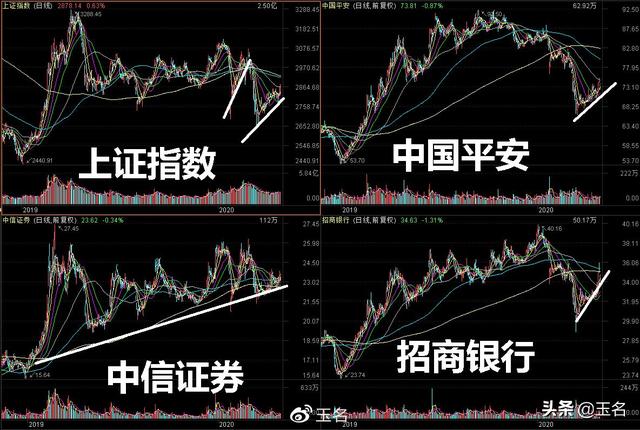

而金融三大行业(银行、保险、券商)的年报都是不错的,而一季报有了分化,保险板块明显是下降的,券商是有升有降,银行是稳定增长的,他们特点不同,但都有资金(游资、社保、险资、外资等)涉猎其中,选择了不同品种,相关规律在《金融三板块机会与两个硬核逻辑模式揭秘(名单)》中已经有过总结,而且几次局部行情中,都利用了券商的风向标作用,而类似银行、保险等都有中长期稳定增值特点,因此,可以给不同类型的股民以博弈机会,这样的功课还是很有必要储备的。

接下来,顺着思路,我们分析这一次基金的收益竟然超过了6000点牛市时,创了历史新高,基金为何这几年赚钱猛,而且社保等重仓股热点越来越鲜明,也做一个梳理和思考。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。