业绩连年的高增长,创新药投入,作为医药“一哥”的恒瑞医药维持着高于行业的估值水平。随着股价一路攀升,市值冲破4000千亿,市场对恒瑞医药态度正发生一些分化。去年以来,恒瑞医药频频出现大宗交易。不仅如今,多位大股东在2019年进行了减持,而公司的董监高在获得股权激励的股票后也开始频频减持,市场与公司“关联人”是否存在着显著的预期差?

作为A股医药板块的“一哥”,恒瑞医药在2019年维持了其一贯的高增长,全年营收同比增长33.7%,净利润同比增长31.05%。而多年“三成”增长,无视创新药投入加大与研发费用化,甚至无视集采影响,恒瑞医药多年稳健增长好到夸张,让人感到有些“意料之中,情理之外”。

恒瑞医药的产品主要涵盖抗肿瘤药、手术麻醉类用药、特殊输液、造影剂、心血管药等领域。据年报显示,公司2019年业绩的增长,主要得益于创新药的拉动,以及手术麻醉、造影剂等非抗肿瘤药产品逐步扩大了市场。

近五年(2015-2019)来,恒瑞医药的净利润增长率分别达到了45.05%,19.3%,19.76%,22.6%,30.94%。对比同样下注创新药的复星医药同期24.43%,26.36%,12.1%,-10.92%,6.9%的增长率,恒瑞医药展现出了更好的成长性。所以,市场也给了恒瑞医药较高的估值,其市盈率在50-90之间波动,而复星医药的市盈率则在20-40之间。

然而,随着市值突破4000亿,市盈率一度达到90,公司重要董监高,股东持股也开始松动。根据Choice数据,公司2019年合计披露3次减持计划,其中2019年第一次减持涉及公司董监高13人,第二次减持计划涉及董监高4人,第三次减持计划涉及董监高4人,合计出现21人次共计16位董监高减持。

而在过去一年中,恒瑞医药的大宗交易也接连不断,一年内出现了55笔大宗交易。而这些谜一样的大宗交易,疑似部分来自公司主要股东为绕过减持新规的集中竞价预披露原则而进行的减持。

//

大宗交易出现第二大股东身影

//

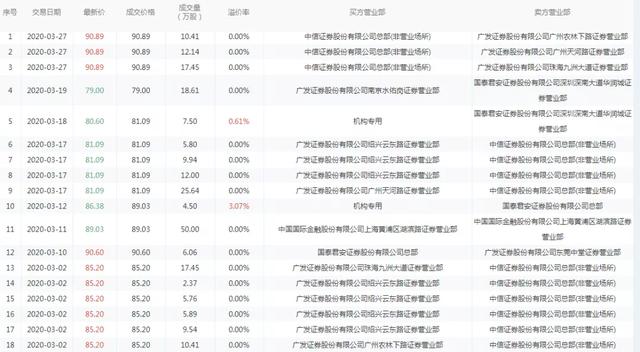

3月份以来,恒瑞医药出现了18笔大宗交易,合计成交量为231.47万股,大多以当日收盘价成交,有两笔出现溢价。其中,溢价较多的是3月12日由国泰君安证券股份有限公司总部卖出,某一机构接手的一笔4.5万股的成交,溢价率为3.07%。

值得注意的是,在这18笔交易中心,中信证券股份有限公司总部(非营业场所)”和广发证券下属的多家营业部频频出现,一卖一买交易了144.8万股。

来源:同花顺数据中心—大宗交易

追溯更早的大宗交易数据,我们发现了恒瑞医药第二大股东“西藏达远投资有限公司”的身影。

自去年4月份至今,恒瑞医药已出现了55笔大宗交易。其中,大手笔的成交大多来自“中国国际金融股份有限公司上海分公司”。数据显示,这家营业部在2019年4月11日卖出了500万股。而恒瑞医药去年二季度的财报显示,第二大股东“西藏达远投资有限公司”在19年的二季度正巧也减持了500万股。

另外,在2019年7月到9月中,“中国国际金融股份有限公司上海分公司”又合计卖出了750万股,而这个数字也和第二大股东“西藏达远投资有限公司”在三季度减持的股份数相同。

这些信息表明,恒瑞医药的第二大股东“西藏达远投资有限公司”,疑似通过大宗交易在“中国国际金融股份有限公司上海分公司”这个营业部卖出了股票。

关于股东通过大宗交易买卖股票,有业内人士表示:有的上市公司大股东因无操盘经验,往往愿意通过一笔大宗交易把钱全部拿到手。而接盘的投资机构或私募通常在以折扣价拿到票后,为了防止股价波动吞噬折扣利润,可能会迅速将股票在二级市场抛售。大宗交易频繁的个股,股价走势往往比较复杂,震荡起伏。

//

十四年“老战友”加速减持

//

据财报显示,包括“西藏达远投资有限公司”在内,恒瑞医药的前十大股东中有5位在2019年进行了增减持(剔除了2019年一季度实行的“10送2”的影响)。其中,有三位减持。

全年具体的增减情况为:第二大股东“西藏达远投资有限公司”减持2090万股,第五大股东“中国医药投资有限公司”减持1060万股,第六大股东“连云港市金融控股集团有限公司”减持521万股。

从股东的归属地来看,减持的三位股东均为公司长期投资者,其中第二大股东西藏达远为孙飘扬夫妇的“伯乐”岑均达所实际控制的实体。

根据相关资料,岑均达疑似为孙飘扬妻子钟慧娟旗下豪森药业的早期投资人陈俊达,其曾经担任过目前已经上市的豪森药业的董事长,钟慧娟则担任董事。

2006年恒瑞医药进行股权分置改革时,达远投资通过受让中泰信托所持有的全部恒瑞医药股票成为公司第二大股东,股改结束后合计持有公司总股本16.95%股票。而直到2013年,达远投资几乎未减持过恒瑞医药股票,可见其对恒瑞“忠贞”。

有意思的是,这位“伯乐”在2006年直至2014年从未减持恒瑞股票——直到2014年。

达远投资减持的时间为恒瑞医药2014年年中之后加速赶顶直至2015年牛市顶峰时期。而值得关注的是,2014年岑均达在减持前特意将持股实体达远投资的注册地址从连云港换成西藏。而西藏一度是法人类基金的“避税圣地”,该操作显然是岑均达打算减持股票并在获利后,通过西藏企业所得税减免政策避税而进行的操作。

而在牛市结束之后,达远投资在2015年三季度终于停止了连续五个季度的减持。直到2018年一季度开始恒瑞受到市场追捧之后,岑均达又再次开启减持。过去八个季度,岑均达有六个季度出现减持,高估值与岑均达的减持周期几乎完美匹配。

//

董监高减持仍在进行中

//

除了这位“伯乐”外,恒瑞医药的多位董监高也在2019年度进行了减持。

据减持公告,2019年内有13位董监高进行了减持,减持期集中在4月到9月之间,合计减持了216万股。其中,董事长周云曙减持得最多,共减持了66万股。

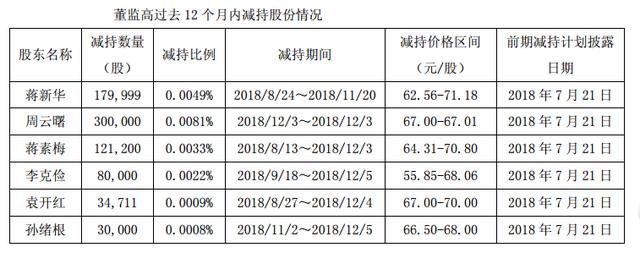

来源:恒瑞医药董监高减持股份结果公告

值得注意的是,这13位股东中的6位已经在2018年8月份-12月期间,进行过减持,当时一共减持了74.6万股。

来源:恒瑞医药董监高减持股份计划公告

公司高管频频减持,难免透漏出些许消极态度。事实上,恒瑞医药董监高的减持还在进行中。

去年年底,恒瑞医药又公布了两份减持计划。出于“个人资金需求”,有8位董监高计划在2019年11月-2020年6月期间,减持不超过129万股。目前,减持期限已过半,截止3月31日,已有5位董监高减持了29.7万股。

据财报显示,恒瑞医药董监高的股份主要来自股权激励。2017年,恒瑞医药实行了股权激励计划,董监高们获得了限制性股票。这些股票在2018以后陆续解除限制,能够在二级市场流通。随着股权激励计划的持续推进,未来恒瑞医药的董监高还会不断获得公司的股票。

董监高对自家股票的买卖行为,往往有“春江水暖鸭先知”的含义,故而常常被投资者作为判断公司未来情况的一个因素。结合近一年来恒瑞医药频繁的大宗交易,市场对恒瑞医药后市的态度,似乎也在频繁变动。毕竟,连续多年高增长的恒瑞医药已达到4000千亿的市值,目前的市盈率也有76。在亮眼的业绩和高热的股价之下,股东们或许也觉得有些“高处不胜寒”,需要下来避避风头。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。