我应该是在2018年的时候购买该公司的股票,当时没有学习理财的知识,对股票有种敬而远之的态度,只购买100股,单纯凭借它的知名度进行投资。

这只是凭借运气,目前盈利超过30%,一直保持不动,无论是跌到32,还是涨到现在的40+。

从另一个角度来看,如果我当时分析了这家企业,会不会投资更多的资金呢?还是连100股的不会购买呢?

下文就对该快递行业的老大-顺丰进行分析。

一、公司的概括

一般我们需要下载该公司最近5年的公司年报。如果不熟悉的朋友会不会觉得很奇怪,为什么2014-2015年是鼎泰新财,2016年后才是顺丰的公司年报。

打开2016年的公司年报,一开头就有解释:

原来顺丰的前身是鼎泰,2017年2月才正式更名为顺丰控股,简单来说应该就是顺丰收购了这家上市公司,摇身一变就可以顺利上市了。

我们只需要看2016年-2019年的公司报告数据即可。

有兴趣的朋友可以看看公司最新的2019年的年报,可以深入了解公司的优势在哪里,为什么会有这个优势,也就是常说的核心竞争力是怎么来的?这个核心竞争力可以持续保持么?

也可以了解一下快递行业的发展阶段,公司所面对的竞争等。

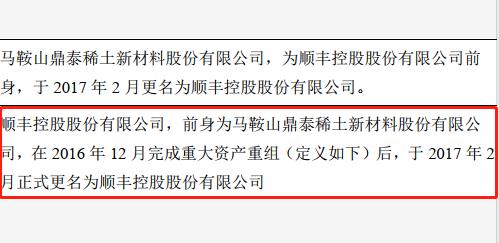

对于中国快递行业而言,目前正处于成长期到成熟期过渡的期间,在这一阶段,中国快递行业需求仍旧保持高速增长,物流技术渐趋定型,企业进入壁垒较高,但行业受上游需求影响较大,企业竞争手段较为单一,用户的稳定性仍旧不足。

从上图得知,电商行业还是快递增长的主要动力来源。

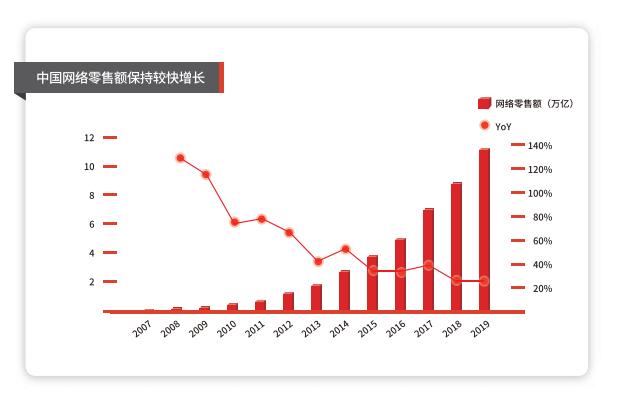

再看一下公司报告给出的快递单价趋势:

快递单价从2007年28.5元/件下滑到2019年11.8元/件。

其主要原因是占业务量较大比例的电商快递增长速度较快,且电商快递竞争同质化严重,价格竞争就变成电商快递扩大份额的主要手段。

我们重点看公司的年报数据,对该公司进行分析。

第1步、先从合并资产负债表看起。

把资产负债表的每个科目快速浏览一遍,把占总资产超过3%且同比增长或下降大于30%的科目标记出来。

我们看到应收账款和其他应收款的的增幅均大于30%。

公司报告给出的解释是:

我们知道应收账款的增加,如果不是业务增长所致,那么就是公司竞争力有所下降,对该说明下文需要进一步分析。

第2步、看总资产、判断公司的实力和扩张能力。

通过公司年报得知,2016-2019 年,顺丰的总资产金额分别为:460.7亿、613亿、717.6亿、925.4亿资产规模很好。

通过计算,顺丰2017-2019年的总资产增长率为33.05%、17.08%、28.94%。

得出结论:公司处于快速增长之中,这是个好事情。

第3步、看资产负债率,判断公司的债务风险。

2016-2019年,顺丰的负债金额分别为:235.78亿,249.28亿、347亿、500.4亿。

可以计算出资产负债率分别为:51.18%,40.67%,48.35%,54.08%。

从数据上得知,最近3年,资产负债率逐步升高,2019年的资产负债率超过50%,未来需要关注资产负债率这个科目,如果超过60%,说明公司未来有负债的风险。

第 4 步,看有息负债和货币资金,判断偿债风险

2016-2019年,顺丰的有息负债总额分别为:115.8亿、103.2亿、163.5亿、253.6亿。

尤其是在2017年开始,顺丰有应付债券,这是因为公司发行了公司债券。

从公司报表的货币资金科目中得知,2016-2019年分别为:69.16亿、173.2亿、161.3亿、185.2亿

计算出货币资金的差额分别为:-46.7亿,69.96亿,-21.4亿,-68.4亿。

得出结论:货币资金比有息负债金额连续两年少20亿以上,说明公司有偿债的风险。

第 5 步,看“应收应付”和“预付预收”,判断公司的行业地位。

通过计算得知,顺丰2016-2019年应收预付金额分别为:60.57亿、75.87亿、98.91亿、147.42亿。

顺丰2016-2019年应付预收金额分别为:55.46亿、72.74亿、83.55亿、126.58亿。

计算出应付预收-应收预付的值分别为:-5.11亿,-3.13亿,-15.36亿,-20.84亿。

说明顺丰的资金被上游供应商和下游经销商的无偿的占用,这相当于顺丰为上下游公司提供了无息的贷款。行业龙头老大该值都为负数,可以想象这应该是行业的性质决定的。

从该角度来看,也说明顺丰为何有这么多的有息负债。

最近2年应收账款与总资产的比例超过10%,该比例也相对比较大。值得注意。

第6 步,看固定资产,判断公司的轻重

顺丰2016-2019 年的固定资产、在建工程、工程物资的合计金额分别为:125.2亿、142亿、204.7亿、220.2亿

固定资产逐年增加的原因主要是房屋建筑物、飞机及配件增加所致。顺丰是第一家拥有飞机的公司。

计算出固定资产、在建工程、工程物资的合计金额与总资产的比率分别为27.18%、23.17%、28.53%、23.8%,均小于 40%。

得出结论:该公司属于轻资产的公司,说明顺丰未来维护竞争力所花费的成本相对较小。

第 7步,看投资类资产,判断公司的专注程度。

通过计算得出,顺丰2016-2019年与主业无关的投资类资产合计为:28.78亿,38.12亿,58.92亿,20.2亿。

投资房地产最近4年均在20亿左右。

顺丰与主业无关的投资类资产合计金额与总资产的比例分别为:6.25%,6.22%,8.21%,2.18%。

2019年的比例有所下降,这是好事情,专注于主业的公司更容易保持持续的竞争力。

第8 步,看合并利润表和现金流量表,标记异常科目

第 9 步,搜索异常科目,查明原因。

1、经营活动产生的现金流量净额较上年同期增加36.63亿元,主要是业务及盈利增长所致。

2、投资活动使用的现金流量净额流出较上年同期增加45.87亿元,主要是取得子公司、购买理财产品的净额流出增加及购建长期资产的净额流出减少综合影响所致。

3、筹资活动产生的现金流量净额较上年同期增加42.99亿元,主要是发行可转债募集资金所致。

第 10 步,看营业收入,判断公司的行业地位及成长能力

2016-2019年,顺丰的营业收入金额分别为:574.8亿、712.7亿、909.4亿、1121.9亿。

计算出营业增长率分别为:23.99%,27.6%,23.37%。

顺丰一直保持20%的营收增长,说明公司仍在快速的发展。

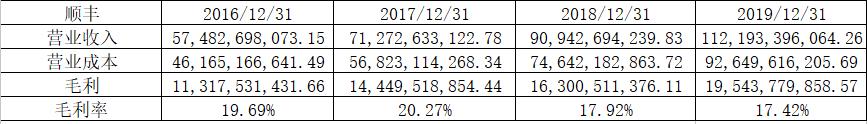

第 11步,看毛利率,判断公司产品的竞争力

通过营业收入和营业成本,计算出顺丰的毛利率分别为:19.69%,20.27%,17.92%,17.42%。

最近2年的毛利率低于20%,说明产品竞争力不强。可见快递行业的竞争力是比较大的。

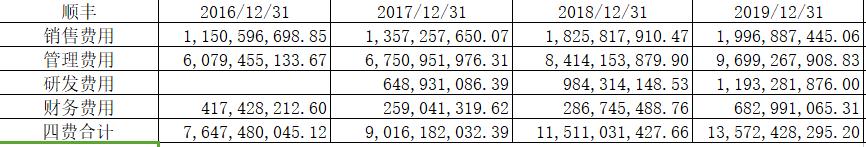

第 12 步,看费用率,判断公司成本管控能力。

首先看销售费用、管理费用、研发费用和财务费用,我们可以看到顺丰2016-2019年度的四费合计为:76.47亿、90.16亿、115.11亿、135.72亿。

费用率为13.3%,12.65%,12.66%,12.1%。用费用率/毛利率得到2016-2019年数据分别为:67.57%,62.4%,70.62%,69.45%。

费用率/毛利率均在60%以上,说明顺丰的成本管控能力弱。

第 13 步,看主营利润,判断公司的盈利能力及利润质量 。

通过计算主营利润=营业收入-营业成本-四费-税金及附加,计算出主营利润分别为:34.67亿,52.34亿,45.67亿,56.92亿。

最近4年的主营利润率分别为:6.03%,7.34%,5.02%,5.07%。

主营利润率最近2年才5%左右,未来保持持续稳定的盈利能力难度相对较大。

利润总额分别为:51.93亿,65.02亿,58.68亿,74.26亿。

计算出2016-2019年主营利润/利润总额分别为:66.76%,80.5%,77.84%,76.64%。

该比值小于80%,说明顺丰的净利润质量不高,该科目有风险。

第 14 步,看净利润,判断公司的经营成果及含金量

通过报表的数据得知,公司的净利润分别为:41.61亿,47.52亿,44.64亿,56.25亿。

经营活动产生的现金流量净额分别为:56.75亿,61.08亿,54.25亿,91.21亿。

净利润现金含量比为:136%,129%,122%,162%。

说明顺丰利润金额不但大,而且含金量很高,其净利润都是真金白银的钱。

第 15步,看归母净利润,判断公司自有资本的获利能力

通过报表得知归属于母公司2016-2019年度“归母净利润”为:41.61亿、47.74亿、45.56亿、57.97亿。

归属于母公司的净利润增长率分别为:14.74%,-4.57%,27.23%。

2019年比2018年增长了27.23%,说明顺丰的成长速度在增加。

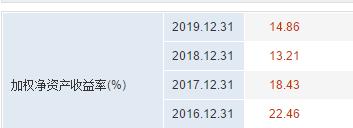

最近2年ROE小于15%,说明顺丰自有资本的盈利能力一般。

第 16 步,看经营活动产生的现金流量净额,判断公司的造血能力

2016-2019年顺丰经营活动产生的现金流量净额分别为:56.75亿,61.08亿,54.25亿,91.21亿

2018年-2019年固定资产折旧+无形资产摊销+借款利息+现金股利分别为:45.67亿和56.33亿。

2018年和 2019 年,经营活动产生的现金流量净额与“固定资产折旧+无形资产摊销+借款利息+现金股利”的差额分别为 5.5 亿、34.88亿。

说明顺丰的发展可以通过自身的造血能力满足扩大再生产的需求。

第 17 步,看“购买固定资产、无形资产和其他长期资产支付的现金”,判断公司未来的成长能力。

我们可以计算出顺丰2016-2019年“购买固定资产、无形资产和其他长期资产支

付的现金” 与“经营活动产生的现金流量净额”的比率分别是 85.67%,92.37%,214.53,70.4%。

该比值较大,说明公司的业务仍在不断的扩张之中。

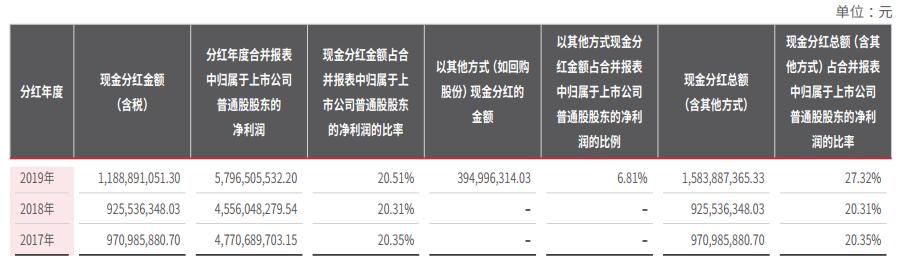

第 18 步,看分红判断公司的品质。

如上图可以看到,顺丰的分红不超过30%,说明公司不太慷慨。

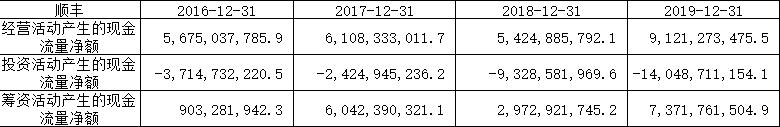

第 19步,看三大活动现金流量净额的组合类型,选出最佳类型的公司

优秀的公司该科目的类型一般都是“正负负”和“正正负”型。

可以看到顺丰最近5年都是正负正,不属于优秀公司的行列,筹资活动产生的现金流量净额一直为正,这也是由公司的分红不够慷慨和有大量的借款和发行企业债券决定的。

第 20 步,看“现金及现金等价物的净增加额”,判断公司的稳定性

顺丰2016-2019年现金及现金等价物净增加额分别为:29.25亿,97.12亿,-8.5亿,24.65亿。

可以看到只有2018年的金额为负,如果加上2018年现金分红的金额9.26亿。

-8.5亿+9.26以=0.76亿。还是为正数,该科目没有问题。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。