A股迎来现金“分红季”!

Wind数据显示,截至3月25日,沪深两市共有545家公司发布2017年年报,其中有435份年报宣布进行现金分红,占比达到79.81%。

是不是很意外?

是不是跟市场上上市公司现金分红少、“铁公鸡”多的感觉不一致?

但是,数据不会说谎!

权威数据显示:2014年-2016年,我国上市公司现金分红率(分红金额/归属于上市公司股东净利润)稳定在30%以上,处于国际中等水平。

其中,2016年度,沪深两市有2053家公司现金分红,占比约67.27%,分红金额8307.77亿元;1128家上市公司连续5年现金分红,占比43.2%;1415家上市公司连续3年现金分红,占比46.7%。

2017年度,沪深两市有2451家公司实施现金分红,占比为70.3%,分红金额9792.79亿元。

现金分红水平逐年稳步提升

我们再把时间轴拉得更长一些。

2005年股权分置改革前,上市公司现金分红比例居高不下。股权分置改革后至2008年引导措施出台前,国有上市公司控股股东不再单纯依赖现金分红获得投资回报补偿,其行为导向由账面价值最大化转向市场价值最大化,现金分红比例明显下降。

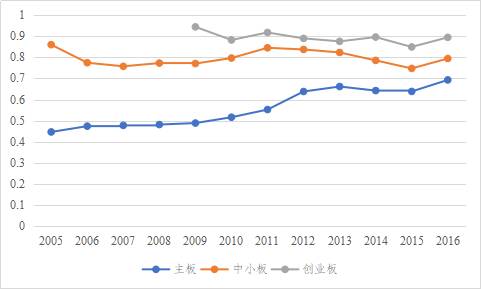

2008年以后,证监会加大了现金分红工作监管力度,上市公司现金分红家数占比从2008年的53.21%提高至2016年的75.87%,现金分红比例从2008年的33.73%提高至2016年的35.38%。

2005年-2016年A股上市公司整体分红情况

|

在现金分红家数占比上,创业板一直保持领先,中小板居中,主板最低。

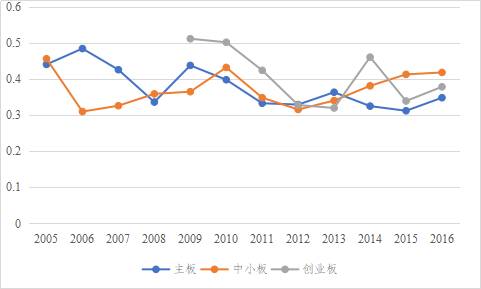

在现金分红比例上,2014年-2016年中小板明显高于主板,但2017年主板逆转反超,而创业板前后波动较大。2009年-2010年创业板分红比例超过50%,或与开板初期超募资金较多,大股东又处于锁定期、通过现金分红套现的动力较强有关。2010年之后至2013年,受企业盈利情况、超募资金存量减少的影响,分红比例逐年下降。

2005年-2016年上市公司现金分红家数占比(分板块)

|

|

什么样的企业最爱现金分红

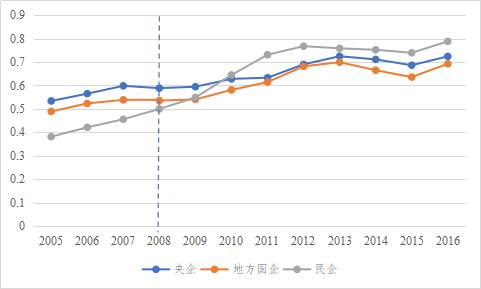

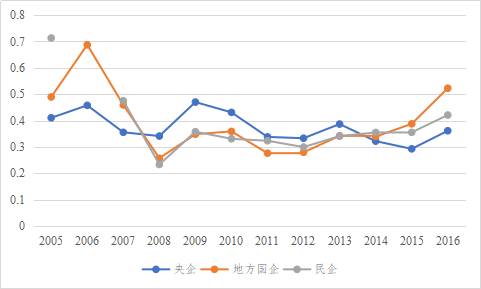

在现金分红家数占比上,民企高于央企,央企又高于地方国企。特别是2008年后,民企分红家数升幅明显,显示受监管政策影响较大。在现金分红比例上,央企在2008-2013年保持领先,但2014-2016年地方国企表现更好,民企居中,央企相对表现不佳。

2005年-2016年上市公司现金分红家数占比(分所有制)

|

|

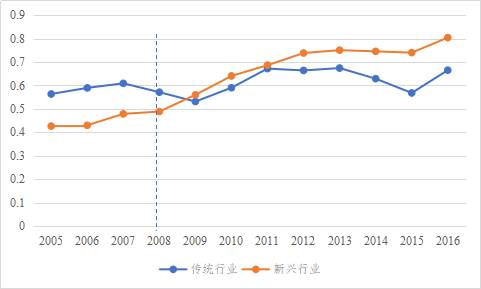

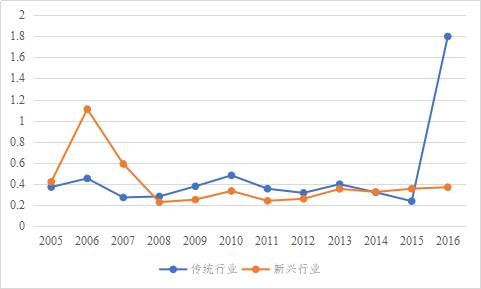

在现金分红家数占比上,2008年之前传统行业显著高于新兴行业,2009后被新兴行业反超,且差距有逐步扩大趋势。在现金分红比例上,2008年-2013年传统行业整体高于新兴行业,但2014年后明显下滑整体低于新兴行业。

2005年-2016年上市公司现金分红家数占比(分行业)

|

|

我国总体处于国际中等水平

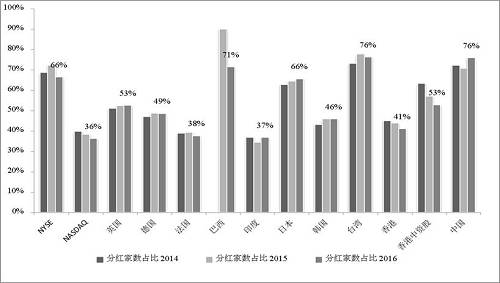

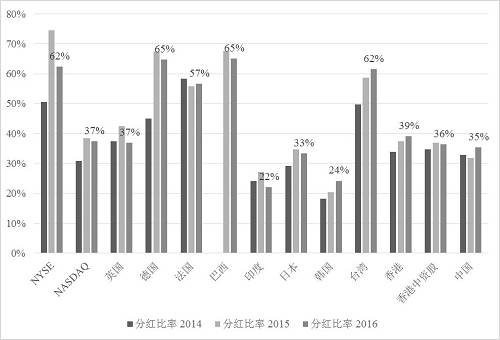

权威机构通过与美、欧、亚太地区2014年-2016年主要股票市场公司分红数据比较发现,A股市场现金分红家数占比高于境外平均水平,现金分红比例低于境外成熟市场,与新兴市场持平。股息率处于国际中等水平,高于部分新兴市场。

现金分红家数占比国际领先

2014-2016年,A股上市公司现金分红占比均超过70%,显著高于境外主要市场平均水平。以2016年数据为例,A股上市公司分红家数占比(75.9%)仅低于中国台湾(76.3%),领先于巴西(71.4%)、美国NYSE(66.4%)和日本(65.6%),远高于英国(52.5%)、德国(48.6%)、法国(37.6%)和美国NASDAQ(36.2%)等境外成熟市场。

2014年-2016年上市公司现金分红家数国际比较

|

2014-2016年,A股年均现金分红金额占净利润33.34%,与美国NYSE(62.5%)、德国(59.1%)、法国(57%)等境外成熟市场存在较大差距,与英国(38.9%)、香港(36.81%)、美国NASDAQ(35.6%)和日本(32.4%)基本持平,但高于印度(24.1%)和韩国(20.9%)等新兴市场国家。

2014年-2016年上市公司分红比例国际比较

|

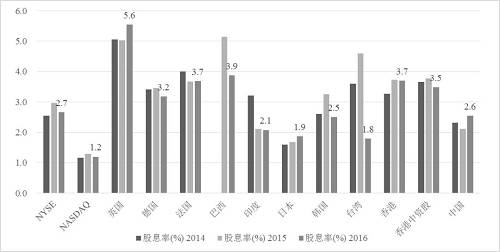

2016年,A股上市公司股息率为2.55%,低于香港(3.7%)、法国(3.69%)、德国(3.18%)、英国(5.55%)等成熟市场,与韩国(2.5%)持平,高于印度(2.1%)、日本(1.9%)、中国台湾(1.8%)。

A股上市公司总体估值偏高,在一定程度上拉低了股息率。值得注意的是,同其他成熟市场相比,美国NYSE和NASDAQ的股息率也不高,分别为2.66%和1.2%。

2014年-2016年上市公司股息率国际比较

|

2014年-2016年,香港中资股平均股息率和现金分红比例分别为3.64%和35.97%,略高于A股市场的2.33%和33.34%,接近香港市场平均水平。但上市公司现金分红家数占比57.71%,低于A股市场的72.93%。这与香港上市公司行业构成、投资风格和市场发展程度有关。香港市场的机构投资者占比较高,对分红更为关注,对上市公司提升分红水平起到了促进作用。另一方面,香港市场整体估值低于A股,导致其股息率高于内地市场。

如何根治“铁公鸡”

新时代证券首席经济学家潘向东认为,应该尽快通过降低代理成本、防止利益侵占等为核心的内部或者外部治理机制的完善,形成维护中小股东利益机制,才是增加上市公司进行股利分配的内在动力,才可能够根本上消除上市公司“铁公鸡”们一毛不拔的顽症,引导价值投资的理念和目标,使得资本市场长期稳定健康发展成为现实。一是法律层面上尽快完善相关制度制定。二是尽快完善退市制度,通过市场化手段形成企业分红的倒逼机制。三是建议降低现金分红税率。四是建立对具备分红能力但长期没有分红上市公司的追责机制。

北京大学法学院教授郭雳建议,完善相关规则、抑制可能弊端,有必要重视和处理好监管规则与公司经营自主权、再融资需求与现金支出之间的关系,抑制大股东利用现金分红进行利益输送,努力降低双重征税对公司红利政策的影响。同时,逐步探索健全上市公司差异化的分配政策,强化披露加说明的义务,同时发挥好证券交易所、中小投服中心等的作用,切实提高对广大中小投资者的保护。

南开大学金融发展研究院负责人田利辉认为,监管层应该甄别成长型公司和稳定型公司,给予多元化的现金分红比例标准,防止一刀切的强制分红规定影响高增长性公司的发展。此外,还需要大力加强投资者教育,打击坐庄操纵等行为,防止不良机构在年度分红之际通过炒作送红股等方式误导市场和掠夺中小投资者。

国浩律师(上海)事务所律师朱奕奕建议,增强对“铁公鸡”公司的监管,可考虑对这类公司增加其他约束条件推动公司分红。同时,可以考虑将“分红”事宜强制纳入公司章程,规定如分红政策、分红表决制度、分红契约设计等内容。

中国证券报(ID:xhszzb)记者日前从证监会获悉,证监会下一步将继续完善上市公司现金分红相关监管规则,强化现金分红的约束力,督促上市公司健全投资者回报机制,对有能力分红而长期没有分红的“铁公鸡”严格监管,切实保护投资者特别是中小投资者的合法权益。

|

|

本文首发于微信公众号:中国证券报。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。