对很多投资人来说,彭树祥还是一个谜。中国证券报记者经过多方打探,终于接触到了这位神秘的投资人士。从采访的情况来看

相关公司股票走势

- 乐视网 1.69+0.000.00%

- 掌趣科技4.74+0.000.00%

- 汤臣倍健18.52-0.14-0.75%

- 骆驼股份9.09-0.17-1.84%

- 吉峰科技3.65-0.17-4.45%

从险遭清盘到横刀立马

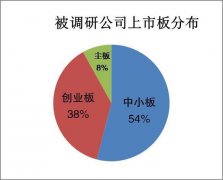

马年以来的6个交易日,“湘军彭大帅1号”净值仍在飙涨。他的创收来源已经从中小板转变为新股收益。彭树祥认为,在新股首日涨跌幅限制的新规下,部分新股的内在价值严重低估,存在价值低估的机会,因此他敢于在新股上市后涨幅已累计超过50%后“追高买入”。

阳光私募产品“湘军彭大帅1号”今年以来取得了近50%的涨幅。中融信托网站数据显示,“湘军彭大帅1号”2014年1月3日的净值约为0.93元,而到2月7日净值达到了1.41元,仅仅20个交易日便创下了51.6%的反弹幅度,而该产品在2013年11月净值一度下探至0.86元附近。如此神奇的业绩究竟出自何人之手?

据了解,“湘军彭大帅1号”是被誉为“选股大王彭大帅,横刀立马创业板”的湖南人彭树祥管理。他告诉中国证券报记者,“湘军彭大帅1号”是他管理的首只阳光私募产品。该产品为结构化产品,杠杆比率为1∶2,自2013年9月运行以来,一度遭遇了“早夭”的清盘风险。“湘军彭大帅1号”的预警线为初始净值回撤的10%,而清盘线则为15%,在2013年11月8日该产品净值曾下探至0.86元,距离清盘仅一步之遥。彭树祥坦言,在管理初期还未完全进入状态,净值回撤也让自己倍感压力。不过随着持仓个股的迅速上涨,“湘军彭大帅1号”业绩迅速反弹,并在2014年业绩“一马当先”。

“湘军彭大帅1号”今年业绩一马当先的原因主要有两个:一是个股涨幅可观且相对集中—产品运行以来所配置的股票不超过10只,目前的持仓仅有4只,且多数股价翻倍;二是产品具备杠杆效应,放大了净值涨幅。

马年以来的6个交易日,“湘军彭大帅1号”净值仍在飙涨。上周三,彭树祥预估产品净值接近1.5元。他的创收来源已经从中小板转变为新股收益。但新股的收益并非打新所得,而是来自二级市场的大胆狙击。彭树祥认为,在新股首日涨跌幅限制的新规下,部分新股的内在价值严重低估,存在价值低估的机会,因此他敢于在新股上市后涨幅已累计超过50%后“追高买入”。

目前“湘军彭大帅1号”持有的一只2月份涨幅已超过30%的新股,是彭树祥在该新股上市的第二个交易日早盘挂涨停价集合竞价所得,此后股价一路飙涨。

“十大选股法”捕获多只牛股

彭树祥经过多年的“修炼”,逐渐形成了自己的投资体系。他总结出了“十大选股法则”。从彭树祥之前的博客和部分投资人的介绍来看,他也的确挖掘了不少牛股。

彭树祥与之前的黑马私募有很大的不同。之前涌现的黑马私募管理人多数年龄不大,但“彭大帅”已过知天命的年龄,今年55岁。用老彭自己的话说,是他的人生经历成就了他的今天。那么,彭树祥究竟有过怎样的人生经历呢?

彭树祥原本是中国第二批注册会计师。在做会计师的那些岁月里,他也风光过。“如果后来没有经历那件事,现在我可能也是审计行业的一个权威。”老彭说。他所说的那件事是,上世纪90年代末,国内某知名券商出事,其中有一条虚假出资的罪名,而彭树祥正是那份验资报告的签字人,并因此受到牵连。在那件事之后,他再也无法从事注册会计师工作。随后的十年,彭树祥成了一名家庭主男。但他并没有闲着,而是对他丰富的财务知识进行了二次开发—寻找“牛股”。

“如果不是从注册会计师这个行当出来,也不会有我的今天,这就叫因祸得福吧。其实我早年受的苦也非常多。因父亲早逝,从小跟着母亲颠沛流离,后来又被组织找到并安排学习和工作,再后来又下海来到深圳。这些经历让我的性格变得非常强硬,而我的投资方法也正好对应着我的性格。”彭树祥说起话来中气十足。

彭树祥经过多年的“修炼”,逐渐形成了自己的投资体系。他总结出了“十大选股法则”:必须是新股和次新股;必须是国家七大战略新兴产业或朝阳产业,并且是行业龙头;必须有高成长性,前三年和未来几年复合增长率50%以上;董事长成功欲强烈,有气势,并且须是公司创业核心技术人员;各项财务指标要优;行业要独特,主营业务竞争的公司少,最好是两市中的唯一;“双率”(市盈率、市净率)要低,价格要被市场低估;主营业务目前以国内为主,但有极大可能走向世界;股本要小且股本结构合理,总股本一个亿以下;公司所在地域要好,原则上只选地处中心城市的公司。

从彭树祥之前的博客和部分投资人的介绍来看,他的确挖掘了不少牛股。2009年创业板开板之际,他在博客中推荐了吉峰农机;后来,有投资人说,在乐视网刚上市不久,就十分看好这家公司。他当时说,乐视网至少要涨十倍。从目前的情况来看,离他的目标已经不远;他也曾推荐过汤臣倍健,而去年对他贡献最大的是掌趣科技。当然,他也承认,也有看走眼的股票。“虽然十大选股法则我已对外公布,但我的东西别人并不一定能复制,因为我的方法与我的性格相融。而面对看走眼的股票,我只有一个策略,那就是止损。”老彭说。

要当恒星拒当流星

彭树祥表示,虽然马年的第一个月给他带来了相当多的惊喜,但对于私募冠军他并不奢求,只希望保持稳定的业绩。“冠军固然能带来名,也能带来钱,但如果业绩不能持续,产品回撤很大,老客户会流失,新客户也会望而生畏。这样的冠军我不想要。我的目标是,在净值快速增长的同时,管理好产品净值的回撤幅度。”

过去5年私募业人才辈出,而业绩领先的私募在选股和投资逻辑上却有诸多共性。首先,良好的市场是保持良好业绩的前提。2012年的冠军银帆投资,其管理人对当年成功的原因总结为:“之所以能够取得这样的成绩,很大程度是因为我们判断对了年初的反弹,而且在年中大部分时间都持续空仓。”

不过,仅有市场感觉只是前提,真正的超额收益则来自于对黑马个股的成功挖掘。如2009年的私募冠军新价值罗伟广,以超过190%的收益缔造了一个投资神话,而其当年的业绩主要一方面依赖于其精确的选股,而另一方面则是集中持仓。

此外,2010年冠军常士杉管理的世通1号以96.16%的业绩勇夺私募冠军。其当年给自己总结的投资思路则是:选择股价低、估值低、与同行业比较估值也要低的黑马股。同样,2011年的私募冠军呈瑞投资芮崑,其业绩也大部分仰赖于对骆驼股份、富春环保等大牛股的捕捉上。而2013年的冠军创世翔黄平同样也是在一些冷门股上找到机会,如乐视网、掌趣科技,这些如今的牛股,当年都鲜有人关注。

然而,从业绩领头羊的位置变化来看,都是“铁打的营盘流水的兵”,如2009年的私募冠军罗伟广,以超过190%的收益缔造了一个投资神话,不过好景不长,2010年,罗伟广旗下的大部分产品业绩惨不忍睹,一度包揽行业的倒数前20;2010年的冠军常士杉,管理的世通1号以96.16%的业绩勇夺私募冠军,而到了第二年,公司旗下的数只产品却不得不被迫清盘;2011年冠军芮崑,拿下2011年度冠军后,2012年呈瑞投资旗下产品业绩分化一度超过50%。

针对这种现象,彭树祥表示,虽然马年的第一个月给他带来了相当多的惊喜,但对于私募冠军他并不奢求,只希望保持稳定的业绩。“冠军固然能带来名,也能带来钱,但如果业绩不能持续,产品回撤很大,老客户会流失,新客户也会望而生畏。这样的冠军我不想要。”他说,“我的目标是,在净值快速增长的同时,管理好产品净值的回撤幅度。”他表示,目前创业板的风险在增大,除了部分新股外,他已经不再参与创业板的投资了。

彭树祥认为,从目前的情况来看,市场的事情要依靠市场来解决,即加速扩容直到新股的发行市盈率降到合理水平,直到新股上市初期实现均衡交易。当中国股市的市场筹码长期供不应求的局面真正被打破之后,将伴随着大批长期股价高高在上的各类庄股和众多垃圾股股价的长期价值回归,这是一次股市的革命。在此之后,股市才会迎来长牛。记者 郑洞宇 黄莹颖

点击进入【股友会】参与讨论

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。