3月正式收官!2020年一季度堪称魔幻,全球各类资产均出现大幅震荡,美股在10天内遭遇4次熔断,虽有全球性“大放水”,但是市场恐慌情绪并未完全缓解。在新冠肺炎疫情和海外股市巨震下,A股市场先扬后抑。目前海外疫情继续蔓延,国内外股市多空交织,投资收益也是坐上“过山车”。

纵观今年第一个季度的股市表现,无论是新兴市场还是成熟市场股市,在全球市场范围内均有回调。从整个一季度表现来看,上证指数累计下跌9.83%,深成指下跌4.49%,创业板指上涨4.10%,涨幅较此前大幅收窄。

从3月份表现来看,A股三大股指平稳收官,创业板指3月下跌9.6%,沪指3月跌4.5%,以半导体为首的科技板块持续走弱。受疫情与海外资本市场震荡调整影响,3月份北上资金累计净流出678.73亿元,单月净流出额创历史新高。

图片来源:Pixabay

截至2020年2月底,在中基协存续登记私募基金管理人共计24527家,管理基金规模13.89万亿元。从私募基金类型来看,管理基金规模的增长主要来自于私募证券投资基金、私募股权投资基金以及创业投资基金。目前私募基金的“主力军”仍为管理规模在5000万~10亿的中小机构,平均管理基金规模6.5亿元。从私募基金管理人地域分布情况来看,北上深仍为私募机构主要聚集地。外资私募加速布局,外资私募资产管理规模达到78.8亿元。

在刚刚过去的3月,私募圈都有这些大事件!

01 股票策略折戟,管理期货策略大赚

3月份以来全球资本市场均遭遇剧烈冲击,A股的单日急剧下挫与持续数日的调整,也让不少私募基金产品出现较大幅度的回撤。3月9日-13日全球主要资本市场普遍下跌,沙特发起价格战使油价暴跌,令近来遭受新冠病毒疫情打击的全球金融市场更加动荡。据不完全统计,有包括美国、加拿大、巴西、韩国等11国股市触发熔断,美股更是在一周内两次触发熔断,欧股则是一度创下历史单日最大跌幅。

从私募排排网组合大师数据来看,9742只在3月9日-13日期间有更新净值的私募基金产品平均收益-3.70%,其中仅1638只产品实现正收益,高达83.19%的周内亏损。从私募八大策略来看,宏观策略平均收益收益垫底;从策略的正收益占比来看,近六成管理期货策略赚钱,股票策略损失“惨烈”,仅有7.69%的私募获得正收益。整体波动偏小,与股票市场的相关度较低的管理期货策略在次轮杀跌的行情中不仅勇摘收益冠军,更有多只产品单周收益超过10%,再次凸显了该策略在资产配置中的重要作用。

这主要因为传统主观策略的管理期货基金由于管理人的精力有限,往往是难以做到全品种覆盖,导致主观策略的期货基金产品业绩与其所关注的品种行情相关度高,业绩波动较大。近几年管理期货策略私募大多采用程序化交易,不仅能够做到全品种覆盖,还能把握多品种投资机会。由于是根据模型发出的信号来进行投资,投资品种也较为分散,所以目前管理期货策略的产品波动较小。

02 低位捡筹码,百亿私募逆势加仓创新高

从私募仓位来看,股票私募整体开始趋谨慎,只有百亿私募继续低位加仓。私募排排网组合大师监测到,截至3月20日,股票私募整体仓位环比上周下降了1.99个百分点至70.84%。但从具体私募仓位情况来看,私募分化开始加剧,表现为八成仓位以上私募占比和五成仓位以下私募占比大幅提升,中性仓位私募大幅减少;百亿私募则连续加仓,最新仓位指数为84.18%,环比上周加仓了5.58个百分点,其中仓位在八成仓位以上的百亿私募占比升至66.76%。

对于百亿股票策略私募仓位创出新高,一方面是由于百亿级私募多以价值投资为主,偏向于逆向投资,而且只有在下跌的过程中,才能够拿到足够多的更加便宜的筹码。另一方面,百亿私募青睐的金融等大白马股现在估值已经非常便宜了,往下跌的空间非常有限,这也是吸引私募加仓的原因之一。

从百亿私募数量和收益看,据私募排排网不完全统计,截2月底,国内共有38家私募跻身百亿,北京与上海依旧是百亿私募大本营。从收益来看,百亿私募2月平均收益1.11%,其中67.74%的百亿私募在2月实现正收益。从高收益分布来看,包括融葵投资、盘京投资、平安阖鼎在内的3家百亿私募2月平均收益超过5%,百亿私募2月最大亏损为7.70%。

03 林园年内发行超20只基金,私募掀起产品发行热潮

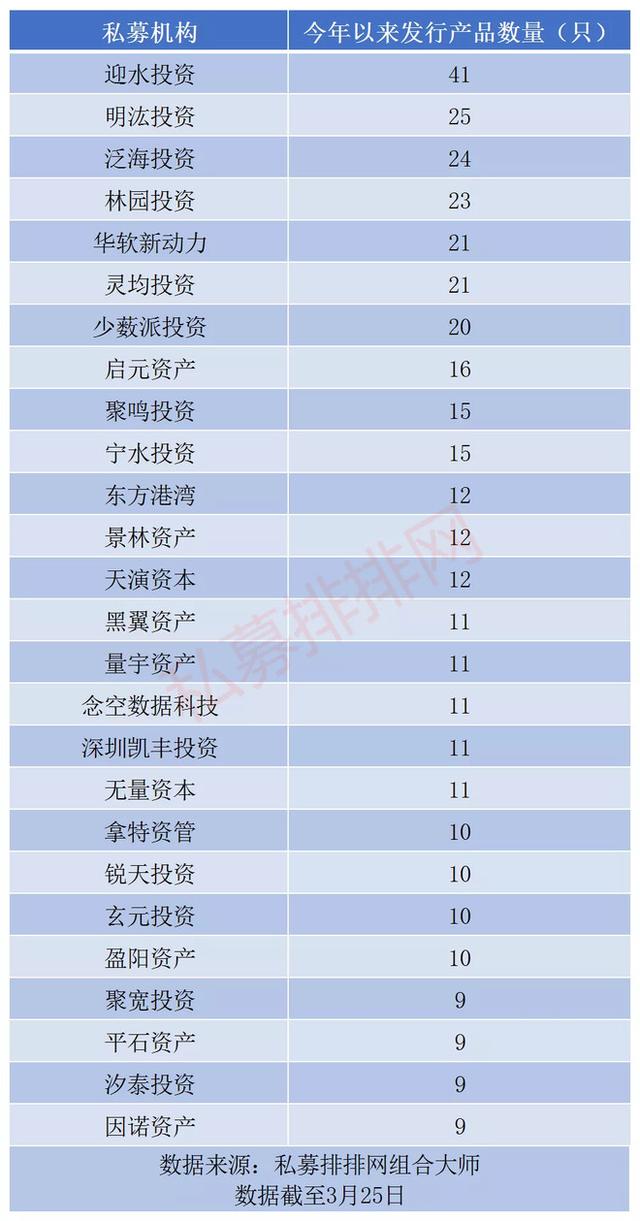

今年以来私募发行新产品的积极性空前高涨,截至3月29日,私募年内合计备案新产品4702只,其中仅3月份私募新增备案产品就达到2199只。

其中,头部私募机构发行新产品热情最高,根据组合大师最新数据,迎水投资年内已经成立41只产品,明汯投资、泛海投资、林园投资、华软新动力、灵均投资、少薮派投资等私募年内成立私募产品数量均超过20只,此外,聚鸣投资、东方港湾、景林资产、凯丰投资、无量资本今年以来成立产品数量也超过10只。

虽然疫情为经济发展增加了不确定性,但1-2月份的火热行情提振了市场情绪,掀起私募备案发行产品的热潮,无论是头部私募还是中小私募,都在争相发行新产品以避免错失机会。新增私募产品主要集中在头部私募,这是由于在资管新规落地后,在去通道、去杠杆、消除多层嵌套的大环境下,私募行业受到了不小影响与冲击,尤其是在资金端方面,行业马太效应进一步强化,资金开始从小私募退出,不断向大型私募集中,中小私募的生存发展压力相对较大。此外,政策面的调整也是主要原因,在“分道制+抽查制”办理备案产品背景下,提升了优质私募的产品备案效率,私募发行新产品的热情见涨。

04 外资私募加大布局中国市场,管理规模近80亿元

中基协数据显示,截至目前,合计有26家独资和合资外资私募完成登记备案证券类产品78只,资产管理规模达到78.8亿元。疫情发生以来,完成两家外资私募管理人登记,新增备案规模近6亿元,1家管理人获得提供投资建议服务资格。

根据私募排排网统计数据,截至3月30日,共有25家外商独资企业的证券类外资私募完成备案,2020年以来,罗素投资、弘收投资相继在2月和3月完成登记。目前除了2019年12月以后成立的3家外资私募外,其余外资私募已经累计备案了71只产品。元胜投资、瑞银资产、惠理投资的备案产品数量与管理规模在外资私募中位居前列。

相比于国内机构,海外资产管理公司常年进行全球资产配置,具有国际战略眼光,它们的到来为国内市场带来了全新的方法和模式。近年来,外资私募产品数量不断增加,策略也越来越丰富。对于投资者担心的外资私募在中国可能遭遇的“水土不服”问题。多家外资私募也在积极探索中国资本市场和投资者的特点,同时配置本土人员、扩充国内团队,以更好地实现策略本土化。

05 定增火爆场景再现,私募积极出手布局

价折扣率提升、锁定期缩短、参与门槛降低、不再适用减持新规,近期发布的再融资新规再次激活了沉寂两年的定增市场。据私募排排网调查结果显示,超七成私募机构看好定增项目带来的业绩增厚机会,相关定增产品有望享受3-6个月的政策红利期。但也有私募对记者表达了他们的顾虑和否定态度,定增市场也经历了从火爆到热度退却的过程,参与定增还需选择优质股票。

图片来源:Pixabay

定增市场火爆,私募积极参与其中。近期高瓴资本就8折包干了凯莱英23亿元定增,成为凯莱英本次拟发行股份唯一认购方。根据凯莱英发布的公告,高瓴资本认购价格为123.56元/股,截至3月2日收盘,凯莱英的最新股价为184.90元/股。也有私募机构率先通过了定增积基金的备案,据了解,私募机构大岩资本在2月21日备案了“大岩定晟”,该产品在2月20日成立,次日即完成备案。大岩资本创始合伙人蒋晓飞表示,大岩资本准备好了公司的自有资金和长期合作客户的资金,并和前十大投行积极合作交流,正在积极筛选项目、参与竞价。

截至3月20日,事件驱动策略年内平均收益跌幅为0.57%,但也不乏绩优私募逆流而上。根据私募排排网数据,截至3月20日,瀚信资产旗下有定增基金产品年内收益达45.18%,在同策略基金中排名第一。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。