7月28日,搜狐财经举办的搜狐有名堂系列沙龙“危局与机遇:如何应对老龄化?”在北京举行。中国政法大学商学院资本金融系主任,中国养老金融50人论坛核心成员胡继晔出席并进行演讲。

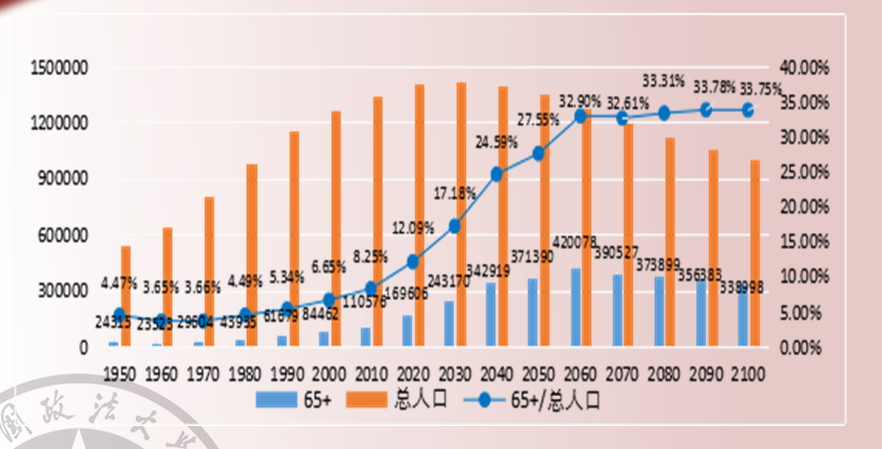

胡继晔称,人口老龄化是一个客观事实,在短期内不可能有任何的改变。中国的人口顶峰可能是在2030年,乐观估计人口大约是13、14亿左右。2050年,中国65岁以上的老人将达到27.55%,近三分之一。他认为,中国的老龄化是青藏高原,上去就下不来了。

在他看来,养老问题本质上是个金融问题。他表示,金融领域聚集了最聪明了大脑,而养老又是最棘手的问题,用最聪明的脑袋来解决最棘手的问题,二者可以完全契合。

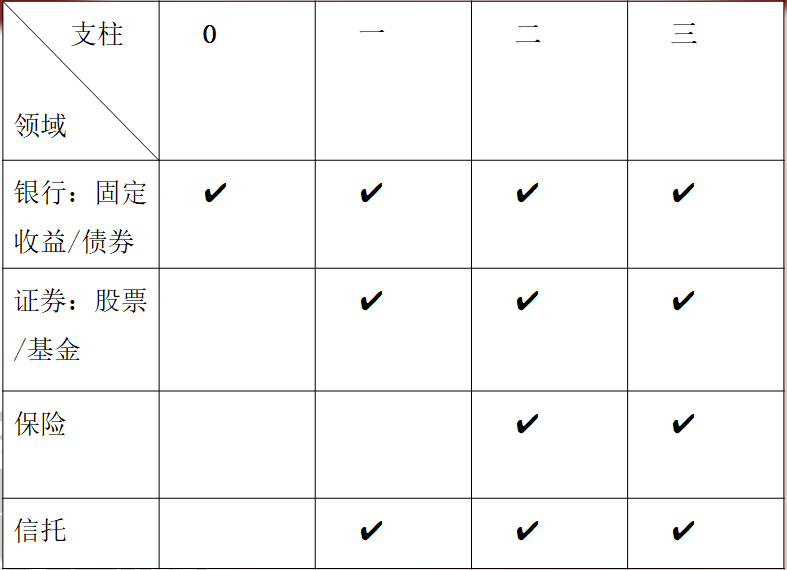

随后,胡继晔讲述了如何利用金融市场的四大领域银行、证券、保险和信托来突围老龄化。

“未来银行业在服务养老金投资管理中将具基础性作用,其地位无法取代。”胡继晔说,银行业在养老金投资管理中主要任务是确保流动性,因此所有国家的养老金投资管理法规中都必须要求有一定的银行存款。

他表示,在证券方面,证监会,基金业协会等都在努力地为养老产业提供更进一步的服务。比如,证监会对养老产业、养老服务业提供上市的快速通道;基金业协会公布了一个养老目标日期基金,据了解该基金将在2019年5月1号后推出。

胡继晔强调“对个人养老来说,目标日期基金是一个非常重要的产品。”

在保险方面,他举例表示很早之前人们就意识到保险对养老的价值。

关于信托,胡继晔称,信托凭借着委托人、受托人和受益人三个“人”成为全世界养老都做的模式,95%以上的养老金都采用信托模式。他认为,只有信托制度可以覆盖个人从工作到退休乃至死亡的全过程,实现个人养老金融的终生金融服务。

此外,胡继晔还称,未来养老跟金融之间会有更多的契合。目前,金融市场的四大领域银行、证券、保险、信托都在服务养老金的第零、一、二、三支柱的发展。

以下为胡继晔演讲全文:

非常高兴能够跟诸位在一起交流。在交流之前,我想讲一下我当年为什么研究养老?我在20年前开始读博士的时候,跟你们在座的诸位差不多。

我当时最最主要的还是觉得,作为一个研究方向,如果只是研究一个适合自己赚钱的,当然非常好,因为中国经济的发展主要还是人,比如中关村这个地方,我们当时上大学的时候,还是一片平房,但今天已经高楼林立,这就是企业家的作用。

与此同时我想,如果一个研究能够为这个社会,为每一个人能够带来一些幸福感的增量,我想这样的研究更有价值,这就是为什么我研究养老金融的原因。

先给大家看一个图,这个图是世界银行2017年最新发布的,中国到2100年的一个人口趋势图。

图1 1950-2100年老龄人口趋势图

我们每个人都是这个图中的一分子,每个人都在里面。这里体现的是65岁以上人口的数据,我没有用60岁,因为60岁太年轻了。1950年,中国大概只有5亿多人口,65岁以上的人口大概只占总人口的4.47%。

到了2000年,50年以后的中国,人口超过12亿,65岁以上的人口占百分之五点多。我恰恰也是在2000年开始研究的。2000年的时候,我们看到红色的柱子是总人口,而蓝色的柱子是65岁以上的老龄人口,蓝柱子在不断地增长。

根据预测,中国的人口顶峰可能是在2030年,人口大约是13、14亿左右,这个是比较乐观的估计。我估计总人口到不了14亿,年轻人会减少,小孩出生率会减少,但老人不会减少,因为老人都是现在活着的人。

而且按照基本的死亡率来划,老人这个数字一定是不会减少的,这意味着什么呢?2000年,中国的老龄化程度已经到了6.6%,达到了世界银行与国际货币基金组织规定的7%的老龄化门槛。

2010年,老龄化程度达到8.25%,超过了7%老龄化门槛,到2050年,65岁以上的老人已经达到27.55%,将近三分之一。2100年以后会怎么样?我们的人口结构会更为难看,难看到什么程度呢?也就是65岁以上的人口,基本上没有太大的变化,而总人口是在逐步地下降。

很多人总是讲,中国的老龄化是高峰,高峰意味到了山顶,还会下来。但是大家看,中国是高峰吗?不是的,中国是青藏高原,上去就下不来了。

所以各位,年轻的你们,我个人建议,你们一定要多生孩子。大家知道印度的人口结构是极其漂亮的,呈金字塔形状,他们的年轻人,都是兄弟三四个,四五个。

人口老龄化是一个客观事实,在短期内,在你们的有生之年都不可能有任何的改变。基于这个数据,刚才各位已经非常睿智地回答了我,你们要什么?要多生孩子,多种树,这是我们国家未来,别的物质的东西都很简单,芯片我们造得出来,但是如果没有人,谁来造芯片?

那么,针对这种老龄化如何应对?

中央最高层已经有了应对的一个总体方案。与此同时,各金融机构同样在两年前,人民银行、银监会、证监会、保监会,以及民政部,发了一个非常重要的65号文,这个文就是《关于金融支持养老服务业加快发展的指导意见》。

也就是说,各个领域都在考虑养老的问题,尤其是金融监管领域。他们充分地认识到金融对养老的价值,据了解,当时起草这个文件的核心就在于,当面对老龄化大潮的时候,金融机构怎么办?金融体系怎么办?所以这也是我们今天,为什么通过金融来突围的一个最重要的原因。

事实上,社保——第一制度基本养老保险已经入不敷出。我们所谓的结余,现在好像是结余三四万亿,实际上这些钱都是各个省的财政补贴,像黑龙江省前N多年已经入不敷出。刚才李玲老师也说了,社保局的一个文件已经上传。

在这种情况下,可能金融是传统社保领域之外的另外一个可以突破的一个通道。与此同时,十九大报告里中也提出深化金融体制改革,增强金融服务实体经济。同时也提出来要积极应对老龄化,加快老龄事业发展,这些都是一些针对金融问题的指导思想。

我个人认为,金融界聚集了最聪明的头脑,比如,清华施一公副校长说,为什么最聪明的孩子都不学工程都去学金融去了?就是因为金融带来的收益更高。

也就是说,金融聚集了最聪明的脑袋,同时养老又是最棘手的问题,用最聪明的脑袋来解决最棘手的问题,二者可以完全契合。

今天的你们还年轻,但是你们会老的。当你们老的时候,有没有足够的金融资产来支撑你们的老年呢?将来的你们指着下一代,不现实,上一代已经game over了。

在这个问题上,养老问题本质上还是个金融问题,也就是只有金融才可以来解决这些问题。

所以我认为,养老问题本质上是一个金融问题。从时间维度上看,养老实质上是个人在年轻时通过金融工具储备自己的劳动价值,再运用跨时金融资产配置手段,进入老年后用储备的金融资产置换生活所需的产品和服务。

目前来讲,中国的金融体系,尤其在银行体系里边,已经是处在一个非常庞大的状态。中国的国内信贷和社会融资规模,以及广义货币,都达到了一百七八十万亿,这是什么?这是相当于GDP的2倍还多,如此大的一个银行体系如何能够为养老来做一个推手呢?

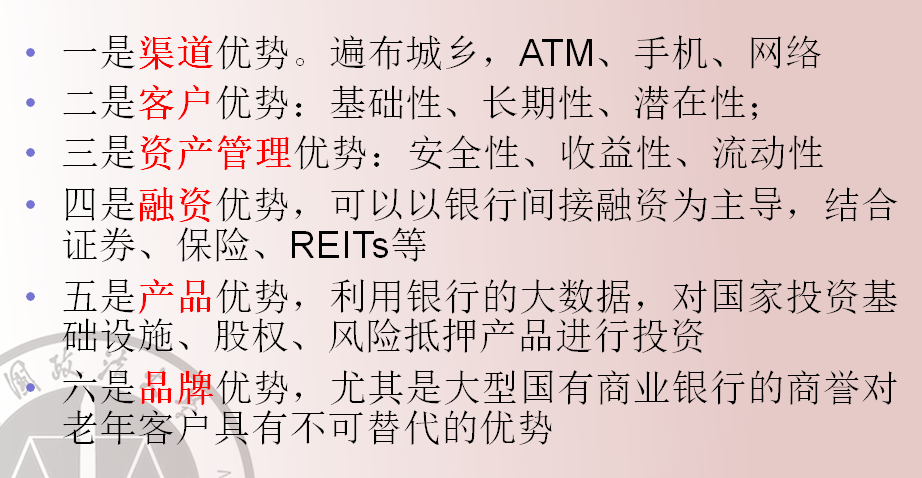

图2 银行业服务养老金投资管理的优势

所有老年人最相信的是银行,别的都不太相信。

我们专门去参观社区银行,让我感触非常深的就是,这些老人把银行当成家,甚至有的老人说,我的儿女都在国外,要不然存折都交给银行员工替我管了,当然,银行不允许这样。但这就说明银行在老年服务方面,会起到一个非常重要的作用。

银行在服务养老方面,真的是做的非常棒的。银行业在养老金投资管理中主要任务是确保流动性,因此所有国家的养老金投资管理法规中都必须要求有一定的银行存款。未来银行业在服务养老金投资管理中将具基础性作用,其地位无法取代。

除此之外,证券方面,不管是今天的证监会,还是基金业协会,都在努力地为养老产业来提供更进一步的服务。

比如,证监会对养老产业、养老服务业提供了上市的快速通道。基金业协会开始公布了一个养老目标证券投资基金。

这个目标日期基金是什么?举个例子,我是2040年退休,那我就买2040的基金,你们2060年退休,你们就买2060年的目标基金,这意味着什么?意味着你根本就不用管太多,买完之后,从现在开始到2060年这期间,你每个月比方说买一千块钱,将来你们大概能得到等值于现在的300万左右。

所以目标日期基金,可能是在座的诸位未来一个非常重要的产品,而且这个产品目前基金业协会和证监会已经设计完毕,应该明年5月1号以后会推出。

关于保险业,其实,人们早些时候就已经认识到保险对养老的价值。90年代的时候我一个同学去了保险公司,他本来是个中层,但是保险公司要求每个人都必须卖出去几份保险,他就说老胡,你支持支持我的工作,后来我就买了,买了他的一份保险,是新华保险。买了之后,我今天来看当时的收益率,大概是6.5%,当时并不高,但是今天来看6.5%是不是也挺高的?相当高。也就是说,我到65岁的时候,我可以领这份保险。

另外一个就是信托,全世界几乎所有的养老金在组织形式上大都选择信托,主要是因为信托业的核心是三个“人”,委托人、受托人和受益人。假设今天的你们投资养老资产,你们是委托人,养老金管理公司是受托人,老了的我们则是受理人。

这个时候你会发现,只有信托制度可以覆盖个人从工作到退休乃至死亡的全过程,实现个人养老金融的终生金融服务,这是信托非常重要的一个价值,所以信托成为全世界养老都做的模式,95%以上的养老金都用信托模式。实际上目标日期基金它也是一种信托,基金管理公司就是一个受托人。

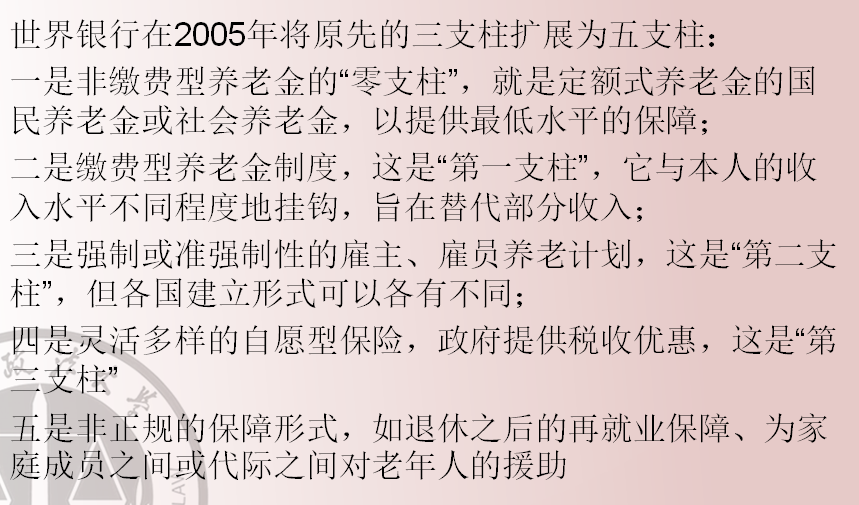

未来养老跟金融之间,应当会有更多的契合。按照世界银行90年代的规定养老是三个支柱,2005年扩展到五个支柱,不管是三支柱还是五支柱,我个人认为,他们都会和金融产生密切的联系。比如说零支柱的养老金,就相当于现在的城乡居民养老,这部分是必须用到银行体系的。

图3 养老金融:融合与前瞻(1)

从第一支柱我们可以看到,基本养老保险除了银行体系之外,还要投资资本市场的配合,2015年已经推出了与投资资本市场相关的规定。

当然,第二支柱、第三支柱也都跟银行相关,第二支柱的企业年金和职业年金当然需要投资资本市场,同时也会用来买保险和信托。

而第三支柱的个人养老金,自今年的5月1号起,个人养老金已经分别在上海、福建和苏州工业园区开始进行试点。明年会全国推开,且目标日期基金也会在全国推开。所以我想,以后,大家可以利用金融领域的金融产品、金融手段来保障未来。

图4 养老金融:融合与前瞻(2)

未来金融要服务实体经济,而养老产业、养老服务业就是最重要的实体经济。与此同时,现在群众在养老方面面临的难题非常多,都要通过金融来解决,我个人认为,养老到底是成本还是收益?事实上我们完全可以化成本为收益,化危为机。

中国人好几千年都是“福如寿,仁者寿”,长寿是一个最美好的向往,是我们所有人的向往。那么为了长寿,我们自己要做好足够的准备,最重要的准备是什么?钱。也就是说,要利用金融为养老做更充足的准备。

(搜狐国富智库原创稿件)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。