2019年京东经历了内部大变革。一方面京东对“久亏难止”的物流举起大刀,用“刮骨疗毒”的方式让物流紧急刹车,使其战斗力大大加强,对外展示出了勃勃生机;另一方面,京东内部早前就掀起的变革继续深化,持续释放管理效能。这让外界对京东产生了新的认识,资本市场改变风向,开始重估京东的价值。

经过调整,京东内部久拖不治的“沉疴”逐渐攻破,集团构架越发清晰,独当一面的业务领头人终于开始走上台前,各业务板块的架构越发清晰,效益日好。

京东物流扭亏为盈,独立自主自力更生;京东健康独立融资成为其旗下第三大独角兽,京东零售开始平台化转型,旗下社交电商京喜持续下沉“掘金”;京东数科则持续发力金融科技,助力上下游企业数字化转型;京东Al与云事业部也单独出列独立成军,不断加大研发力度,抢占人工智能的先机。看得出来,京东这一年在“转型”这件事上没少下功夫。

与此同时,前有强敌阿里,后有追兵拼多多,在过去的一年里面,京东面临的外部形势并不乐观。此种情况下,外界都想看看转型“蜕变”的京东,究竟能否继续扛起国内电商二把交椅的大旗,能否披荆斩棘,再创辉煌。

京东第四季度的财报一发布,让外界期待已久的问题有了答案。

“变革”牌,打对了吗?

北京时间2020年3月2日,京东发布了截至12月31日的2019年第四季度及全年财报。受财报利好和美股大盘影响,京东股价一路飙升到43.3美元/股,市值突破632亿美元,这让经历了较长时间股价低迷的京东,再次迎来了曙光。

这份财报有三个亮点,首先是京东四季度的营收和利润均超过市场预期,其次是四季度京东新增用户2760万,超过了过去十二个月的拉新记录,这个增长数字甚至超过了阿里的1800万新增用户数;最后,京东平台化转型继续深入,服务收入增长迅猛。

第四季度,京东净营收为1707亿人民币(约合245亿美元),同比增长26.6%,归属于普通股股东的净利润为36亿元(约合5亿美元)。拉长时间来看,京东从2019年Q1至Q4保持了持续盈利的良好态势,这也正是外界看好的原因。

基于非美国通用会计准则,2019 Q4归属于普通股股东的净利润为人民币8.107亿元(约合1.165亿美元),而上年同期净利润为人民币7.499亿元。

除了盈利能力得到验证之外,平台化进程也在加速。京东2019年全年净服务收入达到662亿元,增速逼近44%,占平台总营收比例超过11%。

从财报来看,无论是用户增速、利润状况,还是平台服务收入增长都有了积极的表现。这样一个成绩,对京东来说,是难能可贵的。

外界也用实际行动回应了京东的积极表现。财报发布之后,京东股价大涨12.4%,看起来京东的变革牌是打对了。不过,细究之下,会发现京东的这三个方面的亮点背后,面临的挑战也不小。

赚钱不是问题,但赚钱效率很成问题

纵观过去两年的财报数据,京东时好时坏的盈利状况时刻牵动资本市场敏感的神经。但从2019年Q1至Q4,京东保持了连续四季度盈利,2019年Q1到Q4净利润33亿、35.5亿、31亿、36亿,一个完整的财年持续保持盈利,让外界对其能否赚钱不再疑虑。

放在更长的时间阶段来看,在美国非通用会计准则之下,京东从2018Q1至2019Q4,已经实现了连续八个季度的盈利,其财务表现不可谓不亮眼。但仔细查看,会发现赚钱是赚钱,但赚钱能力却难以令人恭维。

最新财报显示,2019年京东全年净营收为5769亿元,同比增长24.9%。2019年归属于普通股股东的净利润为122亿元(约合18亿美元),而2018年净亏损25亿元;基于非美国通用会计准则,归属于普通股股东的净利润为人民币107亿元(约合15亿美元),而2018年净利润为人民币35亿元。

以京东的体量,年净营收超过五千亿,但是净利润不过百亿人民币,净利润率不足2%。这还算是有进步的,比起2018年各季度财报来看,其利润率经常徘徊在1%附近,更是低的让人难以置信。

2018年Q1京东实现总营收1001亿元,但非美国通用会计准则下,利润仅为10.474亿元,其利润率不足1.2%;更极端的情况出现在2018年Q2,2018年Q2其总营收达到了1228亿元,但利润仅为4.781亿元,利润率低至0.39%,净利润率不足0.5%。

跟2018年相比,2019年的盈利能力进步不少。但与同为电商的“友商”阿里相比,其差距却只能用云泥之隔来形容了。

以阿里最新的财报来看,阿里第三季度营收为1612亿元,归属于普通股股东净利润为523亿元,其净利润率超过32%。

京东2019年第四季度营收1707亿,非美国通用会计准则之下净利润仅为8.107亿元,净利润率仅为0.47%,即使按照持续运营归属于普通股净利润36亿来计算,净利润率也不过2.1%。本季度阿里的营收不及京东,但是其净利润率却是京东净利润率的16倍甚至更多。

事实说明京东赚钱没问题,但赚不了大钱。

原因何在呢?结合其过往的财务报表来看,赚不了大钱跟其固有的模式缺陷以及仍然滞后的平台化进程有极大关系。

依旧滞后的平台化成软肋

京东在2019年将自己定义为“以供应链为基础的技术与服务企业”。以供应链为核心,打造产业带拓展计划和C2M定制模式,推进技术驱动下的服务转型,并将平台能力逐步赋能给第三方商户。

看得出来,京东已经将企业从自营向平台进行战略转型。结合京东近两年的财报数据来看,平台化正成为京东发展的重要动力,但平台服务却并没能成为京东营收的主力。

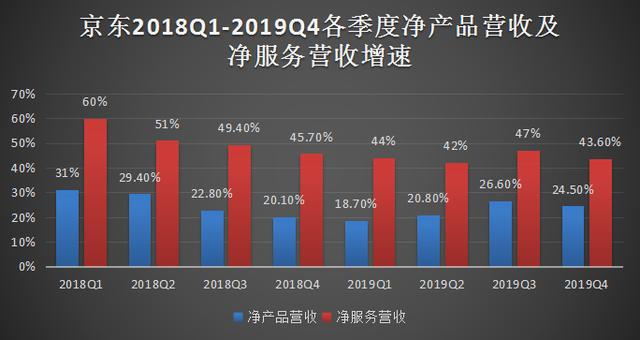

纵观2018Q1至2019Q4这八个季度的京东各板块营收增长情况来看,其净产品营收(自营商品)的增速远远滞后于净服务营收(第三方平台服务)的增速,并且在过往的八个季度,平台净服务营收的增速基本上保持着接近甚至超过2倍于净商品营收的增速,成为平台“增收”的重要引擎。

在这种增速推动下,京东的平台化进程逐渐深入。净服务营收占总营收的比重从2018Q1的8.6%提升到了2019Q4的12.4%。2019年京东总营收为5769亿元,全年净服务营收为662亿元,占总营收比重的11.5%。

尽管如此,根据过往各个季度财报数据显示内容来看,京东的主要收入仍然是依靠占据总收入比重超过85%以上的自营产品来实现的,第三方平台服务收入占总营收比重不到15%,在总体营收中仍然是少数,自营商品才是贡献京东营收的主力。

不过,遗憾的是这个主力赚钱能力严重不足,真正赚钱的是高毛利的平台服务收入,但平台服务收入占营收比例仍然较低,阻碍了平台利润率的进一步提升。

第三方服务营收在整个平台交易中占据的份额,在过去两年时间内,上升了不到4个百分点,在整个营收结构中,京东平台化仍然滞后,这是一个不争的事实。

截止目前,京东2019年全年营收5769亿元,其全年净利润仅为107亿,净利润率不足2%。

营收主力与赚钱能力结构倒挂,导致了京东整体利润率虽有提升但并不高,这也将在后续发展中继续掣肘其利润率的提升。这样一个营收结构,导致京东虽然盈利,但京东的利润率却并不高。

自营过程中出于控品承受的相关成本吞掉了相应的利润,这还仅仅是一个方面。自营采用的“压货模式”(卖出货再付款),还让平台不时发生因为账款回收问题导致的“口水仗”,前一阵神舟电脑在微博上将京东拖欠货款问题公之于众,正是这一矛盾的集中体现。

据了解,过去几年京东的账款账期有逐渐延长的倾向。2015Q1的账期仅为41天,而到2018年Q2已经达到了60.5天,2019年虽有下降,但总体上仍然接近两个月,账期延长招致的供应链矛盾无疑会增加其正常交易所付出的成本。

但这种问题,在自营业务营收占据主导地位的京东,无论是现在还是将来一段时间内,仍然会反复出现。

净利润率不足,平台化进程仍然“滞后”。与此同时,面对步步紧逼的拼多多,京东的流量焦虑越发严重,过去一年京东力推旗下社交电商平台京喜,打响了流量保卫战。四季度亮眼的增长数据,似乎印证了这一举措的“有效性”,但实际效果恐非如此。

增长的困惑

按说京东实现了用户新增2760万以上,是个可喜的成就。但其增长质量如何,则值得深思。据了解,这新增的2760万用户,超过七成来自下沉市场,这得益于去年10月京东版社交电商平台京喜的推出。

京东为了缓解流量焦虑,同时为围追堵截拼多多,另辟蹊径,推出主导下沉的APP京喜,并推出配套百亿补贴的措施,炮火直击拼多多的核心阵地—下沉市场。

去年京东此前跟微信签订的相关合同到期。京东跟腾讯在续签合同之后,将其刚推出的京喜APP置于微信一级入口,而将京东至于微信九宫格的二级入口,同样位于九宫格二级入口的还有拼多多。

在超级APP微信的助力之下,被称做“京东版拼多多”的京喜用户增速很快。根据京东披露的数据,10月18日至11月10日期间,京东主站的新用户中近40%来自京喜,而京喜有7成用户来自3-6线下沉新兴市场。在2019年的三季度和四季度财报中,京东都提到有七成新用户来自下沉市场。

京东也撇开原有的高冷,做起了“穷人生意”。去年7月份京东宣布调整了招商政策,对全类目商家减免平台使用费,对商家的扣点也减至0.6%,烧钱换市场。

市场份额飙升的同时,其市场营销费用同比增长30%,市场费用比三季度提高了1.5个百分点。

多措并举之下,京东新增用户2760万,超过了四季度阿里新增的1800万,也超过了过去三个季度平均1000万新增用户的数量,扭转了外界对其增长停滞的印象。

从结果来看,京喜的推出确实缓解了京东增长乏力的困境,京东的新增用户首次超过了过去十个季度的表现。

但实际效果如何,就难以断定了。拼多多在过往的几个季度以每季度3000万以上的用户增速,遥遥领先于京东。这种现状持续到京东在四季度推出京喜,京东才迎来了第一次用户单季度增长超过2000万这样一个大槛。

不同的是,拼多多飞速增长的用户数与高速攀升的GMV是正比的,但京喜只披露其用户增长情况,鲜有听闻其对外披露GMV的情况,这着实让人怀疑其增长的质量和效果。毕竟,流量增长的目的是为了GMV和营收增长。如果只考虑用户增长,而不考虑其能否带来有效的GMV和营收增长,就丧失了增长的意义。

拼多多在过去的多个季度,其GMV的增速始终保持在三位数的增速,但自从2018年Q3之后,京东不在对外披露其GMV的情况,结合其终止披露之前的GMV增速来看,其增速已经从70%下降到了30%,增长乏力的情形越发严重。

而这正属于京东的增长困惑。

从当下来看,京东释放出来的种种利好,证明了其变革的有效性。但就目前遭遇的困境来看,其面临的内外部压力仍然不小,在推进转型与拉动增长这条线上,京东还有很长的路要走。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。