港股券商板块正在经历新一轮涨势,作为其中的最大受益者,港交所(00388)股价一再走强,6月2日全天收涨4.17%,报价205港元,时隔近4个月重返200港元关口,创半年新高。

一路上涨的港交所虽然诱人,但奈何太贵,以6月5日的开盘价205.8港元算,买一手就要花掉小两万,对于小韭菜们来说,还是得咬咬牙才能追一波行情。除了港交所,难道就没有别的选择了吗?

还真有。

6月5日发布的《智通港股决策参考》中,智通财经把国泰君安国际(01788)和港交所齐齐列为本周金股,国泰君安国际入选理由如下:

“随着上周五港交所的大涨,又促使市场资金开始逐步关注港股相应的券商板块。透过股市互联互通机制,南下资金已提升港股成交量,来自内地资金成交量占比由去年9%上升至目前的12%,估计会进一步提高至15%。基于业务性质及服务对象,国泰君安国际受惠不小。

去年公司的减值亏损从以往不足千万飙升至1.1亿元。究其原因,一方面是配合国际评级和新的会计准则,另一方面是内地降杠杆的大环境下,影响公司的内地客户,坏帐率正在提高。今年的情况应该有所好转,看好股价随板块优势反弹。“

简单归纳就是,券商板块受市场资金关注,预计内资券商国泰君安国际今年表现得比去年好,股价有可能随这一轮板块上涨而反弹。而从公司基本面和股价上看,国泰君安国际的反弹潜力也暗含其中。

在港“白手起家”

首先通过一张图来缕清国泰君安(02611)和国泰君安国际的关系。

从上图可以看出,国泰君安控股有限公司由国泰君安金融控股有限公司全资拥有,而国泰君安金融控股有限公司则为国泰君安证券股份有限公司的全资附属公司。国泰君安证券股份有限公司受控于上海国际集团有限公司。

因此,国泰君安金融控股有限公司、国泰君安证券股份有限公司及上海国际集团有限公司被视为于本公司股份中拥有与国泰君安控股有限公司所拥有者相同的权益。

智通财经了解到,1993年便扎根香港的国泰君安国际,尝得了来港中资券商的“头啖汤”。 2010年7月,国泰君安国际成为第一家在港上市的中资证券公司。在港几乎白手起家,“草根”起步,从3198万港币注册资本金,国泰君安国际逐渐成长为总市值超过220亿港元、总资产逾450亿港元的规模。

目前公司在香港持有包括经纪、Margin、投行、Market Maker、资产管理、保险(经纪牌照)的全牌照。收入最大部分来自于对香港证券市场的投融资,公司客户约12-13 万。

去年逆市增长

在去年市场大幅波动、黑天鹅事件迭出的情况下,国泰君安国际的经营业绩仍超越市场及业内表现。

根据公司年报,国泰君安国际2016年营业总收入25亿元港币,实现归属母公司净利润约10亿港币,每股收益0.14港币,每股净资产1.51,净资产收益率9.75%,超过行业平均值。

公司收入主要来自资产管理、企业融资、经纪业务、贷款及融资、金融产品、做市场及投资几个部分,其中金融产品、做市及投资、企业融资以及贷款及融资业务成为增长动力,导致相应收入分别增长135.3%、62.3%及20.6%。公司也表示将重心从传统型收费经纪业务转向综合财富管理业务。同时,公司净利润同比下降 4.3%至 9.69 亿港元,高层称主要因公司做出 1.1 亿港元的客户贷款及垫款减值所致,减值数额按年大幅上升6.1 倍,拖低了盈利表现。

根据年报,公司经纪业务收入同比下降 45.4%至 3.93 亿港元,这跌幅高于港股市场 2016 年成交额 38%的跌幅,主因公司 71%的经纪佣金来自个人投资者,受市场情绪影响波动较大。贷款及融资业务贡献了公司 51.4%的营业收入,是公司最大的业务分部,贷款及垫款年末余额达到 145.4 亿港元,收入贡献达到 13.0 亿港元,分别按年增长 15.4%及 20.6%。管理层明确表示将业务集中在现金流较好、股息率高的大盘蓝筹股上,但因大型股票的贷款融资利率较低,对营收有一定压力。

公司的财务及顾问服务收入录得 62.3% 的强劲增长,达到 4.57 亿港元。受到债务资本市场业务所驱动,其收入跃升 2.94 倍至 2.5 亿港元。另外,公司于 2016 年在香港参与 47 宗债务发行交易,成绩比 2015 年 的 19 宗。

除此之外,公司已取得了穆迪长期评级的 Baa2 评级,这有助于公司降低银行借贷成本,一定程度上抵消利率下降带来的压力。

高ROE和低股价

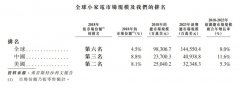

跟港股市场上资产规模相近的三家内资券商(海通国际、中金公司、中州证券)对比,我们来看看国泰君安国际的优势还有哪些。由上图可以看出,在总资产和净资产规模上,国泰君安国际远远逊于海通国际和中金公司,而且从营业收入和净利润来看,国泰君安国际在这两个数据上也是最低的。但从截至2016年12月31日的十二个月净资产收益率(ROE)来看,国泰君安国际位居四者之首,ROE高达11.31%,远高过资产规模相差两倍以上的竞争对手,可见其经营风格的稳健。另外,从当前股价上看,国泰君安的价格也以2.55港元的价格占据最低位。

高ROE和低股价同时在手,这样的国泰君安国际,又增添了一分迷人色彩。

中资券商教父的风险管理

国泰君安国际主席兼行政总裁阎峰的另一个头衔是香港中资券商协会永远名誉会长。

阎峰于1993年加入君安证券(国泰君安前身)。2000年,阎峰被派驻香港,负责整体业务管理事务,同年国泰君安国际开展证券网上交易业务。阎峰掌舵国泰君安国际16年,最为著名的是其“风险管理”理念。

不久前,阎峰对香港媒体表示,多年来奉行“不投资、不收购”的原则,过去被质疑“偏保守”,但安然带领公司度过行业危机。去年券商纯利普遍跌三成到五成,公司仅微跌4%。他认为本地中小型股票风险很大,今年逐步停止中小型股票孖展业务,另外将发展结构产品增加收入。

2016年,国际君安国际孖展收入11亿元,占整体收入44%,孖展余额按年增加22%到133.5亿元。另外,公司的减值亏损从以往不足千万飙升至1.1亿元。究其原因,一方面是配合国际评级和新的会计准则,另一方面是内地降杠杆的大环境下,影响公司的内地客户,坏帐率正在提高。因而,公司将逐步停止中小型股票孖展业务,全面转型至蓝筹股。

值得注意的是,近两年掀起了中资收购香港本地货境外金融机构的狂潮,但到目前为止,国泰君安国际未曾收购任何香港本土券商。

智通财经同时观察到,6月5日,买入国泰君安国际最多的席位正是它的母公司国泰君安,买入量占总成交量的12.23%。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。