长江商报消息●长江商报记者张璐浙江报道

作为插座、面板行业的龙头企业,公牛集团股份有限公司(简称“公牛集团”)IPO终于在排队7个月后,有了新的动向。

日前,公牛集团在证监会网站披露招股说明书,本次拟登陆上交所发行不超过6000万股,募集资金48.87亿元,主要用于公司墙壁开关插座、转换器等主营业务相关的投资项目。

对于公牛集团来说,上市是公司快速壮大发展的重要一步。若以此次IPO的募资额与股比计算,公牛集团目前的估值约为489亿元,公牛集团创始人阮立平、阮学平兄弟身家已达422亿元。

2015年-2017年,公司连续大手笔现金分红,上述两股东累计分红32亿元,占公司同期累计归母净利润的87%。此外,近三年,公司净利润累计达43.69亿元,却没将其投入再生产,而同期累计耗资56.5亿元买理财。

对此,经济学家宋清辉对长江商报记者表示,“公牛集团IPO前突击分红,却对内不肯将净利润投入再生产,性质极其恶劣,为了上市圈钱的嫌疑很大。”

值得一提的是,此前公牛集团还身陷侵权纠纷,原告通领科技开出10亿元人民币的天价索赔金额。

5月30日,长江商报记者就以上问题向公牛集团发送采访函,截至发稿前对方未予以回复。

两股东3年分红32亿

小小的插座,也有大大的生意。

5月23日,公牛集团更新了IPO申报稿,新增了2018年的数据。本次IPO,公牛集团拟发行不超过6000万股,募资48.86亿元,主要用于公司墙壁开关插座、转换器等主营业务相关的投资项目,在上交所主板上市。

招股书数据显示,2016年—2018年,公牛集团分别实现营业收入53.66亿元、72.4亿元和90.6亿元;净利润分别为14.07亿元、12.85亿元和16.77亿元,合计43.69亿元;扣非净利润分别约为12.14亿元、12.01亿元、15.56亿元。

此外,招股书显示,2016年至2018年之间,公司经营活动所产生的净现金流分别高达17.7亿元和11.6亿元和19.1亿元。每年十多亿的利润,公牛并没有进行扩大再生产,而是悉数购买理财和进行投资,3年间,公牛集团投入理财产品和私募基金等相关产品资金分别高达21.3亿元、13亿元和22.2亿元,合计56.5亿元。

截至2018年12月31日,月赚上亿的公牛集团净资产仅有32.5亿元,总资产51.6亿元,在数额上也就比报告期的累计净利润多出近8亿元。此外,公司账面上的现金也并不多,截至2018年12月31日,公牛集团的现金及现金等价余额仅为2.18亿元。

长江商报记者梳理发现,其实公牛集团相当部分的利润已被用作分红。近四年来,除了2018年未进行利润分配,2015年,公司现金分红5亿元,占当年归母净利润的50%;2016年,公司现金分红5亿元,占当年归母净利润的35.6%;2017年,公司现金分红22亿元,占当年归母净利润的171.21%。

统计下来发现,公牛集团3年累计分红高达32亿元,占公司3年累计归母净利润的87%。其中,2017年公司净利润下降,却一口气分了22亿,是分红最多的一年。此举被市场质疑IPO前突击分红。

值得注意的是,由于公牛在2017年前的股东仅为阮立平、阮学平兄弟,所以32亿元的分红均归两人所有。

公牛集团是一个不折不扣的家族企业。招股书显示,阮氏家族成员合计持有公司股权96.63%。公司实控人阮立平、阮学平二人合计持有公司股权95.876%,二人的姐妹阮亚平、阮小平及阮幼平,通过凝晖投资合计持有公司股权0.754%。

阮氏家族累积获得高额分红,公牛集团近年来没有将净利润投入再生产,在每年都有超10亿元闲置资金的情况下,公司为什么还要募资48.87亿元?

对此,经济学家宋清辉在接受长江商报记者采访时说道,“公牛集团IPO前突击分红,却对内不肯将净利润投入再生产,性质极其恶劣,为了上市圈钱的嫌疑很大。这样的公司上市后管理层是否会对公司负责,很值得怀疑。”

在他看来,“公牛集团理财产品并非稳赚不赔,未来或会对公司业绩产生不良影响。实际上,目前大部分公司购买的银行理财产品,资金最终却流向了信托计划。而近年来频频出现的信托计划延期兑付、债券违约等状况,说明公司投资理财的风险亦不容忽视。”

主营业务毛利率逐年下滑

据了解,公牛集团的主要业务是以转换器、墙壁开关插座为核心的民用电工产品的研发、生产和销售。其主要包括转换器、墙壁开关插座、LED照明、数码配件等电源连接和用电延伸性产品,广泛应用于家庭、办公等用电场合。

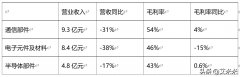

从公司主营业收入来看,主要为转换器、墙壁开关插座、LED照明、数码配件及其他相关配套产品的销售收入。招股书显示,2016-2018年期间,公司主营业务收入分别为53.6亿元、72.2亿元和90.5亿元;分别占营业收入的比重分别为99.86%、99.79%、99.79%,集中程度很高。

从分项来看,转换器已经是公司成熟支柱业务,收入占比维持在50%以上,目前在售产品含41大系列、2800多个品种。

而墙壁开关插座业务,为公司第二大支柱战略重点业务,收入占比维持在30%左右,主要分为装饰开关插座和白开关插座,已推出多种装饰面板设计和适用于不同应用场合的33大系列、超过3000个品种的产品。

需要注意的是,作为公司新拓展的品类,LED照明行业国內外品牌众多,竞争相当激烈,如飞利浦、欧司朗、欧普照明等,目前,公牛集团在LED照明领域还只是一个新进入者。

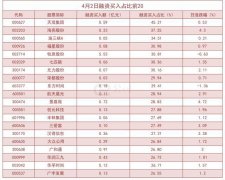

从公司毛利率来看,2016年、2017年和2018年主营业务毛利率分别为45.21%、37.79%和36.62%,呈现逐步下降的趋势。同期,公牛集团LED照明的业务毛利率分別为28.51%、29.40%、29.31%,可以说拉低了公司的整体毛利率水平。

另外,长江商报记者发现,公牛集团目前存货规模也较大,2016年末、2017年末和2018年末,公司存货金额分别为4.61亿元、9.62亿元,8.11亿元。2017年存货出现翻倍增长,说明公司产品存在一定的滞销风险。

特别是2018年一季度,公牛集团存货金额高达8.48亿元,仅仅一个季度,公司的存货金额已经接近去年整年的水平。报告期内,存货周转率则从最高点的6.92次/年下降至6.64次/年,也说明产品变现能力减弱。

涉10亿元专利侵权案

值得一提的是,与前次披露的招股书相比,此次更新的招股书还披露了新增的诉讼事项。

2018年12月,江苏通领科技有限公司(下称“通领科技”)对公牛集团提起了诉讼。该诉讼涉及一项发明专利和一项实用新型专利,该案的诉讼请求金额合计为10亿元,这一数额相当于公牛集团2018年净利润的59.57%。

公牛集团指出,经公司检索、比对分析,公司产品与涉诉专利有多个技术特征不一致;同时,原告主张的涉案专利所指的技术存在被无效的可能性,公司已向专利覆审部提起涉诉专利的无效宣告请求。

不过如果公司在上述诉讼过程中最终被裁定相关专利侵权,将会对公司的生产经营和盈利能力产生不利影响。

公牛集团还指出,公司存在潜在诉讼风险。尽管公司在设计、生产、销售等环节采取了必要的措施避免侵犯他人专利,但是随着公司业务规模的扩张和产品线的不断丰富,不排除未来竞争对手等因知识产权对公司发起新的诉讼或仲裁事项,从而对公司的生产经营造成不利影响。

随着行业的深度发展,公牛集团的优势光环已经不再显现。在招股书中,公牛集团将飞利浦、小米列为国内最重要的竞争对手。

事实上,自2015年4月,小米在市场上推出带有USB功能的插线板后,公牛插座就感受到了来自互联网的压力,也因此,公牛因此近年来拓展墙壁开关领域,转型LED照明、数码配件等领域。

目前,在电商平台上,公牛、飞利浦、西门子、松下、德力西、欧普等一批国内外知名品牌价格战十分激烈。同样是三插位带usb的1.8米插排,公牛零售价格为59元;小米售价为54.8元;飞科正在搞促销活动,价格为45元。

此外,值得注意的是,由于公牛集团主要把插线板、墙壁开关插座作为核心产品,因此公司主要属于电器附件行业,但是这一行业与房地产市场具有较大的关系,随着一系列房地产行业的调控政策,国内新开工房屋面积明显速度放缓。同时,加上这类产品具备一定的耐用性,行业空间在一定程度有所受限。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。