在经历过2015年、2016年的高速增长之后,传媒行业上市公司在2017年逐渐显现两极分化现象,营收过百亿元的公司迅速增加,排名前12位的公司营收之和,超过136家传媒业上市公司(中信证券(600030,股吧)行业分类)总营收的四成。

《中国经济周刊》记者梳理Wind数据发现,136家传媒业上市公司已经发布2017年报,全行业总营收5162.81亿元,同比增速14.35%,而前两年增速分别为43.84%、31.82%;全行业归属母公司股东的净利润386.84亿元,同比增速-26.47%,而前两年增速分别为58.95%、27.78%。

值得关注的是,在136家传媒业上市公司中,只有9家净利润为亏损,共计179.75亿元,其中乐视网(300104,股吧)(300104.SZ)、*ST巴士(002188.SZ)两家的亏损额占据近九成,合计超过159亿元。

乐视网亏损额超行业净利润前五名之和

Wind数据显示,从财务指标来看,2017年传媒业上市公司的年报中不乏亮点。

在营收方面,上海钢联(300226,股吧)(300226.SZ)、东方明珠(600637,股吧)(600637.SH)、蓝色光标(300058,股吧)(300058.SZ)、万达电影(002739.SZ)等12家公司均超过100亿元,共计2083.92亿元,占136家公司总营收的40.36%。

营收超过百亿元的传媒业上市公司,2016年有11家,2015年有7家,2014年只有1家。4年间,营收超过百亿元的公司迅速增加,头部企业在整个行业中所占地位越来越集中。

中国电影(600977.SH)、山东出版(601019.SH)等86家公司的营收介于10亿元与100亿元之间;金财互联(002530.SZ)、博瑞传播(600880,股吧)(600880.SH)等38家公司的营收低于10亿元,博通股份(600455,股吧)(600455.SH)仅1.54亿元,处于全行业垫底位置。

从营收增速方面来看,101家传媒业上市公司实现正增长,智度股份(000676.SZ)、欢瑞世纪(000892.SZ)排名靠前,分别为169.69%、112.2%;35家公司实现负增长,乐视网、浙数文化(600633.SH)跌幅较多,分别为-67.73%、-54.18%。

在归属母公司股东的净利润方面,127家传媒业上市公司实现盈利,净利润总和为566.58亿元,平均每家4.46亿元。其中分众传媒(002027.SZ)净利润最高,为60.05亿元,东方明珠等13家公司的净利润也超过10亿元。

9家传媒业上市公司净利润亏损,共亏损179.75亿元。其中乐视网、*ST巴士亏损较多,分别为-138.78亿元、-20.33亿元。《中国经济周刊》记者据此测算,乐视网的亏损额已超过分众传媒、东方明珠、浙数文化、三七互娱(002555.SZ)、恺英网络(002517.SZ)等排名前五位的净利润之和。

在5月14日乐视网举办的业绩说明会上,公司董事会秘书赵凯表示,公司已披露的2017年度审计报告中,立信会计师事务所出具了无法表示意见的审计意见。根据《深圳证券交易所创业板股票上市规则》相关规定,如公司拟采取的措施在2018年度审计报告未消除无法表示意见影响,可能因连续两年被出具无法表示意见审计报告被暂停上市。

根据*ST巴士公告显示,其2017年巨亏是因为公司2015年收购巴士在线科技有限公司形成商誉15.36亿元,基于巴士科技经营现状及后续预测,出于谨慎考虑,该商誉全额计提减值,计入公司2017年资产减值损失,造成公司营业利润大幅下降。

《中国经济周刊》记者注意到,因为乐视网、*ST巴士业绩太差,拖了传媒业上市公司的后腿,国元证券(000728,股吧)、华泰证券(601688,股吧)、长城证券等券商传媒行业分析师已把它们剔除统计之列。

证券监管变严,资产减值损失较大

令业内人士关注的是,虽然传媒业上市公司业绩增速不低,但趋于放缓。在长城证券分析师刘浩然看来,2013年开始的传媒行业并购大潮带来了连续两年的行业高增长,外延并购逐渐成为传媒行业上市公司的主要驱动因素之一,“2016年通过外延并购利润已经占到传媒行业上市公司利润的20%左右,而在2015年时仅为10%左右,外延贡献已经成为传媒行业利润的主要增长驱动力。”

但随着2016年监管层收紧传媒行业并购政策以来,行业的并购行为出现降温,并且影响到上市公司的业绩。刘浩然的统计数据显示,2017年传媒类上市公司完成28起并购交易,交易总规模为85.94亿元。交易数量和规模自2015年以来持续下降。2016年、2015年同期完成的交易数量分别为44起、79起,交易总规模分别为217.86亿元、618.93亿元。

2016年9月,证监会修订《上市公司重大资产重组管理办法》。业内人士称,其目的是扎紧制度与标准的“篱笆”,给“炒壳”降温,促进市场估值体系的理性修复,继续支持通过并购重组提升上市公司质量,引导更多资金投向实体经济。

几轮政策下来,传媒业上市公司的并购呈现断崖式下滑。随着业绩承诺期的到来,不少上市公司面临不能履约只能进行资产减值损失,对其净利润产生较大影响。

此外,《中国经济周刊》记者在对136家公司2014—2017年的商誉和资产减值损失进行相关统计时发现,随着商誉资产的大幅增加,传媒业上市公司的资产减值损失也在大幅增加,对其经营业绩产生了较大不良影响。

2014年,传媒行业的商誉仅为335亿元,而2017年增加到1515亿元,增长了3.5倍;2014年,传媒行业的资产减值损失是33.91亿元,而2017年增加到了256.85亿元,增加了6.57倍。

从公司层面来看,2014年商誉最高的公司是掌趣科技(300315,股吧)(300315.SZ),为29.9亿元,资产减值损失最大的公司是粤传媒(002181,股吧)(002181.SZ),达5.68亿元; 2017年商誉最高的公司是万达电影,为97.99亿元,资产减值损失最大的公司是乐视网,为108.82亿元。

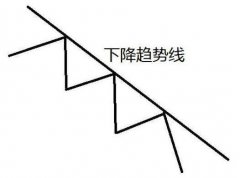

随着业绩增长放缓、监管趋严等因素,不少传媒业上市公司的股价也是一蹶不振。《中国经济周刊》记者统计,自2016年5月至今年5月14日,103家公司的股价跌幅超过10%,45家公司的股价跌幅超过40%,其中*ST巴士、乐视网跌幅超过80%。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。