与资本的联姻,又令一个创业者彻底从自己创办的企业出局了,张兰已经与俏江南没有任何关系。

0

|

与多数案例创始人因“对赌”失败而出局不同的是,俏江南从鼎晖融资之后,由于后续发展陷入不利形势,投资协议条款被多米诺式恶性触发:上市夭折触发了股份回购条款,无钱回购导致鼎晖启动领售权条款,公司的出售成为清算事件又触发了清算优先权条款。日益陷入被动的张兰最终被迫“净身出户”。

而在此过程中对应呈现出的,则是VC/PE在投资中利用条款对自身利益形成一环扣一环的保护。

2015年7月14日,新浪微博上一个名为“@餐饮业那些事”的ID爆料称,张兰彻底出局俏江南。

23年辛苦创业,最终落得从企业“净身出户”的下场,这便是俏江南创始人张兰的全部故事。如果没有和资本联姻,张兰或许没有机会去尝试实践其宏大的抱负,或许至今仅仅维持着小富即安的状态,但至少还能保全她对企业的控制。

俏江南陨落的案例,映衬着张兰作为创业者与资本打交道时对游戏规则认知的不足,同时还夹杂着高估值预期下的进退维谷。

6000万元的原始积累

1988年,一如数年之后热播剧《北京人在纽约》中所描述的,出身于知识分子家庭的张兰,放弃了分配的“铁饭碗”,成为潮涌般奔赴大洋彼岸洋插队者的一员,去了加拿大。在多伦多,张兰靠着刷盘子、扛牛肉、打黑工,进行着自己的原始积累。她的目标是攒够2万美元,然后回国投资做生意。终于,在1991年圣诞节前夕,张兰怀揣着打工挣来的2万美元和创业梦,乘上了回国的飞机。

此时,张兰与日后“92派”(邓小平南方视察之后辞职下海的企业家)的代表性人物—诸如泰康人寿的陈东升、万通地产的冯仑、慧聪网的郭凡生—基本处于同一起跑线上。

1992年初,北京东四大街一间102平方米的粮店,被张兰租下并改造成了“阿兰餐厅”。伴随南方而来的春风吹遍神州,阿兰餐厅的生意随之逐渐红火。之后,张兰又相继在广安门开了一家“阿兰烤鸭大酒店”,在亚运村开了一家“百鸟园花园鱼翅海鲜大酒楼”,生意蒸蒸日上。

2000年4月,张兰毅然转让了所经营的三家大排档式酒楼,将创业近10年攒下的6000万元投资进军中高端餐饮业。在北京国贸的高档写字楼里,张兰的第一家以川剧变脸脸谱为Logo的“俏江南”餐厅应运而生。

0

|

鼎晖的橄榄枝

在多数餐饮业还处于满足顾客“吃饱”的粗放式状态时,张兰的俏江南开始追求让顾客“吃好”,于是高雅的就餐环境成为俏江南当时显著的卖点。

不仅如此,张兰还不遗余力地提升俏江南的品牌层次。

2006年,张兰创建了兰会所(LAN Club)。她直言创建兰会所“就是冲着2008年北京奥运会这个千载难逢的创名机会去的”。紧接着俏江南又中标了北京奥运唯一中餐服务商,在奥运期间负责为8个竞赛场馆提供餐饮服务。

张兰宣称首家兰会所总投资超过3亿元,其中花费1200万元请来巴黎Bacca-rat水晶宫的法国设计师菲利浦·斯塔克(Philippe Starck)担当会所设计。当年,媒体以充满羡慕的笔调描述了会所的奢华:“一支水晶杯上万元,一把椅子18万元,一盏百乐水晶灯500万元,满屋镶嵌着约1600张油画……”,其中就包括张兰于2006年在保利秋季拍卖会上耗资2000万元拍下的当代画家刘小东所作长10米、宽3米的巨幅油画《三峡新移民》。

这家兰会所,与其说是针对高端奢华人群的消费餐厅,还不如说是一家充满艺术气息的私人博物馆。

0

|

2008年7月,兰·上海正式创建,目标直指2010年上海世博会商机。之后,俏江南旗下4家分店成功进驻世博会场馆,分别是两家俏江南餐厅,一家蒸steam,以及一家兰咖啡。

至此,俏江南的中高端餐饮形象可以说已经相当鲜明,并且在全国多个城市开出了数十家分店。

餐饮业虽然市场总容量巨大,而且消费刚需属性特别强烈,但却是典型的“市场大、企业小”的行业,行业集中度异常之低。散乱差、标准化不足,使得该行业长期以来难以得到资本的青睐,始终依靠自有资金滚动式发展。

2008年全球金融危机的爆发,成为餐饮业与资本结合的分水岭。资本为规避周期性行业的波动,开始成规模地投资餐饮业,在短时间内涌现出百胜入股小肥羊、快乐蜂收购永和大王、IDG投资一茶一座、红杉资本投资乡村基等资本事件,全聚德(002186)与小肥羊(00968.HK,已于2012年2月退市)先后于A股及港股成功上市,2009年湘鄂情(002306,现更名为*ST云网)登陆A股。这无疑给中国内地的餐饮业注入了资本兴奋剂。

在这种背景之下,既有规模优势又有高端标签、还有奥运供应商知名度的俏江南,能够招来资本伸出的橄榄枝就属情理之中了。

2008年下半年,在易凯资本王冉的撮合之下,张兰结识了鼎晖投资的合伙人王功权。俏江南张兰与鼎晖王功权,前者急需资金扩张,后者则是有意愿入股的金主,二者自然一拍即合。据称最初达成的投资意向是鼎晖与中金公司联合投资俏江南,但后来中金公司因故并未参与,仅鼎晖实际作出投资。

根据当时媒体的报道,鼎晖以等值于2亿元人民币的美元,换取了俏江南10.53%的股权(图1)。据此计算,俏江南的(投资后)估值约为19亿元。

0

|

由于无法获悉俏江南当时的盈利状况,因而也就无从判断这个估值究竟是低估还是高估。在张兰看来,俏江南是被低估的,而另一家曾有意投资俏江南的机构透露说,鼎晖的报价是他们报价的近3倍。相较而言,鼎晖显然又是出了高价。

无论实际情况如何,张兰认为公司被低估都是人之常情。站在创始人的角度而言,显然是希望以尽可能少的股份换取尽可能多的资金。

暗藏杀伤力的投资条款

既然是私募股权融资,创业方与投资方自然少不了要签署包含系列条款的投资协议,比如董事会条款、防稀释条款、竞业禁止条款,以及外界耳熟能详的对赌条款等。这一系列投资条款清单,少则十几条多则数十条,是VC/PE在过往的实践中吸取各种教训而总结出来的,以全方位对创业方形成各种制约、保护自身的投资利益。

俏江南融资之后,由于后续企业发展陷入不利形势,使得投资协议中的系列条款被多米诺式恶性触发—股份回购条款、领售权条款、清算优先权条款,令张兰日益陷入被动,乃至于最终被“净身出户”。

在讲述俏江南是如何连环触发投资条款之前,先来普及一下这几条条款的具体内容。

典型的清算优先权条款如下:如公司触发清算事件,A系列优先股股东(即投资人)有权优先于普通股股东(即创业股东)每股获得初始购买价格2倍的回报。此处的“清算”,并不单指我们通常所理解的、因资不抵债而无法继续经营下去的破产清算。更进一步,如果公司因合并、被收购、出售控股权,以及出售主要资产,从而导致公司现有股东占有存续公司的股权比例低于50%,同样也被视作清算事件。

典型的领售权条款如下:在公司符合IPO之前,如果多数A类优先股股东同意出售或者清算公司,剩余的A类优先股股东及普通股股东应该同意此交易,并以同样的价格和条件出售他们的股份。

典型的股份回购条款如下:如果大多数A类优先股股东同意,公司应该从第5年开始,分3年回购已经发行在外的A类优先股,回购价格等于原始发行价格加上已宣布但尚未支付的红利。当然,股份回购的触发方式,也可以不是优先股股东投票表决,而是由条款规定具体的某一时间性事件触发,比如5年之内企业未能实现IPO,则触发股份回购条款。

接下来,不妨具体来看看,俏江南是如何随着时间和局势的演进,逐一触发这些条款的。

夭折的A股上市

实现融资的俏江南逐渐变得高调起来,张兰四处公开演讲并接受媒体采访,当时关于俏江南的报道,满是张兰的口号式愿景—“要做全球餐饮业的LV(路易·威登)”、“下一个十年末进入世界500强”、“再下一个十年末成为世界500强的前三强”。外界几乎无法判断,这究竟是张兰在媒体面前的夸夸其谈,还是其头脑发热真的认为目标能实现。

就在此期间,其儿子汪小菲与台湾明星大S(徐熙媛)的婚恋,成为媒体娱乐版追逐的头条,客观上也大幅增加了俏江南的曝光度。

除了高调曝光之外,资金实力得以增强的俏江南也明显加快了扩张速度,计划在2年内增加新店20家,到2010年末分布于全国的店面总数超过50家。

鼎晖的投资,给俏江南带来资金的同时,也给其套上了枷锁,令其不得不疲于奔命。当时媒体报道称,俏江南与鼎晖签署了“对赌协议”:“如果非鼎晖方面原因,造成俏江南无法在2012年底之前上市,鼎晖有权以回购方式退出俏江南。”

实际上,这并非“对赌条款”(估值调整条款),而是“股份回购条款”。换句话说,俏江南2008年融资之时,双方就已经明确约定,如果公司不能在2012年末之前实现上市,则俏江南必须要将鼎晖手中的股份回购回去,而且必须保证鼎晖的合理回报。

VC/PE作为财务投资人,其典型特征便是要谋求退出,IPO及并购退出是最主要的两个退出通道,尤其是IPO退出。一只投资基金的存续期通常都是10年左右,其大部分的投资项目都是在前4年进行,所以通常在投资后5-7年有退出变现需求,以便基金到期之后将变现的资金收拢并归还分配给基金的出资人(LP)。

因而,鼎晖要求俏江南在2012年末之前(也就是投资后4年之内)实现上市是合理的,因为俏江南IPO之后,鼎晖所持有的股份还有一年左右的禁售期(视不同交易所而定),解禁之后鼎晖才能套现股票,而从解除禁售到套现完毕也需要一定的时间。

按照这个时间表,如果一切顺利的话,从现金投出去到现金收回来,这个循环也需要6-7年时间。如果俏江南不能按照这个时间表完成IPO的话,退而取其次谋求并购的方式(俏江南被第三方收购)退出就变得不可预期,鼎晖为了保证退出的顺利,便会设置一个兜底的条款:万一上不了市,企业方必须回购我的股份,保证我顺利退出。

正因为这个条款的约束,俏江南不得不加速自己的IPO进程。

2011年3月,俏江南向中国证监会提交了于A股上市的申请。考虑到A股上市的排队企业数量以及审核流程,要实现2012年底之前上市,时间已经相当紧迫了。

天有不测风云,上市申请提交之后,俏江南的材料实际处于“打入冷宫”状态,监管层冻结了餐饮企业的IPO申请。在此之前,整个A股市场仅有2007年上市的全聚德和2009年上市的湘鄂情两家餐饮上市公司。当时除了俏江南之外,与其遭遇相同命运的,还有比俏江南更早提交上市申请的顺峰集团、狗不理和广州酒家等餐饮企业。据称,餐饮企业的IPO申请之所以处于冻结状态,原因是,“采购端与销售端都是现金交易,收入和成本无法可靠计量,无法保证会计报表的真实性”。

2012年1月30日,中国证监会例行披露的IPO申请终止审查名单中,俏江南赫然在列。

其实,在半年前张兰就已经预估到这个结果了。上市的不顺利,令张兰对投资方鼎晖颇有微辞:“引进他们(鼎晖)是俏江南最大的失误,毫无意义。民营企业家交学费呗。他们什么也没给我们带来,那么少的钱稀释了那么大股份。”张兰还抱怨道,她早就想清退这笔投资,但鼎晖要求翻倍回报,双方没有谈拢。

张兰的不满仅有寥寥数语,但却被众媒体进行了标题党式的病毒性传播:《张兰:引进鼎晖投资是俏江南最大失误》,顿时一石激起千层浪。

由于反响过于巨大,张兰担心这种转播带来的不利影响,当媒体再问及此事时,张兰又澄清道:“我觉得是误传吧。在2008年金融危机时,我们希望能在商业地产上抄个底,鼎晖很信任我们,是在这个情况下投资俏江南的,P/E(市盈率)也非常高,现在传出这样的事情,可能是有一些原因,我也不想多说了。”

这前后相左的言论,越发凸显出张兰当时矛盾的心理:想倒苦水,又怕外界过度解读。

当然,抱怨归抱怨,“2012年底之前完成IPO”的紧箍咒依然戴在张兰头上。A股无门,俏江南不得不转战港股。

赴港IPO波折

2012年4月,来自于瑞银证券的消息称,俏江南将于第二季度赴港IPO,融资规模预计为3亿-4亿美元。但此后大半年,再无关于俏江南赴港上市进展的消息。

直到2012年11月,张兰变更国籍的事情被媒体意外曝光。

事件的背景是,跟随张兰创业多年的马先生因身体原因离职,其与俏江南及张兰签订了一份《离职补偿协议》。协议约定张兰将其名下位于北京市朝阳区的一套房产过户给马先生,但张兰迟迟未予办理过户手续,马先生便将张兰诉至朝阳区法院。

该案于2012年9月立案之后,法院发现无法送达传票,进一步向户籍所在地派出所核实才知,张兰已于9月17日移民并已将户口注销。

此事甫一曝光,立刻引发了外界对张兰移民的议论,特别是其已经移民却还保留着朝阳区政协委员的身份,更是招致大量质疑。后朝阳区政协发布消息称,已与张兰本人取得联系,并于11月26日收到张兰因国籍变更愿意退出朝阳区政协的文字申请。

随着张兰移民目的地浮出水面—加勒比岛国圣基茨,其移民的真实原因也逐渐明朗—规避监管,曲线完成境外上市。

2012年4月俏江南决定从A股转道赴港上市,那么其必须拆除境内架构转而搭建红筹架构。如果要实现鼎晖投资协议中约定的2012年底之前完成IPO,时间显然已经相当紧迫。而横在面前的10号文《关于外国投资者并购境内企业的规定》又是一道不小的槛,如何以最快捷的方式规避10号文成为首当其冲问题(详见附文《规避10号文的四个法律逻辑》)。

按照法律界的实践来看,张兰变更国籍显然成为规避10号最快捷的方式,而在移民目的地的选择上,显然也是手续越快捷的国家越好。加勒比岛国圣基茨因而成为最佳目标,这个国家完全是弹丸之地,领土总共两个岛,总人口才3万多,办理移民的手续异常便捷。于是便有了前文所述的,张兰于2012年9月17日移民并已将户口注销。

张兰自嘲道:“如果不是为了企业上市,我为什么要放弃中华人民共和国公民的身份,去到一个鸟不拉屎、气温40多度的小岛?去一次我得飞24个小时,几百年前那是海盗生活的地方。”

可是,屋漏偏逢连夜雨。即便境外上市的政策障碍规避了,市场的寒冬却令俏江南的上市之旅前景依然黯淡。加之2012年12月 “中央八项规定”出台,受此影响,奢侈品、高档酒店、高端消费等皆受影响。这对定位于中高端餐饮的俏江南无疑造成了沉重的打击。

俏江南从未公开披露过其详细的经营业绩数据,不过可以参考已经上市的同为中高端餐饮的湘鄂情的经营数据,以体会一下市场寒潮。

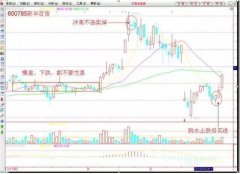

2012年,湘鄂情的营业收入达到历史峰值的13.64亿元,但10.4%的营收增长率却较上一年度的33.8%大幅下滑。2013年其营业收入下滑至8.02亿元,2014年进一步下滑至6.21亿元,2015年上半年更是仅有1.94亿元营收。

从湘鄂情的利润情况来看,其2011年的净利润达到历史峰值的0.94亿元,2012年下滑至0.81亿元,2013年亏损5.7亿元,2014年进一步亏损7.14亿元。

由此可以推想,俏江南冲刺上市之时,市场寒流是何等的猛烈。

2012年12月初,俏江南集团总裁安勇对外透露,俏江南赴港IPO已通过聆讯。在此之前,俏江南在投行的带领下拜会了香港市场的各路机构投资者,但在市场寒流面前,潜在投资人显然不可能给出高估值,投资人愿意出的价格与张兰的预期相差过于悬殊。

张兰决定等待更好的股票发行时间窗口。

可是,张兰不但没有等来市场的回暖,反而是形势的每况愈下。即便鼎晖同意IPO的时间点延后半年,俏江南的赴港上市也没能实现。

投资条款连环触发

如果俏江南最早不是选择A股,而是直奔港股而去,则其可能在高端餐饮寒潮到来之前的2011年就实现了IPO。俏江南及张兰的命运也就截然不同。

俏江南最终未能实现2012年末之前完成IPO,导致其触发了向鼎晖融资时签署的“股份回购条款”。这就意味着,俏江南必须用现金将鼎晖所持有的俏江南的股份回购回去,同时还得保证鼎晖获得合理的回报。

假设鼎晖在协议中要求每年20%的内部回报率的话,那么鼎晖2008年2亿元的原始投资,2013年要求的退出回报至少在4亿元以上。

处于经营困境之中的俏江南,显然无法拿出这笔巨额现金来回购鼎晖手中的股份。在恶劣的形势下,俏江南的门店数量从2012年末的70家缩减至50余家,由此可以推想其实际的财务困境。

上市上不了,让俏江南回购股份对方又掏不出钱,鼎晖在俏江南的投资似乎退出无望了。其实不然,鼎晖依然还有后路可循。既然俏江南没钱回购,那就设法将手中的股权转让给第三方。此时,当初签署的“领售权条款”就开始发挥作用了。

领售权,乃领衔出售公司之权利,按照标准条款,如果多数A类优先股股东同意出售或者清算公司,则其余的股东都应该同意此交易,并且以相同的价格和条件出售他们的股份。

在俏江南案例中,A类优先股股东只有鼎晖一家,因此只要其决定出售公司,张兰这个大股东是必须无条件跟随的。那么,鼎晖只要能找到愿意收购俏江南的资本方,鼎晖就能顺利套现自己的投资,张兰也得跟着被迫卖公司。

显然,俏江南的命运已经不再掌握在张兰手中了,一切都由鼎晖说了算。正是在这个背景之下,2013年10月30日,路透社爆出欧洲私募股权基金CVC计划收购俏江南的消息。

假如接盘的CVC愿意出高价收购俏江南,那么鼎晖只出售自己那部分股权或许就能获得预期的回报,也就未必会强迫张兰跟随其一块出售股份了。当然,在这种情况下,如果收购方执意要控股企业,那么张兰只能跟随出售股权,或者同意收购方额外增资进来稀释张兰自己的股权比例。

假如CVC并不愿意高价收购俏江南,那么鼎晖说不定卖了自己那部分股权还不够自己当初的投资本金,则其必定会要求张兰跟着卖股权。根据投资条款约定,只要二者合计出售股权的比例超过50%,则可以视作是清算事件。

一旦清算事件发生,鼎晖则可以启动“清算优先权条款”:A系列优先股股东(即投资人)有权优先于普通股股东(即创业股东)每股获得初始购买价格2倍的回报。

这个条款最终会导致什么结果呢?假如张兰和鼎晖一并出售公司的股权,所收到的出售股权款中,要优先保证鼎晖初始投资额2倍的回报,如有多余才能分给张兰,如果没有多余则张兰颗粒无收。

2014年4月,CVC发布公告宣布完成对俏江南的收购。根据媒体的报道,CVC最终以3亿美元的价格收购了俏江南82.7%的股权。由此可以推测,除了鼎晖出售的10.53%,其余超过72%的部分即为张兰所出售(图2)。

0

|

CVC以3亿美元获得82.7%的股权,按照当时的汇率折算,这笔交易中俏江南的整体估值约为22.1亿元,仅仅略高于鼎晖2008年入股时的19亿元估值。这就意味着,鼎晖出售自己那部分股权仅能保本,假如鼎晖按照协议要求获得至少2倍甚至更高的回报,则差额部分需要张兰出售股份的所得款项来补偿。

假如媒体报道的交易价格属实,则据此计算张兰出售72%的股权能获得近16亿元,除了拿出2亿-4亿元用于补偿鼎晖,她自己也获得超过12亿元的套现款。

CVC入主俏江南之后,张兰成为仅持股百分之十几的小股东。

这一切,都是投资协议条款连锁反应的结果:俏江南上市夭折触发了股份回购条款,无钱回购导致鼎晖启动领售权条款,公司的出售成为清算事件又触发了清算优先权条款。由此可见,VC/PE在投资中利用条款对自身利益形成一环扣一环的保护。

CVC的“药方”令张兰净身出户

张兰落得个尴尬的小股东地位之后,关于她和俏江南的故事,似乎应该就此画上一个句号了。明面上,她还是俏江南的董事长,但她已然无法左右俏江南的发展了,或许只能安于做一个小股东了。

但故事还没结束。

CVC作为欧洲最大的私募股权基金,对于投资自然是精于算计。虽然CVC有意进入中国餐饮业,而且此前还收购了连锁品牌大娘水饺,但对于鼎晖抛过来的俏江南这个“烫手山芋”,自然是多了一分谨慎。

因此,CVC不仅将收购价格压得很低,而且其并未打算全部靠自己掏钱来收购俏江南。

为了降低自身的风险,CVC对俏江南采取的是“杠杆收购”的方式。这种方式最大的特点就是,自己只需支付少量的现金,即可撬动一个大的并购,因而被称为杠杆收购。杠杆收购中,自身支付资金之外的收购款依靠债权融资获得,而还款来源则依靠收购标的日后产生的现金流来支付。

CVC对俏江南的杠杆收购按如下步骤进行:首先,CVC用少量资金出资设立一家专门用于并购的壳公司“甜蜜生活美食控股”;之后,以该壳公司为平台向银行等债权方融资,并将股权抵押;接着,壳公司向张兰及鼎晖收购俏江南的绝大部分股权;最后,壳公司将俏江南吸收合并,合并之后俏江南注销,壳公司更名为俏江南,张兰持有的原俏江南少量股权转变为新的俏江南的少量股权(图3)。

0

|

这样,原壳公司为收购而欠下的债务就由新的主体俏江南承接,俏江南的股权也相应质押给了银行等债权方。日后,债务偿还就依靠俏江南的内部现金流来还款。

据了解,CVC收购俏江南的3亿美元总代价中,有1.4亿美元系从银行融资获得,另外有1亿美元是以债券的方式向公众募集而来,CVC自身实际只拿出6000万美元。

显然,CVC只付出很小比例的现金即完成了对俏江南的收购。日后如果俏江南的经营状况理想,依靠自身现金流完成债务偿还,则CVC所持有的大比例股权,无论是IPO还是协议转手,皆可获得高额回报。假如收购之后俏江南的经营不理想,无法偿还收购时发生的债务,俏江南的股权则被债权方收走,CVC最多也就损失6000万美元。

进入2014、2015年,公款消费的几近绝迹叠加经济增速的放缓,高端餐饮复苏变得遥遥无期,CVC所期望的依靠俏江南的现金流来偿还并购贷款的设想根本无法实现。

CVC不愿在俏江南的泥潭里陷得更深,索性就放弃俏江南的股权,任由银行等债权方处置俏江南了。随后,便有了微博上“张兰彻底出局俏江南”的爆料。

张兰随之委托律师发布声明澄清道:“据相关媒体报道及经本律师调查,CVC因其未能依约向银团偿还约1.4亿美元收购贷款,银团已经授权香港保华顾问有限公司的代表于2015年6月23日出任俏江南集团的董事,CVC的委派代表不再担任俏江南集团的董事会成员。”

由于当初并购时抵押的是俏江南全部的股权,张兰也跟随失去了自己在俏江南的少数股权。张兰在接受媒体采访时声称,CVC未经她同意而抵押了她那部分股权,她将起诉CVC。但实际上,股权质押给债权方是当时并购时所签署的一揽子协议其中之一,即便张兰没有逐一细看条款,但她在协议上签了字是基本可以肯定的。毕竟,没有她的签字绝不可能办得成股权质押手续。

张兰声称要重回俏江南,但其法律顾问陈若剑认为“不太可能”。

(文章来源:新财富plus)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。