0

|

| 图解财经:一文看懂量化宽松,及其对中国的影响 [保存到相册] |

在为期两天的货币政策结束后,北京时间周四(10月30日)凌晨美联储宣布,削减最后的购债规模150亿美元并从11月起结束QE3。

至此史上最大规模的货币试验行宣告结束,该试验已在市场上引发了有关其效果的激烈争论,尽管美联储称其已达到了减少失业的主要目标。

中新社纽约10月29日电 美国联邦储备委员会29日声明将于今年10月结束其长期资产购买计划,这意味着已实施两年的美国第三轮量化宽松政策宣告结束。不过,纽约三大股指报以全线收跌。

自2012年9月以来,为刺激经济复苏和扩大就业,美联储决定实施每月规模为850亿美元的庞大债券购买计划,并维持几乎接近于零的超低利率政策水平。随着美国经济的逐步改善,从今年1月份开始,美联储逐步缩减购买资产债券规模。

美联储在今天的声明中表示,美国经济正以温和的步伐扩张,随着就业岗位的增加和失业率的降低,劳动力市场状况进一步改善。总的来说,劳动力市场的一系列指标表明,未充分利用的劳动力资源正在逐渐减少,家庭支出适度增长,尽管房地产市场的复苏仍然缓慢,但企业固定资产投资正在增加。

今年9月,美国非农部门新增就业岗位28.4万个,美国失业率降至5.9%,为2008年7月以来的最低水平。

美联储表示,目前判断,自引入现有资产购买计划以来,美国就业市场前景已经取得了重大改善。并决定在本月终止其资产购买计划。这意味着已实施两年的美国第三轮量化宽松政策在经历10个月的逐步缩减后终告结束。

美联储表示,为继续促进充分就业和保持物价稳定,联邦基础利率仍将维持在0-0.25%的超低水平。而且在“未来相当一段时期内”,仍将维持目前接近于零的超低利率政策,但美联储也首次公开提出,如果美国经济步伐改善快于预期,首次加息的时间窗口会早于市场预期。

市场和众多分析人士对今天美联储结束经济刺激政策评价不一。但在目前全球经济前景疲软,金融市场波动不安的背景下,美联储宣告结束债券购买刺激经济计划,释放出对美国经济稳步增长的乐观预期。

目前多数分析认为,预计美联储将于2015年年中上调目前接近于零的短期基准利率。

虽然美联储宣布结束购债计划符合市场广泛预期,但在美联储发表声明后,美国股市承压应声下跌,当日纽约股市三大股指全线下跌报收。

延伸:退出QE对中国意味着什么? 人民币面临贬值重压

首先,这一决定对于中国来说风险多于机遇,甚至可谓一次不小的冲击。原因在于,如果美国退出量化宽松,那么意味着美元利率有走高压力,将导致更多资金回流美国,对于人民币将构成贬值压力,这同时也会间接影响到中国央行的货币政策。 对于中国而言,首先应该正确认识量化宽松影响,再谈如何应对量化宽松退出。随着时间变化,人们对于量化宽松也有了不同看法,越来越多的人开始认同资产负债表的扩张并不能简单等同于印钞票。

有人猜测美联储也可能出人意料地推出第四次量化宽松,但这一可能性不大。更大的可能性是,美国如期退出量化宽松,对此中国应该提高警惕。事实上,比起量化宽松带来的美元资产贬值效应,中国更应该警惕退出量化宽松带来的人民币贬值威胁。资金外流不仅将会造成人民币贬值预期,而且不可避免地造成中国资产价格下滑、流动性环境紧张等负面影响。对此中国经济决策当局不可不慎。不过考虑中国目前的外汇储备情况,如果届时出现美元急剧流出的状况,中国央行及时抛售部分美元资产应该可以保证市场动荡在可控范围。

比起量化宽松政策的本身得失,对于市场来说,对于量化宽松退出与否的反复讨论以及步调不一致带来的不确定性,可能更为致命,十月的全球市场波动也与此有关。近年中国等新兴市场国家一方面已经不止一次抱怨美国的货币政策的外溢效应,另一方面又不得不对于美国货币政策亦步亦趋,从被动宽松到主动宽松,甚至发达经济体也难以幸免地受到波动,典型如欧洲。

类似的困境也存在于中国货币政策,关于存准金是否要放松,信贷是否要定向宽松,各类争议让市场无所适从。如果再出现一次类似去年年中"钱荒"事件,那么对于市场信心将会造成严重打击。全球经济越来越一体化,即使全球化的势头有所减速,但是金融层次的相互影响链接却未见收缩。对于中国来说,空洞的抱怨可能帮助不大,理解量化宽松并且主动应对其影响,坚定执行符合自身需求的货币政策,是务实而必要的一步。

推荐阅读

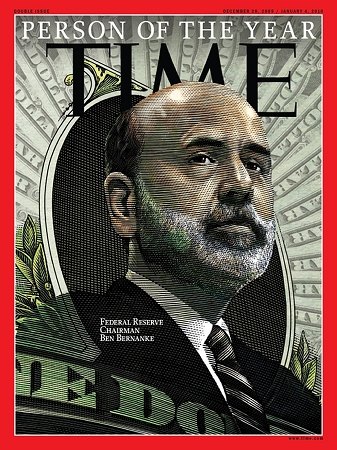

量化宽松始作俑者:恶棍伯南克

0

|

| 恶棍伯南克 [保存到相册] |

左派恨他。右派对他更是咬牙切齿。但本.伯南克拯救了美国经济,以高超的技巧引领美国经济度过历史上最艰难的时期。

量化宽松开启日 中国骂声一片

央视评论称称:"有人往天上放了颗卫星引起震动,美联储则向全球市场扔了颗炸弹:第三轮量化宽松QE3还没消化掉,又追加了个QE4。两枚炸弹合计当量是每月850亿美元,这将使全球货币呈泛滥之势。首当其冲受影响的就包括咱中国,外来通胀压力近期会明显加大。美国猛印钞票,好处留自己,害处送给全世界,损。"

分析

美联储退出QE对中国利大于弊

QE3的彻底终结,美国货币政策回归正常化,对于全球最大的新兴经济体中国而言,却没有必要过度担忧,某种程度上,由其所产生的综合效应甚至是利大于弊。这是因为,我国无论与印度、俄罗斯等金砖国家相比、还是与其他新兴经济体相比,一者拥有近4万亿美元的外汇储备,且资本项下尚未完全放开,故而即使热钱大规模流出,也不会对我国金融市场造成过大的冲击;二者对于有10多亿人口且经济规模已位居全球第二的我国,经济具有相当强的自循环功能,这是过度依赖能源和资源出口的俄罗斯等新兴经济体不可比拟的。故而即使QE3彻底终结引发美元的阶段性上涨,人民币汇率的形成机制也不会由此过于被动。

QE死了,谁会陪葬?

对中国的影响:

①加剧外汇占款的趋势性下行,推动央行货币投放渠道转变。美元走强的背后是美国经济复苏和美国利率水平(美债)的上升,而国内则面临房地产市场趋势性走弱、货币持续宽松的情况,这将缩小国际资本在中国的套利空间,导致外汇占款继续走低,这将迫使央行通过其他方式补充基础货币,预计明年再贷款、PSL、SLF等货币投放将继续频繁使用,如果外汇占款下行幅度较大,或有降准出现。

②加剧中国出口复苏的压力,促使国内采取更多的内生性微刺激措施,同时倒逼国内改革。美国此轮复苏伴随着贸易再平衡,并不会直接带动中国的出口,相反,由于人民币盯住美元,人民币实际有效汇率将随着美元指数一起加速攀升,这将对出口造成更大的压力。外生性复苏难,只能靠内生性力量。预计未来微刺激措施仍会不断发力,内部自贸区的探索以及外部贸易规则的谈判也将随之加速。

新闻分析:美国经济如何通过量化宽松获益

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。