根据Choice数据,2019年前6个月港股IPO公司共有76家,其中主板70家,创业板6家,相较于2018年同期的101家下降近三成。而近日,啤酒巨头百威亚太重启港股IPO,募资金额较前次申请削减了一半。

9月21日,易方达基金首席国际投资官陈宏初在接受包括《每日经济新闻》在内的媒体采访时表示,“就港股的投资,我们认为未来alpha(非系统性)和beta(系统性)的机会都有,其中alpha的机会已经走出来了,而且可确定性和可持续性相对较高,beta的机会则存在一定可能性,在目前全球银根放松以及港股估值便宜的情况下,出现利好的消息后,就会有比较明显的beta机会。”

IPO数量下降

|

|

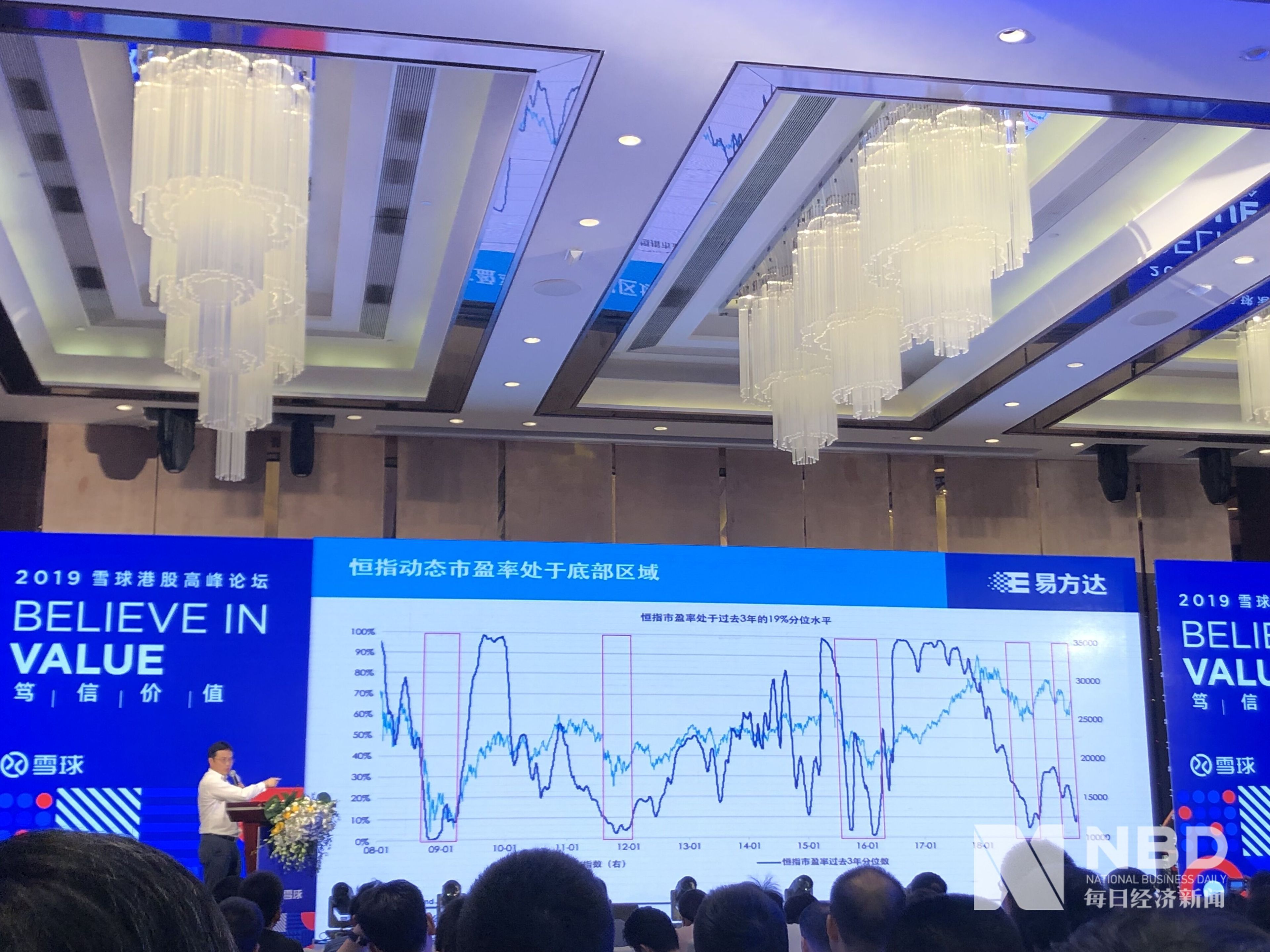

陈宏初展示恒生指数动态市盈率处于市场底部

经历过2018年港股上市的投资者,或许还记得港交所一天8家公司IPO的盛况。2018年7月12日,8家公司同日挂牌上市,港交所只得摆出4面小锣,供8位上市公司老板同时敲响。

港交所2018年的上市热潮主要源于推行的上市改革,例如“同股不同权”、放宽生物科技公司上市盈利条件等,据会计师事务所德勤统计,港股市场在2018年成为了全球第一大IPO市场,上市宗数与融资额双双破纪录,截至2018年12月14日,约有208只新股于港交所上市,融资近2866亿港元。

政策红利仍在延续,但今年上半年港交所的IPO数量出现了下滑。据Choice数据,2019年前6个月港股IPO公司共有76家,其中主板70家,创业板6家,相较于2018年同期的101家下降近三成。

不过,近期重启IPO的百威亚太有望成为2019年“港股集资王”。根据招股说明书,百威亚太每股发行价为27港元至30港元,拟发行12.62亿股,如果按照价格上限计算,拟募资额最高约为378.6亿港元(约48亿美元)。仅次于Uber上市时81亿美元的募资规模,位居全球IPO项目募资额第二。

实际上,在7月初百威亚太就已经结束公开招股,但在定价前突然中止,按照此前的募资规模,百威亚太拟集资约650.6亿港元(约83亿美元)至764.46亿港元(约98亿美元)。

对于港交所IPO项目下降的情况,易方达基金首席国际投资官陈宏初认为,这是由市场供需关系决定的,“需求好的时候自然很多IPO项目”。

投资机遇何在

眼下,香港股市正处于历史低位。恒生指数由今年最高30280点一路下跌至26000点左右,陈宏初在2019雪球港股高峰论坛上演讲时也表示,“目前港股市盈率平均在19%(过去三年分位数),从统计学上说是一个低位。”

会后,陈宏初告诉《每日经济新闻》记者,对于未来香港股市,其认为同时存在alpha和beta两种机会。“alpha的机会我们觉得已经走出来了,例如医疗、消费、电子行业这些板块。而且他们的可持续性和可确定性相对来说比较高,因为这些公司过去的盈利水平确认了他们的可成长性,而且他们受国际宏观环境影响不大。”

另外,陈宏初认为,市场收益的beta机会也是有可能出现的。据其分析,第一是全球银根都在放松,全球范围内30多个国家都在降息,在这种情况下,资金流动性会非常好;第二个因素是港股估值很便宜。

陈宏初表示,具体来说,银行和房地产企业估值非常便宜,银行的市盈率目前只有5、6倍,而股息率有5%~6%,房地产公司也是同样的情况,工程机械、基建、大众商品类的企业需要一个个单独研究,其中也有机会。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。