很多刚开始做期权的投资者,习惯于仅仅通过判断标的资产的涨跌来交易期权,在经历了几次沽购双杀、看对方向也亏钱的教训后,终于开始重视起期权的波动率问题了,本文将就波动率的类型、含义,以及波动率在期权交易中的应用做一个详细的介绍,以飨读者。

波动率的类型

//

根据B-S期权定价公式,期权的理论价格由5个输入变量决定,分别是:(1)标的资产的价格S,(2)行权价K,(3)标的资产在期权存续期内的波动率ρ,(4)无风险收益率r,(5)期权到期时间T。其中除了波动率以外,其他参数都能直接获得,而波动率是一个未知数。我们在算期权理论价格时首先需要去预测未来的波动率是多少,如果我们预测的波动率足够精准,就可以根据期权理论价格和市场价格之间的偏差做出正确的交易决策,因此交易期权,本质上就是在交易波动率。

当我们说波动率的时候,实际上这个波动率里面可能会包含着多重含义,因此必须对不同波动率的类型有个清晰的理解。

(a)未来波动率:即标的资产在未来一段时间内的波动率,也即我们在计算期权真实的理论价格时需要输入的变量,由于它是一个未知数,因此我们永远也不知道期权真实的理论价格是多少,只能通过估计未来波动率从而估计期权的理论价格。

(b)历史波动率:这个是用标的资产在过去一段时间里的价格分布情况计算出来的,目的是通过观察过去的情况对未来做出更准确的预测。例如,30日历史波动率,就是过去30个交易日标的资产的日收益率的标准差然后年化得到的,这里需要注意:30日历史波动率并不是30日的波动率,而是以前面的30个交易日为样本计算出来的年化波动率。

(c)预期波动率:预期波动率是通过借助一些历史数据,通过数学模型去预测未来波动率。实际上严格来说,历史波动率也可以看作预期波动率的一种,只是这个预测的方法是直接把历史波动率当作对未来波动率的预测了,方法简单、粗暴、不太准而已。

计算预期波动率的方法有很多,常见的模型有滑动窗口法、加权移动平均(EWMA)模型和广义自回归条件异方差(GARCH)模型。然而实践表明没有一种方法是完全靠谱的,反过来想,如果有一种方法可以精确的预测未来波动率,那就意味着可以获得稳定的超额收益,这在现实中是不太可能的,但是波动率有一个明显的特征是均值回归,因此做波动率投机比方向性投机要靠谱很多,专业的期权交易员几乎都是在做波动率交易。

(d)隐含波动率:隐含波动率是根据期权的市场价格反推出来的波动率。计算期权价格的时候,我们是用行权价格、标的价格、剩余时间、利率、波动率来计算理论上的合理价格。现在如果我们假定市场上的真实交易价就是合理价格,其他4个变量又都是已知的,那就可以根据计算公式反向求解隐含波动率了。隐含波动率可以理解为市场自身对波动率的预测,是所有的交易者通过竞价所达成的对标的资产在期权存续期内波动率的共识。

波动率在期权交易中的应用

//

上文介绍了各种类型的波动率,但是对于日常交易来说,用的最多的还是隐含波动率。

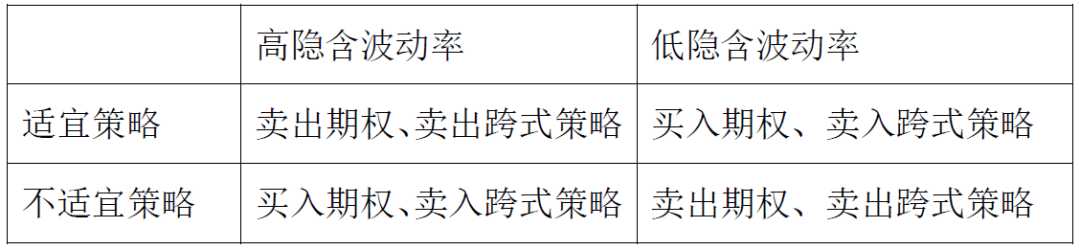

由期权定价理论可知,隐含波动率越高(低)时,我们可以认为期权的“估值水平”越高(低)。一般来说,对于同一月份的合约,选择卖出高隐含波动率期权,可以赚取更多的时间价值,而在隐含波动率低的时候买入期权,则能够有效降低开仓成本。这对单独买入(卖出)期权和买入(卖出)跨式期权组合两大类策略具有指导意义。

具体来看,在买入期权中,最大亏损仅限于权利金,而在卖出期权中,最大盈利则仅限于权利金。盈亏特征决定了买入低权利金期权、卖出高权利金期权有更大的最终盈利概率。将隐含波动率作为交易的判定条件之一,能在很大程度上降低风险,增强收益。

在高隐含波动率的时候买入期权或者买入跨式策略,很可能遭遇看对方向也亏钱或者沽购双杀的局面。

隐含波动率在策略构建中起到了重要的指导作用,但是必须注意隐含波动率有局限性,它只是指导策略构建的指标之一,其可以帮助我们提高策略胜率,但并不保证策略的一定盈利。

以卖出看涨期权为例,如果价格预期后市大涨,即使目前波动率很高,也不要轻易卖出看涨期权,未来标的资产价格的大涨很可能带来大额亏损。相反,如果预期标的资产价格下跌,切不可因为看涨期权价格低廉而不考虑卖出,未来标的资产价格下跌,最终可以赚取全部权利金。

因此,如果你对标的资产在到期前的点位持有很强的信念,并且也打算临近到期再平仓,则可以忽略隐含波动率的高低,即便在持有期权头寸期间由于隐含波动率朝着不利方向变动而产生浮亏,但这种浮亏只是暂时的,只要最终点位预测正确,到期时依然是盈利的。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。