一个公司的股市市值,是它把未来多年的现金流,折现到现在的一个合理定价,当然,这是建立在目前这一刻的预期之上,如果未来的预期有变化,以往再合理的定价,也不能套用。

这就是市场对于一间公司的定价因子的判断。这才是最重要的东西,其他所谓的技术性指标,都是为了再次论证一番目前买入价格的合理程度而已。

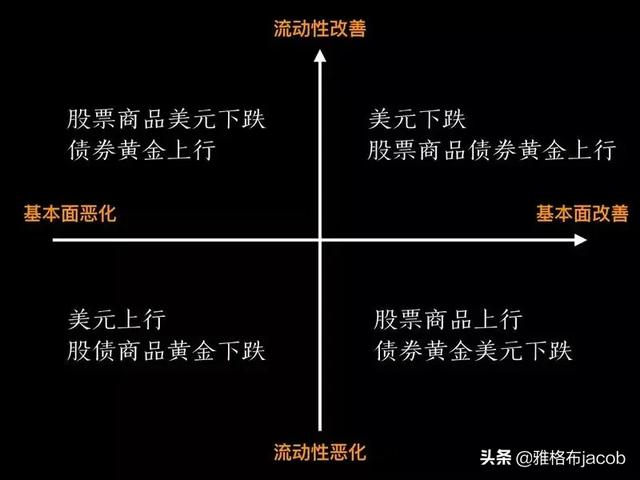

定价因子一般由两个东西决定:流动性和预期(基本面)

流动性低下,会产生挤兑风险,引发系统性的风险,预期情况较差,则会引发恐慌性的抛售,大家现金为王,避险情绪浓厚。

从国家层面,流动性的风险可以从隔夜回购利率来观察,一般来说,出现流动性风险的时候,行间隔夜回购利率会上升,所谓隔夜回购利率,就是银行间一天互相借钱的利率。

利率越高,借钱成本上升,借钱越难,说明大家都缺钱,当然流动性出问题了。

而预期情况可以通过PMI、CPI和PPI等推测。两个指标四种情况,组合出来的结果可以用一副图来表示:

---

股市跌了几天,搜刮一下几个从技术指标层面看起来低估的指数,我喜欢看十年的数据,刚好能覆盖整个兴衰周期,比较有意义,所以我几乎不买刚成立的指数,毕竟没有更多的历史数据对比。

现处百分位表示今天的估值在历史上所处百分位。例如85%,代表比历史上85%的时间都贵。

以下均为分位点数据:

首先全市场(A股)十年的PE为14.2%,PB为6.7%

上证50十年PE为34.4%

沪深300十年PE为25.2%,PB为10.9%

中证500十年PE为12.6%,PB为6.7%

全指金融十年PE为2.5%,PB为5%

全指消费十年PE为11.7%,PB为7.5%

全职医药十年PE为28.5%,PB为11.7%

恒生十年PE为2.5%

标普500十年PE为6.7%

德国DAX十年PE为0.00%

德国之所以为零,是因为历史上还没试过跌到这么低。这是最新鲜出炉的数据,截止到2020年3月19日交易日。

这9只指数,基本包含了中国的宽基、中国未来市场发展的三大推手:金融、消费和医药、还有国外的主要指数。

分为点低不代表不会再跌了,也不是说现在就该去买,只是要引起我们注意了,当背后的定价因子有变化,那就是机会。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。