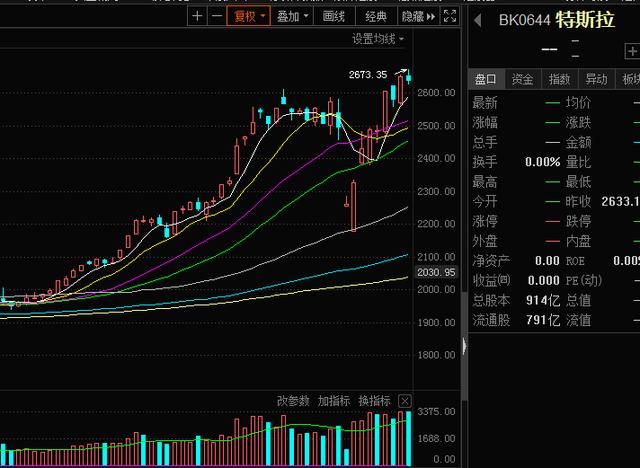

去年10月份开始,美股特斯拉开启了强劲上涨的历程。去年10月份最低价为224.28美元,今年2月4日最高曾上摸968.99美元,期间最大涨幅3.32倍,这还是在4个月的时间实现的,也凸显出特斯拉受到的追捧程度。

美股特斯拉的表现,也催生出A股的特斯拉概念股。像华昌达、道恩股份、均胜电子等特斯拉概念,其股价均表现不俗。而一则“特斯拉上海工厂2月10日复工”的消息,则再次燃起了市场炒作特斯概念股的热潮。2月10日当天,特斯拉概念股整体涨幅达到4.78%,涨停的个股则多达13只,涨幅超过5%的个股达到34只。特斯拉概念股受追捧程度由此可见一斑。

每当某类个股遭到市场热炒时,投资者往往会通过沪深交易所的互动E平台询问上市公司的业务是否有所涉及。此次特斯拉概念股遭到市场的热炒亦是如此。比如有回天新村的投资者询问上市公司2020年是否与宁德时代有业务合作?也有道恩股份的投资者询问上市公司是否有向上海特斯拉工厂供货?

但在众多投资者的询问中,某些上市公司却蹭起了热点。比如有上市公司在回答投资者时声称,公司是特斯拉等锂电池用户的上游企业。实际上,该公司目前与上海特斯拉工厂根本没有业务往来,更没有从中产生收入,但却通过打“擦边球”的方式,巧妙地蹭了特斯拉的热点。2月10日,该股也以涨停报收。

“蹭热点”在当前的A股市场较为常见。某些上市公司热衷于“蹭热点”的目的,主要是热点股票容易受到市场资金的追捧,并能在短期内刺激股价的大幅上涨。这对于那些存在股权质押风险的上市公司,对于那些欲推进市值管理的上市公司而言,“蹭热点”是最好的方式。而且,通过“蹭热点”,往往还能达到“四两拔千斤”的效果。既无需实控人、大股东或董监高的增持,也无需上市公司实施股份回购刺激股价。此外,通过“蹭热点”刺激股价上涨,客观上也为上市公司董监高的高位减持,为董监高实现自身利益的最大化创造了条件。

但需要注意的是,“蹭热点”的个股,并非真正的概念股,往往只具有投机价值,一旦市场的炒作风向转变,那么其股价大幅下跌常常难以避免,留给市场的只有一地鸡毛。这既放大了市场的投资风险,也加剧了市场波动,中小投资者也频频成为其中的受害者,因而也在市场上造就了新的不公平。

个人以为,A股市场常常出现上市公司“蹭热点”的现象,既与其公司治理结构不完善有关,与其运作不规范,漠视市场的规章制度有关,更与其缺乏保护投资者利益的意识有关。另一方面,毫无疑问也与信披监管不到位有关。

根据《上市公司信息披露管理办法》规定,信息披露义务人应当真实、准确、完整、及时地披露信息,不得有虚假记载、误导性陈述或者重大遗漏。但在实际案例中,能够做到这一点的上市公司其实并不多见。以“蹭热点”的上市公司为例。在其相关的公告或回复投资者的信息中,往往不乏模糊语言,或不乏误导性陈述。

因此,强化对上市公司“蹭热点”的监管,关键在于强化对于上市公司信披的监管。上市公司的信披监管,除了日常的公告、定期报告等之外,像上市公司在沪深交易所互动E平台上发布的信息,同样应纳入监管的范围。而且,对于上市公司的信息披露,应要求其严格做到真实、准确、完整、及时。比如对于涉及特斯拉的相关事项,上市公司在公告或回复投资者时,应披露是否签订了合同,营收情况、业务占比,对业绩的影响等,从多个维度进行披露,以达到信息透明的目的。

而对于那些“蹭热点”,或误导市场的上市公司,监管部门应该以涉嫌虚假陈述立案调查,调查属实的,证监会应该作出行政处罚,以方便利益受损的投资者维权。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。