截止春节前最后一个交易日,差不多一半的A股上市公司披露了2019年的业绩预报。

更有上港集团、厦门钨业、聚灿光电等9家公司在年前披露了2019年年报!真为它们的财务部感到开心,这个假期想必一身轻松。

春节后第一个披露年报的是焦点科技,竟然在如此艰难的条件下按时在2月7日披露了年报,可喜可贺。

不过,有几家公司的春节恐怕不太好过。业绩预报披露后,因为亏损金额巨大,亏损原因离奇,很快收到了交易所发的问询函。

一、资产雷,2019年年度最大雷,*ST盐湖

*ST盐湖预报亏损472亿的时候,举世皆惊。一家全年销售收入不到两百亿的公司,是如何做到如此巨亏的?

答案是资产处置损失。

我们曾经对盐湖股份做了深入分析,主要原因是公司的金属镁业务亏成无底洞。公司准备止损,无奈之前投入太多,所以提了数百亿减值。

二、担保雷,不要相信他人,*ST信威担保巨亏

*ST信威发布公告,称2019年亏损167亿元。

和其他公司的公告不同的是,公司的亏损是金额而不是范围,也就是说,公司大概率出完年报了。

同时,公司巨亏的原因也和其他公司不太一样,是因为担保。

据公司公告,在海外公网业务中,公司主要通过买方信贷业务模式帮助向其采购产品的海外电信运营商取得资金。

也就是说,公司在国外开展的业务,都是通过公司的担保来实现的。这些担保大多不靠谱,公司2019年度确认营业外支出125亿元,确认预计负债36亿元。

对于投资者来说,年报、半年报体现的担保事项至关重要。担保不体现在任何报表中,但根据证监会规定,上市公司需要在报告中罗列。一般来说,给子公司的担保、关联公司的担保属于为了生产经营的正常的担保,给客户供应商的担保,都要保持警惕,尤其是担保金额相对于公司流动资产明显比例过高的时候,风险就很大了。

有些濒临退市的上市公司,常常会用超负荷担保来进行最后一次合法的“套现”。

三、连环雷,终于走到退市这一步!乐视网

表哥多次复盘乐视网,到不是因为这家公司多么值得投资,而是因为当年乐视网几乎用尽了会计准则所允许的所有能够调节利润的手法,来维持利润。

刚开始写公众号的时候,投资市场还不流行价投,投资者对股票的财务状况并不关心甚至还抵触。经常会遇到有朋友跑到文章下面留言,质疑你没去过公司,没见过它生产线,没用过它产品,凭什么写这家公司不好?

其实这个问题,刘姝威曾经回答过。

她对乐视网的盈利模式提出怀疑的时候,被广大股民嘲笑不懂生态链。

不管什么业务,不管多超前,作为一家公司,它的目标很简单,那就是赚钱。只要赚钱,就会把相应的指标体现在财报上,如果财报上指标互相打架,现金流入不敷出,预示着无以为继,那这家公司无论是干什么的,都会有巨大的风险。

简言之:看似时间点落后的财报,其实是有前瞻性的。

事实证明,刘姝威是对的。嘲讽刘姝威不懂生态链的,都被打脸。

如今,乐视网预计2019年全年净利润为亏损112.81亿元~112.86亿元,上年同期亏损40.96亿元。

看到这里,忍不住鼓掌,乐视网终于要退市了。

根据乐视网当前披露的2019年业绩预告情况,将会触及《创业板上市规则》13.4.1规定中的“暂停上市后首个年度经审计的净利润或者扣除非经常性损益后的净利润为负值”、“暂停上市后首个年度经审计的期末净资产为负值”等多项终止上市条件。

说来悲哀,一家所有人都认为100%财务造假的公司,硬是在A股撑了5年,最终还不是因为财务造假被退市,是因为经营太差退市。

公司都被掏空了,能经营好吗?

也不得不佩服贾会计的高超财技,能近乎合法的任意调剂利润。

真·提款机。

四、商誉雷,车神走好,众泰汽车

2017年上海车展,保时捷CEO Oliver Blume 在众泰的展台流连忘返,表情复杂。

因为这台众泰SR9长的有点面熟,太TMD像保时捷了。

众泰几乎“致敬”了市面上所有的畅销车型,节约了大量的研发费用。

即便如此,众泰还是经营的一塌糊涂。

公司发布业绩预告,预计2019年亏损60亿到90亿之间。

受宏观经济形势的影响,汽车行业整体景气度不高,公司汽车销量大幅下降,没有达到预期,根据谨慎性原则,拟计提大额商誉减值准备,预计计提商誉减值准备约为60亿元左右。

商誉在2018年天雷滚滚的时候一战成名,很多投资者看到商誉就心有余悸。

公司的商誉主要源自2017年借壳上市,说到底,就是众泰不值那么多钱。

公司在2019年初就发布了致歉信。

嗯,如果道歉有用,还要警察和法院干什么?

五、坏账雷,*ST利源的“修正”业绩

*ST利源在2019年10月31日披露的《公司2019年第三季度报告全文》及《公司2019年第三季度报告正文》中,预计2019年1-12月归属上市公司股东利润-200,000.00万元至

-150,000.00万元。

到了1月22日,公司发布了更正公告,声称业绩变为亏损55亿到94亿。

其中,主要构成部分是65.29亿元的坏账准备。

公告显示,公司全资子公司沈阳利源轨道交通装备有限公司于2019年11月14日被沈阳市中级人民法院裁定进入破产重整程序,公司已不再控制沈阳利源。根据企业会计准则规定,沈阳利源不再纳入公司合并财务报表范围,公司及子公司对沈阳利源的应收款项截至2019年末余额约为65.29亿元需按公司会计政策计提坏账准备。

从并表单位一夜之间变成毫无关联的单位,并把欠款“一笔勾销”,由上市公司承担。这个财技玩的真是高明。

通过赊销“虚增”销售收入,产生大量的应收款,然后在适当的时侯通过坏账暴雷,核销掉应收款。已经是经久不衰的老套路,这类地雷比较容易判断,主要是看经营性现金流量净额是否常年为正数且接近净利润。如果常年为负数或者特别低,那么应收账款虚增的概率就非常大。

总结:年报季就要来了,各上市公司也开始八仙过海各显神通,尤其是有“洗澡”意愿的公司,会通过五花八门的手法来暴雷。对于投资者来说,大致把握住这五类地雷,基本就可以避开。

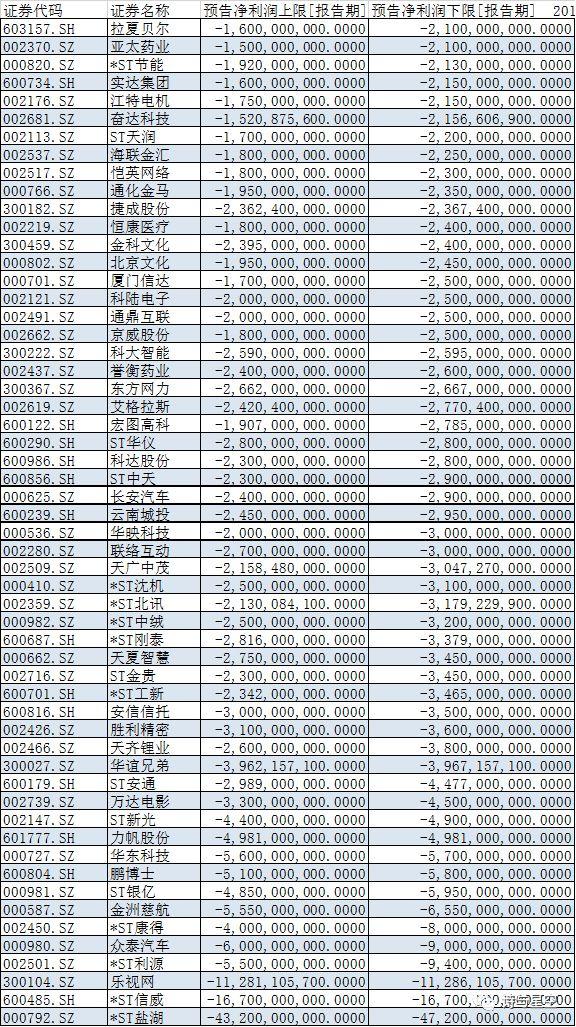

附图:预报业绩亏损超过20亿的公司。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。