市场需求

新能源汽车

国内市场临近后补贴时代,消费驱动与政策驱动并行;海外 碳排放标准趋严、补贴不断加码,各大车企加速电动化战略,我们判断 2020-2022 年全球新能源车销量分别为 302 万辆/408 万辆/541 万辆, 对应同比增速分别为 29%/35%/33%,全球电动车销量呈现快速稳步增 长趋势。

5G 产业链:手机换机潮将至,5G 宏基站建设提速

虽然手机持有量接近饱和,但 5G 改变了什么?根据 GSMArena,4g 手机平均电池容量为 3000mAh,截止目前上市或者将上市的多款 5G 手 机,电池容量多为 4000-5000mah。考虑到后续技术的革新,带电量或 会下降,尤其是苹果手机推出后,但整体带电量提升在 15-20%或并不 夸张,而“高耗钴”的钴酸锂正极材料在 5g 手机领域不可替代。这也 就意味着,对上游材料的拉动也将是本身消费量的 15-20%。

手机“换机潮”将至。随着 5G 建设加速(详见下文段落)、应用加速推 广以及消费高预期,再叠加 5G 手机可向下兼容 4G、3G 制式,未来 5G 增长将对非 5G 手机的替代,而这将是推动全球智能手机产业发展的主 要动力。从 4G 时代手机替换的节奏来看,4G 手机替换 3G 手机用了大 概 3 年左右的时间,假设手机替换的节奏保持一致,2020-2022 年 5G 手机的渗透率分别为 15%/50%/80%,对应的 5G 手机销量分别为 2.16/7.27/11.75 亿台。

5G 宏基站储能:锂需求的新增长点。磷酸铁锂电池在 5G 基站储能设备 中的应用前景广阔。5G 基站主要分为宏基站和微基站,微基站细分可 分为:微基站、皮基站、飞基站。其中需要储能电池的主要是宏基站, 而微基站一般采用市电直接供电,不设置电力储能设备。4G 基站储能 以铅酸电池为主,传统 4G 基站单站功耗 780-930W,而 5G 基站单站功 耗 3700W 左右,是 4G 基站功耗的 4-5 倍,对于储能电池的性能提出了 更高要求。与铅酸电池相比,LFP 电池能量密度是其 3-4 倍,充电次数 是铅酸电池的 3 倍以上,LFP 电池全周期成本更低,因此其在 5G 基站 储能设备上的应用前景更加广阔。

2020-2022 年 5G 基站建设将逐渐步入高峰期。国内 4G 基站建设总数 在 500 万左右,5G 基站建设密度约为 4G 基站建设数量的 1.1-1.5 倍, 则对应的 5G 基站建设数量约为 550 万-750 万左右。截至 2019 年 11 月,中国的 5G 网络基站已经建设了 11.3 万个,预计年底将达到 13 万 个,从各省份 5G 基站建设规划来看,2020 年起 5G 建设将逐渐步入高 峰期。

5G 基站储能对碳酸锂需求量拉动作用显著。根据三大运营商的规划, 预计 2019-2022 年国内 5G 宏基站建设的数量分别为 13 万、60 万、160 万和 160 万个,海外 5G 宏基站建设数量分别为 5、10、20、30 万个; 5G 宏基站单站功耗在 3700W 左右,假设平均储备时长为 4h,则单个 宏基站需要 15kwh 锂电池。据此测算,2019-2022 年 5G 宏基站对 LFP 电池需求量分别为 2.7/10.4/26.6/28.1GWh。

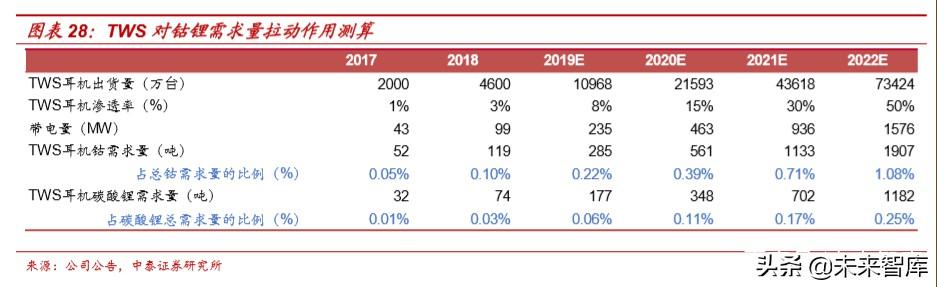

AirPods 引起 TWS 产品的热潮也不容忽视。根据 Counterpoint 的数据 显示,2017 年 AirPods 销量仅为 1400 万台,2018 年出货量达到 3500 万台,较 2017 年增长 150%。但 AirPods 市场渗透率仍然较低,2018 年 AirPods 出货量占 iPhone 出货量的比例仅为 18.19%,目前 iPhone 手机用户约 9~10 亿部,Airpods 存量渗透率还不到 10%。更进一步, Airpods 作为一个强关联属性的 iPhone 配件,存量渗透率的提升将促进 Airpods 销量将向 iPhone 靠齐,同时 Airpods+iPhone 组合将强化苹果 生态圈竞争优势,助力整体销量进一步上升。

更进一步,三大因素引爆其他 TWS 产品市场:1)技术上,蓝牙 5.0 标 准的推出使得TWS耳机双边通话成为可能,传输性能得到全方位提高; 2)多个智能手机品牌取消了 3.5mm 音频接口,助推 TWS 产品市场快 速增长;3)低价 TWS 耳机的推出使得整体价格更加亲民。

TWS 或边际提升钴锂需求:假设 2019-2022 年 TWS 耳机渗透率分别 为 8%、15%、30%和 50%,对应的出货量分别为 1.10、2.16、4.36 和 7.34 亿台;按照单副耳机 2.146W 进行测算,2019-2022 年 TWS 带动 的锂电池(LCO)装机量分别为 2.35、4.63、9.36 和 1.58GW。根据上 述假设,2019-2022 年 TWS 拉动钴消费量分别为 285、561、1133、1907 吨,占钴总需求量的比例为 0.22%、0.39%、0.71%、1.08%;2019-2022 年 TWS 拉动碳酸锂消费量分别为 177、348、702 和 1182 吨,占碳酸 锂总需求量的比例为 0.06%、0.11%、0.17%、0.25%;对钴的影响较为 显著。

电池金属:钴或将“剧烈”扭转,锂持续出清;上行风险或越来越大

2019 钴锂价格大幅回落。去年消费电子仍然比较疲弱,尤其是上半年, 全球智能手机与 PC 同比仍落在负增长区间(但 2019Q3 出现明显边际 改善,智能手机负增长逐步收窄,PC 同比增长 4%以上),而与此同时, 由于钴原料供给仍显较为充裕,MB 钴价自年初 27 美元/磅回落至当前 16-17 美元/磅,回落幅度接近 40%。

钴锂价格进入底部区域。当前在产高成本锂产能主动减量、新建高成本 产能延期投产,随着国内、南美盐湖与澳矿产能扩张,价格已经接近成 本曲线 90%分位 5 万(大部分新增澳矿采选成本为 400-500 美元/吨左 右,位于该成本区间内);年内 MB 钴价大幅回落到 16-17 美元/磅,手 抓矿的量大幅回落 40%以上,已经进入历史长周期底部区域。

钴价持续下跌后,中下游钴库存已经大幅度去化。两组显性化数据—在 钴价开始反弹前,无锡电子盘电钴库存量最低点仅为 38 吨,较去年年 中的 500-600 吨的库存已经大幅度去化;产业链中四氧化三钴库存量也 相较于 2018 年高点大幅度去化,库存最低点降至 1960 吨。当然,有去 库存就有补库存,而补库存的前提是下游需求的爆发,在我们看来,上游 锂电材料在20-22 年的再库存或难以避免。

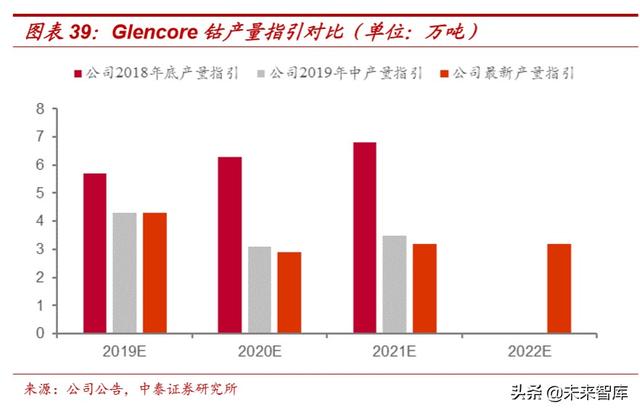

嘉能可 Mutanda 矿确定停产,供给收缩明确。嘉能可 2019 年产量为 4.63 万吨,同比增长10%,高于此前嘉能可的2019 年产量指引,2020 至2022 年指引不变——12 月召开投资者大会,确定Mutanda 矿进入停产检修阶段, 并且再次下调产量指引:1)Glencore 提前 1 个月关停Mutanda 矿,原计 划 2020 年-2021 年将对其维护和修缮,但其给出的 2022 年产量指引与 2021 年保持一致,因此 Mutanda 矿或许不会在 2022 年复产;2)前三季 度Katanga 产量 10900 吨,产能释放不及预期,按照嘉能可的规划,预计 Katanga 在 2020 年底产量可以达到稳定状态(3 万吨);3)嘉能可确定 2019-2021 年产量指引分别为4.3/2.9/3.2/3.2 万吨,2019 年产量指引与之 前保持一致,2020 年产量指引由 3.1→2.9 万吨,2021 年产量指引由 3.5 →3.2 万吨。

增量项目有限且有序释放,整体供给是平的。未来三年增量项目主要集 中在嘉能可 Katanga 项目、Shalina 的 Etoile Mine 项目、万宝矿业的 Kamoya 项目以及中色集团的 Deziwa 项目,此外无大型矿山有建设规 划,整体来看增量项目有限且有序释放。

20-22 年钴供不应求或不可避免。我们测算,进入到 2020 年,由于 Mutanda 停产计划的施行,以及需求的逐渐释放,2020-2022 年供需结 构或将趋势性扭转。

碳酸锂:澳洲西部矿山经营性现金流普遍较差,减产、停产等不断,行 业“出清”信号不断:

1)Galaxy 表示将缩减其 Mt Cattlin 的运营情况,预计其开采量减 少约 40%,并将全年的产量指引从之前的 21 万吨/年削减至 19.3 万吨干精矿;

2)Lithium Americas 将 Thacker Pass 锂矿预算由 5.81 亿美金削减 至 4 亿美金,并将目标产能规模缩减 1/3(约 1 万吨);

3)澳大利亚矿业公司 Mineral Resources 与 Albemarle Corp 成立 的合资公司MARBL宣布,决定暂停Wodgina项目的运营,Wodgina 项目设计锂精矿产能 75 万吨,三季度完成了 3300 吨锂精矿试样发 货,未来计划配套 5-10 万吨氢氧化锂产能;

4)2019 年第三季度 Pilbara 开始削减生产计划,2019 年 Q3 共生 产锂精矿 2.13 万吨,环比下降 67%;

5)Nemaska Lithium 决定暂时关闭 Whabouchi 锂矿的运营,此外 Shawinigan 的湿法冶金工厂也将在完成剩余的订单后关闭, Whabouchi 锂矿项目主要从事锂精矿的生产,设计锂精矿产能 21.5 万吨/年,Shawinigan 项目主要进行氢氧化锂生产,设计氢氧化锂 产能 3.7 万吨/年(约合 3.3 万吨 LCE),其中一期工厂已经于 2017 年建成投产,规划产能 600 吨/年,原计划 2021 年 11 月全部建成 投产;

6)因原定于 2020 年 2 月的工厂停产检修计划提前,Altura 下调了 2019 年四季度生产目标,将 4 季度总产量调整为 4.5-5 万湿吨(原 计划为 5.3-5.7 万湿吨),销量调整为 4 万干吨(原计划为 5-5.5 万 干吨) ;

7)19Q4 澳洲西部矿山产量增长继续放缓:2019 年 Q4,澳洲西部 矿山(不包含 Greenbush)锂精矿合计产量为 22.90 万吨,环比下 滑9.77%,具体来看,Mt Marion锂精矿生产12.4万湿吨(环比+8%), 销售 9.9 万湿吨(环比+4%); Wodgina 继续停产,恢复时间待定; Mt Cattlin 锂精矿产量为 4.3 万吨(环比-14%),销售 3 万吨(环比 -49%); Pilbara 锂精矿产量为 1.5 万吨(环比-31%),销售 3.3 万 吨锂精矿(环比+66%);Altura锂精矿产量为4.7万湿吨(环比+4%), 销售 4.2 万干吨(环比+63%),产销良好,销售大幅恢复。

盐湖企业亦在放缓扩产节奏:如 SQM 原规划 19 年碳酸锂产能达到 12 万吨,21 年达到 18 万吨,最新规划显示,12 万吨产能规划时间点已经 推迟到 2021 年;ALB 计划 2021 年氢氧化锂产能 8-9 万吨,碳酸锂产能 8.5 万吨,共计 16.5-17.5 万吨,计划未来提升至 22.5 万吨,产能规划 与 2019Q1 相比减少了 12.5 万吨碳酸锂。从锂业公司投建支出也能看出 扩建放缓这一点——2018 年锂业公司 11 亿美元投资计划大部分在上半 年完成,而在 2019 年上半年仅为 3800 万美元。在未来,我们可能会看 到更多格局重塑的行业事件发生。

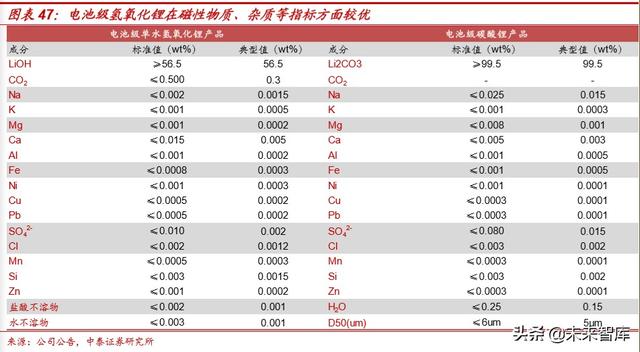

氢氧化锂是高镍化必需品,需求增速快,且拥有较高产业链壁垒,龙头 企业优势显著:

1、氢氧化锂是高镍化必需品:单水氢氧化锂是一种白色晶体粉末, 拥有强腐蚀性,传统意义上主要应用领域在锂基润滑脂、玻璃陶瓷 等,但当前随着以 tesla 为代表的海外汽车巨头快速发展,电池材 料是最强的增长极,并且三元材料呈现高镍化趋势。高镍三元材料 的烧结温度需要控制在 800℃以下,而碳酸锂熔点 723℃,如果用 碳酸锂作为原料,往往需要 900℃以上的温度才能烧结出稳定性能 的材料,而氢氧化锂是熔点是 462℃,能很好的符合温度要求,因 此氢氧化锂是高镍化必需品。

2、氢氧化锂拥有较高的产业链壁垒,龙头企业优势显著:氢氧化锂 在磁性物质(Fe)、杂质(S、Cl)等方面基本上都要优于电池级碳 酸锂,在生产上提出了更高的要求,氢氧化锂的生产过程主要有两 种方式,一是盐湖先生产出碳酸锂,再加工成氢氧化锂,这种工艺 较为成熟,以 Livent 为代表,二是以锂精矿为原料,经过焙烧、酸 化生产硫酸锂溶液,再通过氢氧化钠转化,而盐湖一步法生产氢氧 化锂尚未规模化生产。由于天然禀赋,比如杂质等原因,虽然盐湖 生产氢氧化锂工艺已经较为成熟,但其产品品质的一致性与稳定性 较为欠缺,所以当前更多的进入核心动力电池产业链供应体系的是 利用锂精矿生产的厂商,拥有深厚工艺技术积淀的龙头企业优势显 著。

3、氢氧化锂需求增速快,2019-2022CAGR 达到 32%:随着以 tesla 为代表的海外汽车巨头快速发展,并且三元材料呈现高镍化趋势, 电池材料成为氢氧化锂最强的增长极,我们测算氢氧化锂 2019-2022 年 CAGR 将达到 32%,从当前约 8 万吨(含库存需求) 增长至 2022 年的 18.5 万吨(2020-2022 年 NCM811 渗透率假设 分别为 20%、30%以及 40%)。

锂供需边际改善也是题中之义,行业持续出清中。20-22 年锂供需结构 边际改善(已将氢氧化锂折算为碳酸锂当量,锂过剩占比由 15%附近回 落至 2%左右),虽处于过剩状态,但考虑到补库周期后,价格其实面临 更多的是上行风险。

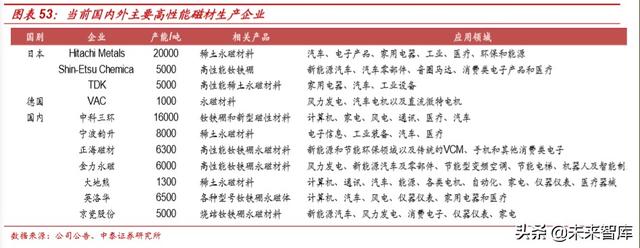

磁材:新能源车用钕铁硼放量引领行业进入新周期

钕铁硼磁材行业景气两极分化明显:1、钕铁硼行业整体看是一个市场 竞争较为充分的行业:国内有约 200 多家钕铁硼磁材生产企业,行业整 体集中度不高。由于低端钕铁硼领域(主要集中在家电、箱包等领域产 品)进入壁垒低,产品差异化小,从而导致厂商的议价能力差,行业整 体盈利水平较低,大量中小企业生产的低端钕铁硼材料销售困难;而另 一方面,由于高性能钕铁硼领域(比如新能源车领域产品)壁垒较高, 产品差异化大,增产周期慢,高性能钕铁硼盈利水平则较高;2、这就出 现了明显的行业景气两极分化:由于高低端磁材较为迥异的壁垒与供需 结构,导致高低端钕铁硼盈利水平差异明显,高端需求产品毛利率往往 可以达到25%以上,甚至是达到30%,而低端产品毛利率往往低于20%。

汽车用钕铁硼,尤其是新能源汽车用钕铁硼成为竞争的关键:1)新能 源车用钕铁硼新增需求空间大、增速快:2019 全球新能源车产量达到 234 万辆,按照单车实际消耗 3.5KG 计算,全球市场约 8200 吨;按照 我们的估算,2022 年随着全球新能源车放量,全球市场或将达到 2 万吨, 其中,海外市场新增 1 万多吨的需求,19-22 复合增速达到 32%;2) 但进入壁垒相对较高,尤其是海外车厂供应链体系:新能源车用钕铁硼 是动力系统核心部件,渗透技术,表面处理,加工精度要求都越来越高。 一般由车企的研究总院来做资质评审,并需要 2-3 年的认证周期。不仅 仅是产品质量,更进一步,企业研发实力与工艺控制,是否能够和车企配套不断升级也是核心的考量点,所以即便企业可以生产,但也可能成 为不了其供应商。我们认为如何切入汽车用钕铁硼领域,改善产品结构 将是企业竞争的关键。

国内磁材龙头企业则拥有高品质、低成本产品,快响应研发等明显“性 价比”竞争优势:1、其实,具备有效汽车用钕铁硼供给能力,特别是 海外车厂的企业数量并不多:以海外钕铁硼市场为例,供应基本集中在 信越化学、日立金属、以及国内中科三环、正海磁材、宁波韵升等企业; 国内企业则依托稀土资源以及较为低廉的人力成本,成本优势较为明显。 2、根据我们测算和判断,2022-2023 年左右,全球新能源汽车用钕铁 硼市场,国内企业将占据 7 成份额,并呈现出龙头“强者恒强”局面。 国内钕铁硼龙头企业将充分受益于这一轮新能源汽车大发展。

锂电铜箔:深蹲起跳,加工费上涨或将重演

锂电铜箔作为锂电池负极材料的载体和导电体,在 16-17 年受到全球新 能源汽车的第一轮快速发展推动,加工费终于走出了 13-15 年的泥沼,8 微米锂电铜箔加工费也从 13 年的 3 万/吨,升至 2017 年年中的 5 万/ 吨,但由于 18-19 年供给的不断释放和锂电池需求的走弱,8 微米锂电 铜箔加工费则再次回到了 13 年的低点。标准铜箔加工费亦从最高点 3 万/吨,回到 13 年 1.9 万/吨的水平。

与此同时,为提升锂电池自身的能量密度,更薄的高端铜箔系列逐渐获 得技术突破并快速在国内锂电池市场得到应用,如采用 6 微米锂电铜箔, 可以提升能量密度 3-4 个百分点。

而随着新能源汽车进入又一轮快速上行期,锂电铜箔也将进入新的一轮 景气周期。如下图表所示,21 年锂电铜箔将逐渐结束供给过剩的局面, 虽然锂电铜箔产能仍按部就班投建释放,但是由于需求的快速增长,最 终使得锂电铜箔转归供应不足。我们预计加工费也将在 2021 年走入上 升通道,当然 2020 年呈现出来的也可能是进一步的洗牌——进入海内 外锂电池巨头产业链是企业未来发展的核心,也是面临的现实选择。

更进一步,结构性差异也将更加明显,6μm 高端锂电铜箔产品渗透率 持续提升。我们预计高端铜箔渗透率将进一步提升,尤其是国内锂电池 市场,渗透率或将从 2019 年的 50%逐渐增加至 80%以上,而海外锂电 池市场目前仍以采用 8-9 微米铜箔为主。整体来看,6 微米锂电铜箔需 求量将从 2019 年的 4 万吨升至 2022 年 16 万吨,年均复合增长 50%以 上。

(报告来源:中泰证券)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。