超跌了一天 网赚,连涨了三天。有人神评论,我们先是低估了人性的恐惧,后又低估了人性的贪婪。很到位。

涨得心虚,资深股民互相调侃,没法出门花钱,全民宅家炒股的威力真可怕,连续三天都干到9000亿左右成交额…

都说短期市场情绪被点燃,目前创业板已经创新高,我们挑出来的科技100ETF净值也快回到前高了。但短期,我反而比较谨慎了。

还是继续埋头行业指数基金的研究。

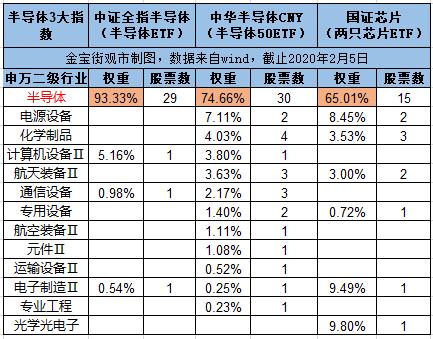

今天是半导体方向3大指数对比作业,涉及半导体ETF、半导体50ETF和两只新成立的芯片ETF。

1月20日华夏和广发宣布成立了两只芯片ETF,跟踪的是同一只指数国证芯片,各自募集53.88亿、25.34亿。其中,华夏国证半导体芯片ETF已经公告2月10日上市交易,广发的还没动静。有朋友留言催赶紧分析一下。

上次我们对比帖《半导体、5G、通信、计算机ETF先上车哪只?》中,说到,半导体方向的指数是几只细分行业里更窄更纯粹和清晰的,刚好对应一个产业;而且这个产业在当前国产替代、自主创新背景下(市场空间等不赘述),长期发展前景光明。这代表这个方向的指数,长期投资还是有价值,但短期我觉得估值已偏贵是事实,结尾讲。

而且半导体指数基金产品踩准了一轮科技周期的节奏,从硬件创新——到媒介变革——再到商业模式变化这样的“硬三年,软三年,商业模式再三年”,硬件先行。

最近半年来,半导体板块备受关注,表现非常强势,2019年涨幅超150%,遥遥领先5G、通信等其他细分方向。

一句话解释一下,半导体其实就是一种材料,但对这种材料的设计加工技术要求非常高,并且应用非常广泛。今日大部分的电子产品,如计算机、手机或是数字录音机当中的核心单元都离不开半导体,可以说是科技创新领域的基础配件。

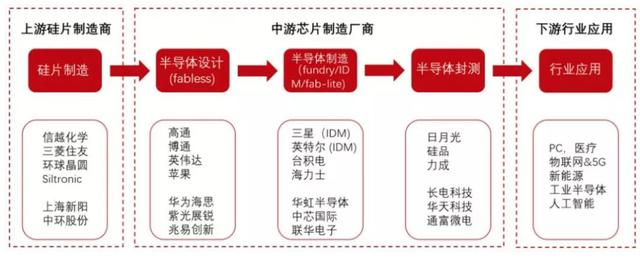

半导体产业链包括设计制造封测:上游的芯片设计,半导体设备,半导体材料;产业链中游的芯片制造;产业链下游的封装测试企业,也就是下图中间这一部分。

我们也看到了,半导体这类科技企业的研究门槛比较高,并且还未成长起来的新兴企业鱼龙混杂、炒概念,在发展和过程中抵御风浪能力较差,基金方式可以降低投资个股风险。

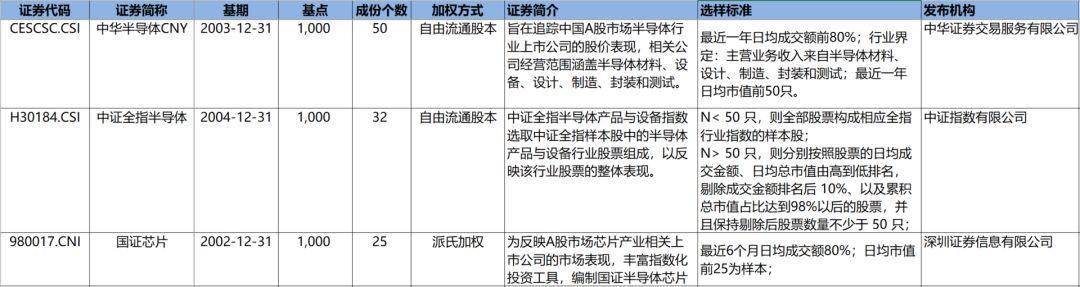

目前,市场上有3只专门跟踪半导体行业的指数,基本情况如下:

中华半导体CNY指数对应半导体50ETF,中证全指半导体对应的是半导体ETF,国证芯片对应两只芯片ETF。

从三大指数基本情况来看,主要差别在于成分股个数。三只都采取市值加权方式,选样都是剔除流动性排名后20%的股票,在具体运作计算中差别不大。但三只指数成份个数逐级精简,国证芯片只有25只成分股。

在如此窄的细分行业里,3只标的指数能玩出什么花,我们得先看看三只指数葫芦里卖的是什么药。

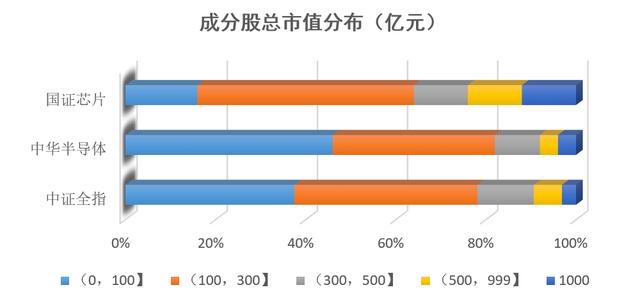

1、市值风格:

可以明显看出,国证芯片指数权重集中在大市值风格,1000亿以上的公司占比最高,流通市值在200亿元的公司权重占比超过70%;中华半导体CNY指数和中证全指半导体更偏小市值风格。

2、持股行业分布,

从申万二级行业分布来看,中证全指半导体指数中半导体占比最高,行业分布最集中,算最纯粹的半导体指数;中华半导体CNY指数成分数量最多,行业分布最广;国证芯片指数在电子制造和光学光电子上分配了部分权重,覆盖了半导体芯片产业链上下游龙头企业。

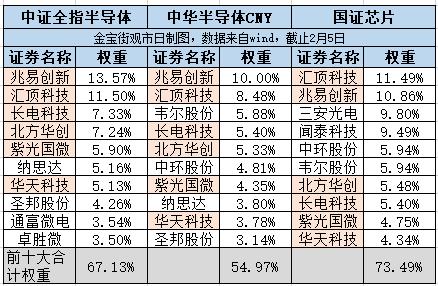

3、前十大重仓股,

从前10大重仓股来看,成分股重叠率难免比较高。三个指数有6只个股重合,包括国内存储芯片设计龙头公司兆易创新、生物识别芯片供应商汇顶科技、集成电路封装测试企业长电科技、半导体设备制造商北方华创等等。

国证半导体芯片指数,可以看到前几大重仓股中还出现了光源光电子行业的三安光电、和电子制造行业的闻泰科技的身影。

从持股集中度上看,国证芯片前10大重仓股合计权重最高,集中度最高,本身仅25只成分股。其次是中证全指半导体;中华半导体CNY集中度最低。

先总结一下,三只半导体指数,其实在这么窄的细分行业领域,都是比较不错的指数。硬要区分,就是中证全指半导体最纯粹,半导体行业占比最高;国证芯片指数市值风格偏大盘,另外两只更偏中小市值。

4、历史走势,

数据来自wind

拉长看回测,三只指数中国证芯片涨势最好,因为更偏大市值,个股更精选头部龙头。

我们再来看看,过去几年震荡市这几只半导体指数的走势,其实3只差别也不算大,不用过于纠结这一点差距。中华半导体CNY指数最近一年收益稍弱一点,国证芯片和中证全指半导体指数表现稍微领先。

我筛选了这几只指数的区间涨跌幅,截止日期为2月4号,可以看到国证芯片指数稍微好那么一丢丢(注:历史回测过去不代表未来,主要看后市的市场风格)。

5、最后我们来看看跟踪这几只指数的基金情况。

整体看,3只指数表现差距不算大,国证芯片算是比较优秀的指数。最近刚成立的跟踪国证芯片指数的华夏和广发两只芯片ETF的规模募集情况非常不错,加起来接近80亿。但一般募集期规模偏大,需要看后续运作情况。

其次国泰的跟踪中华半导体指数的半导体50ETF规模也比较大,30多亿了,而国联安半导体ETF规模最弱,这从侧面也体现了在指数基金发展中,基金营销作用还是蛮大。

从基金费率来看,都是ETF形式,没差别,这类基础费率都是0.5+0.1=0.6。场外的ETF联接基金,有AC类之分,由于C类基金申购时没有申购费用,但是会收取销售服务费。

6、最后关于买点问题。

一直没着急发,是因为在担心半导体估值偏高的问题。2月10日华夏的芯片ETF上市,说明建仓至少差不多了。

经过前期和今年以来的涨势,半导体整体在高位,还比较担心后面的风险。

看看估值情况,三只指数目前都是100多倍的市盈率,虽说科技股给了溢价,但我觉得还是透支了较多预期。芯片制造行业,产品创新周期很重要,产品研发占据一时领先不代表地位永葆。

这个位置,我琢磨着,后续半导体指数性趋势收益率要打问号,不要报太高期望,要买的可以等等回调,或者分批入。这个位置更适合主动型基金,能优选个股的。

但是呢,还有一个思路,细分行业里个股alpha应该还有,倒是可以看看优秀科技主动的基金经理的重仓股,他们买半导体方向的是哪些个股。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。