大部分散户处于亏损之中,为什么还坚持在股市?

其实在我们日常生活中,我们会经常看到周边的亲戚,朋友,同学,同事,还有很多人都在进行股票投资,但是其中有大部分人,经过多年的股票投资依然处于亏损之中。

到底是什么原因让他们没有放弃,依然决然的在股市当中进行投资?经过社长16年实战,交易员生涯,认为有以下3点主要原因,决定了投资者不会放弃炒股。

第一,挽回损失

其实大家都知道在股票投资过程当中只有10%的人是盈利的。20%的人,是保持在本金不亏损的状态。70%的人,处于亏损之中。

这就说明在70%的投资者中大部分投资者因为处于亏损之中,想要挽回前期的损失,一直在股票市场当中坚持,希望能够在牛市行情到来的时候,把本金赚回来。

这种情况发生的主要原因是,由于散户投资者内心的不成熟,他们认为自己辛辛苦苦通过体力劳动赚来的钱,不想通过股票市场轻而易举的亏损。

第二,炒股会上瘾

其实对于有多年投资经验的散户投资者来说,他们不管是亏损还是盈利,都不愿意离开这个股票市场。

主要原因是股票市场你只需要拥有本金,点点鼠标就可以获得相对不错的利润,这也是通过努力劳动赚钱的一种方法,也是钱生钱的一种投资理财方法。

一旦散户投资者在股票投资过程当中获取相对不错的利润,尝到甜头之后,他们更加不愿意离开这个股票市场。

而对于多年投资依然处于亏损之中的散户投资者,就算他们没有本金,他们也会通过其他渠道想方设法,找到本金在进行股票投资。

第三,实现财富自由

其实就目前世界上投资理财产品来说,银行定期存款或银行理财产品收益率相对较低。网络理财产品收益率相对较高,但存在着极大的风险,而且是属于被动型投资理财。

选择期货投资或者基金,保险等等投资理财,那么对于大众投资者来说他们并不是非常熟悉这种交易规则和内在的相关知识。

而作为股票投资,也许,在他们认为并不需要太多的专业知识,只要开一个股票交易账户有一定的本金就可以进行投资。

尤其是随着近几年,A股市场股神不断涌现,他们听到关于股票市场的故事太多,以至于他们误以为自己就是巴菲特。

虽然在股票市场当中,实战多年依然处于亏损之中,但是他们心中依然有一个实现财务自由的梦想,所以说他们不愿意离开股票投资市场。

综合来看,散户投资者虽然投资多年依然处于亏损之中,还不愿意离开股票投资市场的主要关键原因是炒股会上瘾,在股票市场当中出现亏损之后,他们为了挽回损失,依然在股票市场上进行交易,挽回损失。

但当散户投资者挽回损失之后,他们又想获取更多的机会实现财富自由,所以说永远都停留在股票市场上进行投资交易。

涉浅水者见鱼虾,涉深水者见蛟龙,对交易的认知通常会随着交易的深入而有着更加深刻的理解。同样的一个问题,随着交易的进阶,会有着不同的答案,而且这个答案一定是越来越清晰明确,越来越简单易懂,而不是越来越晦涩难懂,越来越复杂多变,是做减法而不是做加法。

经典的东西之所以经久不衰,在于其中的价值、精华是被反复验证过的、经过历史选择的沉淀,通常也都是简单的呈现在大家面前,就像平时司空见惯的一些口头禅:顺势而为、大道至简、让盈利延续,把亏损截断等等。而要真正理解其中的要义,没有个几年的实证与修炼,也恐怕只是知其然而不知其所以然,而交易者的要求就是必须懂得所以然,而后才能让交易变得豁然开朗、一目了然,有机会时就交易,没机会时就持币。所以,与其耗费精力寻求一些花里胡哨的交易指标,不如掌握一些简单的交易系统更加有效。

炒股,始终就是围绕两个点在进行:进场和出场。

这一进一出,看似简单,却让无数交易者绞尽脑针、头昏脑涨,却也百思不得其解。以前,看着上蹿下跳的行情,自己也曾想把他们一网打尽,然而就是这贪心的欲望不仅让自己什么也得不到,反而伤痕累累。所以交易要讲究取舍之道,讲究一定的交易体系与交易策略,剔除一些自己认知不完全的波动,才能把自己看得懂的机会揽入怀中。进场,在很大程度上决定了我们如何出场,甚至出场的结局,在个人看来,一个好的进场往往就是成功的一半,剩下的就要看交易者的智慧处理,所以,交易者务必做到为每一笔交易寻找一个好的进场点,那么就势必在交易方向和交易时机上下大功夫。

确定交易方向,是每一笔交易的首要要求,无论你是搞趋势跟踪,还是做高抛低吸,首先要确定进场的方向,那么这个方向如何确定?首先要根据过往经验和行情的发展趋向先做一个大致的判断,然后就是有目的的观察和检验行情是否在沿着预判的方向行进。判断大概方向的经验很重要,它是无数张历史K线图走势在头脑中形成的记忆,是一种经过历史检验的沉淀,通过它可以迅速让交易者对价格即将行进的方向有一个大致的预判,至于最终确立的方向,就要不断的观察最新行情和检验价格是否已经落入了预判方向的条件区域。方向一旦确立,紧接着就是进场时机的选择。

选择进场时机,通常都要等到交易信号被确认之后,过早过晚都不适宜,过早介入容易被反方向的杂波扫地出门,过晚介入又会错过极好的利润积累阶段,影响止损、加仓、减仓、清仓等环节的处理。同一模式下相似机会的捕捉,都是建立在历史不断重复的基础之上,然而历史不会简单的重复,不然身边到处都是亿万富翁了。所以要做到时机的精准捕捉,不仅需要极大的耐心和敏锐的洞察力,而且需要时机出现时的果断出击,非常考验一个交易者的人性品质。如果是趋势交易者,最好等到最后一次逆波结束进场,那么如何判断是最后一次逆波,这就要根据每个交易者的习惯和经验了,比如个人擅长突破顺势,一般习惯用三线(k线、均线、阻力线)研判。每个交易者都应该找到自己熟悉的判断工具,并要熟知同一模式下千百张不规则k线走势的情形,才能准确判断即将到来的交易时机。

确立交易方向,选择交易时机,是日常交易必须经历的2个步骤,至于具体的战术把握,还需要结合更为具体的判断工具及其运用。

在正确的时间做正确的事总是会有回报的!

塑造完美人格,造就交易高手

在股票市场中不管是新手还是老手都会有一种比较深刻的体会,就是感觉做股票还是比较难的,股票交易市场的行情是瞬间万变的,是不容易把握的,一开始确立的行情转瞬间就可能转向反方向,回头再看,你正好买在了最高点卖在了最低点,这样就造成了最大的亏损,面对这样的失败,你有过懊恼,有过愤怒,有过自责,过多的是无奈和不解。出现这种情况跟你的心理素质有很大关系。

股票市场交易逻辑其实是非常简单的,股票的价格无非就两种情况,上涨和下跌,交易也就是买卖,越简单的逻辑越容易使人陷入一个,复杂的境况里,就像走迷宫一样越走越走不出来,把自己圈在了一个黑暗的怪圈里,像这样的交易者,要实现稳定盈利,几乎是不可能的。

这是因为很多交易者不明白他们失败的本质是什么,其实人最大的敌人是自己,战胜不了自己,战胜不了自己人性中的弱点,在任何投资项目都不会盈利。市场交易是一场没有硝烟的战场,在这个战场你要战胜的终点不是市场而是要战胜自己,超越自己,这个才是你应该努力的方向,也是每一个做投资的人,永远要做的一个课题。

交易市场充满了魔幻色彩,在股票市场中,你看到的或听到的,都只是表象,而交易者又容易被这些表象所迷惑,这是人性的弱点在作祟。绝大数人进入股票市场,目的是赚钱,但又非常害怕赔钱,不敢止损,害怕亏损;充满贪婪,不能止盈,恐惧、贪婪、侥幸等这些人性的弱点都在股票交易中暴露无遗。带着这样的心情来操作股票,结果可想而知,必然以亏损收场,所以说有必要给大家分享一下人性在投资交易中的重要性。

有些新手可能会觉得,刚进入这个市场,应该多学一些技术指标,多学一些相关的,量化的东西,他们往往单纯的认为,只要练好技术,就能在市场上叱咤风云,这种观点存有片面性,技术固然是一个重要方面,但是完全依靠技术是肯定不行的,因为技术在失败中不是一个内在的因素,内在因素还是根源于自身,所以在步入交易市场之前,首先要了解你自己的性格特点,剖析和战胜自己才是交易中应该解决的重大问题。

因为人的劣根性是与生俱来的,比如说有些人仓位重,就是因为贪婪,顺势的单子拿不住是因为他想赢怕输,对亏损很恐惧。被套的单子不止损,是因为他存在侥幸心理,这些人性的弱点如果不能彻底的清除,那么想在投资市场中,轻松的盈利是很难的。

股票交易是一件很有意思的事情,在整个事件中也可以看清一个人的人性和品性。若市场中的价格不同可以完整的折射出人的每一位参加者的贪婪,恐惧,欲望,智慧,觉悟等人性特点。交易市场中的博弈,其实是人跟自己的性格弱点进行博弈,人类最大的敌人,往往不是来自于外在的因素,而是来自于自己内心,尽可能了解自己的不足,审视和重塑不断重塑自己,管理好自己的情绪,无论是赚钱还是亏损,都让心归于平静。心魔不除做任何事情都很难取得成功。

投资市场每一次交易,都折射出人性的色彩和品性的斑斓。因此,股票交易者要具备遵守规则,节制律己,勿忘玉安道,虔诚向学,取舍有度,静心以对,等优良品质,才能构成一个教育者完美的人格特质,才能在交易面前大获全胜。

每一个炒股的人都希望股价上涨,但不幸的是股价上涨了却坐不稳。持有一只本来可以赚大钱的股票,却因走 势太可怕而斩仓离场,然而刚刚斩仓,股价却飞一样涨起来,似乎就差我们手中这一股,你不抛他就不涨。这种痛苦的过程相信人人都经历过,而且大都不只一次。 其实这种现象并不是偶然的,因为就算庄家吸饱了筹码也不可能一味地盲目拉高股价,股价无回档地大幅上升会使得短线客无惊无险得大赚庄家的钱,这在逻辑上是 不可能成立的。

那么在股市里赚钱真的就那么难吗?很多朋友在股市里都会看一些技术指标参考,你知道指标的意思,但是你真的是有仔细研究他的用处了吗。

今天张茗在这里就给大家聊聊怎么看成交量、形态和MACD,希望对大家的实战操作中有帮助!

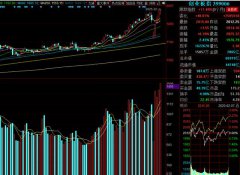

MACD是一种趋向技术指标,散户投资者在使用MACD指标时应该注意以下几点:

(1)MACD指标最主要的特点是稳健性高,可以在周期较长的时间内给出相对稳定的买卖信号。因此中长线操作者可参照MACD指标进行具体操作。

(2)MACD指标的最大劣势是指指标信号过于缓慢。日线级别中的MACD指标并不适用于短线操作。为了弥补这一劣势,短线投资者可以参照15分钟级别或者60分钟级别的MACD指标来进行判断。

(3)在中长期的上涨或者下跌行情中,投资者使用MACD指标会比较有效。但是在股价大幅震荡或者多空焦灼的行情中,MACD指标对投资者并没有太大的参考价值。

实战分析

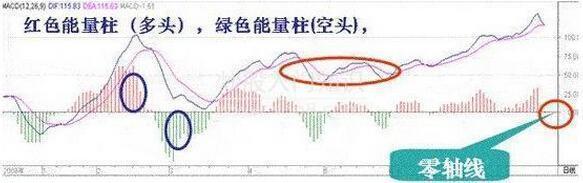

当两条数值位于零轴下方,说明大势属于空头。相反,如果两条数值位于零轴上方,说明大势属于多头。

DIFF、DEA均为正,DIFF向上突破DEA,买入信号仅作参考;DIFF、DEA均为负,DIFF向下跌破DEA,卖出信号仅作参考;

分析MACD柱状线,由红变绿(正变负),卖出信号仅作参考;由绿变红,买入信号仅作参考。

DEA线:DIFF线的M日指数平滑移动平均线

DIF线:收盘价短期、长期指数平滑移动平均线间的差

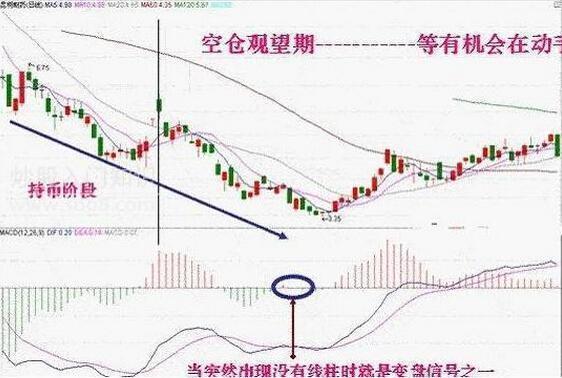

空仓观望期,等待下手机会。当突然出现没有线柱时就是变盘的信号之一。

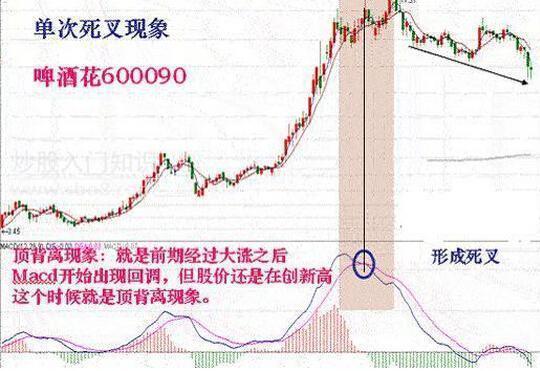

第一卖点形成之后,有些股票并没有大跌,而是在回调之后为掩护出货假装向上突破,多头主力做出货前的最后一次拉升,又称虚浪拉升,此时形成的高点往往是成为一波牛市行情的最高点,所以又称绝对顶,如果此时不能顺利出逃的话,后果不堪设想。

当一列火车高速运行时,刹车后要它立即停止下来是不可能的,巨大的惯性会使火车继续向前冲一段路程才会停下来。

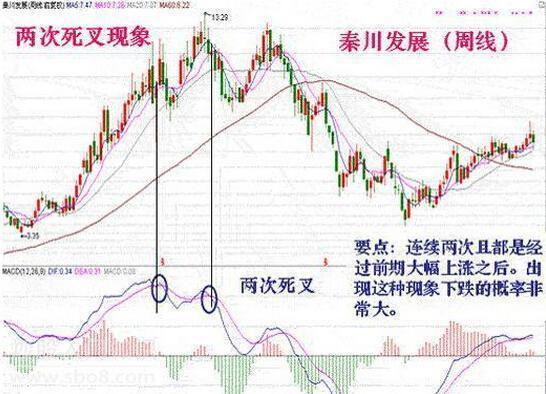

如果出现两次死叉,那么股市将要大幅度下跌。

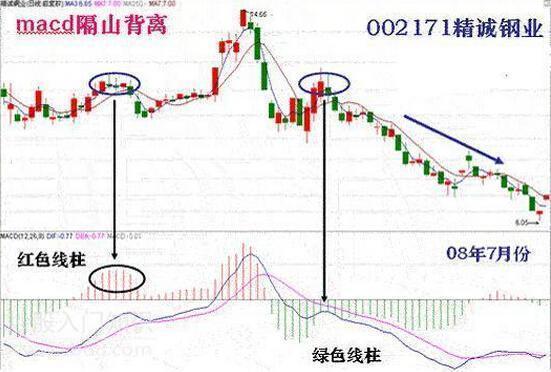

当DEA线与K线背离,行情可能出现反转信号。 当股价出现大涨之后,MACD出现回调,但此时股价没有继续走强,而是出现震荡的行情,这种情况就不能安标准的顶背离来看。

MACD 通过微小变化判断后市,如果出现隔山背离现状应该减仓观望。MACD是具有一定的预见性。双线自0轴下突破0轴,回抽0轴的第一个金叉,选股是特定某个时 期的。即三浪。三浪是个周期,需要好几个月才会出现这样的买点。金叉并不代表立刻需要暴涨。它告诉的是他的本质:进入了多头趋势。因为金叉的本质在均线上 就是短期均线站上长期均线,成多头排列。相反,在金叉前,有些股票就有不少涨幅,价格推动指标,正是有了放量推动价格,所以产生了金叉。而此时短期涨幅过 大,出现回调走 势也是属于正常。对金叉的选择,放量突破箱体,贴近0轴更好,符合热点为佳品,所以我们要详细分析。为配合金叉前介入买点,特推出长期0轴游走,DIIF 下探0轴由正值变负值的第二天或者第三天是买点的买入法。对前期强势股,推出数柱子买入法,双线离0轴较远距离高空死叉后。

三位一体MACD

在 股票交易当中,有着各种各样的方法,每个人的操作方法各不相同,不管什么方法,唯一要做的就是找到股票的买点,并且保证获利的可能要比亏损的大, 为什么说获利的可能要比亏损的大呢?不管什么样的方法,都要经过不断的尝试,和不断的改进。改进到这种方法获利的次数大于亏损的次数,哪这种方法就是一种 可行的方法,将这种概率长期保持下去,哪下一个富翁就是你了。

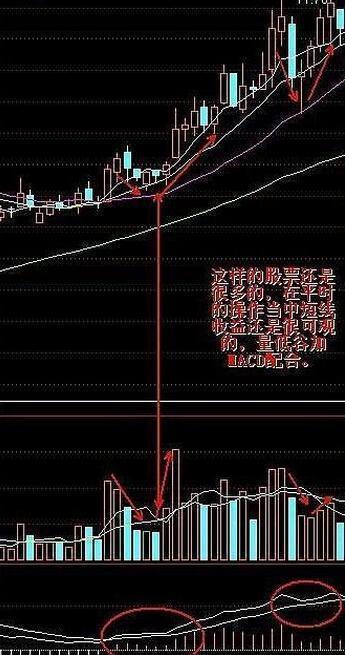

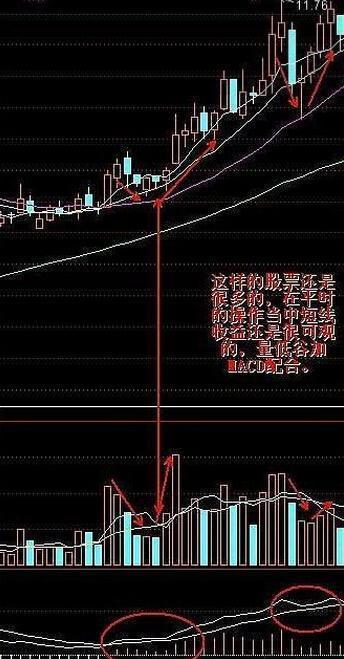

在 这里介绍一种比较简单的短线操作方法。 此方法的条件是,股价在上涨过程中出现的回调,并且回调伴随着量能的萎缩,萎缩的越小越好。量越小表示筹码在下跌中没有机会出来。加上MACD的配合,一 般MACD表现为,该死叉不死,或死叉后,第二天马上又金叉,或MACD死叉后,蓝柱由长变短。或MACD金叉后红柱由长变短,又由短变长。参考上图很容 易理解。下面多举几个例子。

此种方法是否有效呢?我能用好,不代表你能用好。多看图,细观察,等能运用好的时候,这种方法就是你的了。

MACD的精髓在于:背离断大势!

MACD本身就是由均线衍化而来的指标,与均线一样,有一定的滞后性。通常大家通过MACD金叉和死叉来买卖,并不能百发百中,就是源于它的滞后性和单一性!其实MACD的精髓更在于通过顶背离和底背离,来判断大顶和大底,而且精准无比,尤其对于趋势波段者而言,简单有效。

背离的判断

背离是对比前后两段同类走势的攻击力度,观察动能的强弱变化,得出是行情延续还是转折的判断!

1、快慢线位置的背离。

股价创新低,MACD指标线不创新低甚至逐步抬升,这是底背离;反之是顶背离。

股价新低,然而MACD的快慢线却没有新低,这个不一致的现象叫做底背离

2、红绿柱长度的背离。

股价创新低,绿柱的长度却逐步缩短,这是底背离;反之是顶背离。

股价新低,然而MACD的绿柱却没有新低,这个不一致的现象叫做底背离

3、红绿柱面积比较最精准。

既然是两段走势的对比,自然就会过渡到其中红绿柱(代表买卖动能)的比较!而红绿柱与零轴围城的面积之比,就是最精准的研判方法!

后面框框里面的红柱面积明显大于前面框框里面的红柱,说明上攻动能越来越强,没有衰减,自然还有新高!

4、重要性排名:位置第一,红绿柱次之。

只要MACD指标走势正常,红绿柱的短暂背离不用恐慌,后续股价顺应MACD突变,红绿柱会跟随放大,很可能是二次买点。股价缓慢震荡攀升,MACD指标维持震荡,并未死叉;后续红柱再次放大,股价再度加速上攻!

意义:底背离出现,说明底部将近,可以分批进场抄底!顶背离则相反。

操作:第一波杀跌时,不可盲目抄底;一定要等底背离出现,方能进场!顶背离同理。

股票交易,盈利的密码是不要把赚钱当做目标

股票交易确实能够赚钱,但是如果你仅仅是把结果盈利赚钱当做交易的全部内容,那么很遗憾你将永远赚不到钱。

抛开偶然运气的因素之外,好的结果一定是一个好的过程决定的,而不仅仅是靠一个好的愿望支撑的,所以交易之前你要思考的是是否有一个好的赚钱方法,而不是仅仅有一个好的愿望,当然那些偶然的盈利一把也不足以让你实现所谓的财务自由。对交易者来说,每个人都有一个好的愿望,交易的刺激,盈利都是诱人的,每个人都特别享受那种账户盈利直线奔跑的过程和感觉,只不过市场从来就没有直线奔跑过,愿望代表不了过程,学会在曲折的过程中怎么做对的事情才会让你的交易变成有意义的事,不管过程扯着嗓子高喊庄家赶快开奖的那是赌徒。

对于市场而言,本身的波动是内在的,而金钱是外在的,波动本身并不产生盈利,产生盈利的的是交易者恰好跟对了市场的波动,所以从这个角度来理解的话,盈利是交易者跟对了市场波动的奖赏,而亏损是交易者跟错了市场波动的惩罚,并且越是拒不认错收到的惩罚就越大。

所以,交易的内容应该是,怎么跟对市场的波动,至于盈利与否无需考虑的太多,只要你能坚持一直做对的事情,盈利只不过是一种水到渠成的结果。

交易实际上是痛苦的,这种痛苦的根源在于你必须控制自己发泄情绪的冲动,在交易规则之内,你必须收起对赚钱的渴望,如果你的眼睛里只盯着赚钱的结果,那么你一定会忽略怎么跟上市场的波动这个过程,而一个满脑子只想着赚钱的交易者一定不会轻易认亏,止损也一定会出现问题,从这个方面来看交易是一个各个交易环节都适配的过程,厚此薄彼的结果是一定会出问题。

那么到底什么样子的交易才算是更贴近交易本来的面目呢?

尽可能的摒弃所有的交易情绪和交易期望!在交易的过程中最容易导致交易波动的的行为就是"数钱”。

从心理学来说,与一直没有得到的相比,人会更重视得而复失的东西,当你还没有平仓就开始数钱的时候,实际上已经默认了这笔钱已经属于自己,一旦行情反转账面盈利变成账面亏损之后就很容易因为失落感而引起报复性的情绪交易,所以我们经常见到这种现象:一个进场之后一直浮亏到一万的交易者不怎么暴躁,当然这并不是心态真的好而,是变成了鸵鸟心态;而一个进场之后先浮盈一万没有出场,既而变成浮亏一万的交易者气的恨不得把电脑给砸喽,接下来的情节就是无论怎么样都不会止损,一定要再回到浮盈一万的时候才会罢手,同样的结果,因为过程不一样给交易造成的情绪影响也是不一样。

优秀的交易者都不会一直着自己的建仓成本,而是在进场以后迅速选择淡忘,因为只要心里一直在盘算自己的建仓成本你就永远都不可能做到从市场的角度出发,甚至整个交易过程变成了一种市场必须走到自己建仓成本之上的执念,另外他们更不会在交易还没有结束的时候就开始盘算已经赚了多少钱以及用这些盈利可以去做点什么,他们只会关注市场的走势是否在某个形态框架内,交易系统给自己发出了怎样的信号,没有信号的时候就一直持仓或者持币等待。

这才是最美好的交易,不急不慢,张弛有度,它需要你时时刻刻准备着进场,但是不需要你时时刻刻在场,大部分的时光里总是在无聊的等待,直到出现一瞬间的开仓平仓信号,然后又迅速归于平静继续等待下一个信号。

只要你坚持在对的系统之内做事,不被过程中起起落落乱了心智,其实最终结果交易系统早就已经给你注定。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。