作者:小知 公告:黄蓝道

第二轮集采信息公布,华东医药因大单品“阿卡波糖”被原研药降维打击,而落标,周五资本市场的白马华东医药以跌停价报收,引起市场的一片关注与热议。

为什么原研药能如此降价?有几方面原因:

1.原研厂家药品并不止在中国销售,这些原研公司的市场多半都是世界性的。因此在中国,一个产品的利润点消失对其整体的利润影响并不大,况且中国市场单产品丢了,还有他国市场还在赚钱,而且原研要在一致性评价之前的那些年,已经赚的盆满钵满。

2.关键看这个产品在原研厂家看来,是否具备战略意义,如果极具战略意义,那么就是单产品不赚钱,甚至小幅亏损,原研厂家对集采中标也是势在必得。而对于国内一些药企,一款产品可能占据公司较大的业务量,低于一个价格,公司面临的是直接的亏损,因此从产品结构与布局,他们和这些原研厂家相比,竞争就已经不是一个维度。

3.“阿卡波糖”布局的赛道在原研厂家看来是战略性的,患者消费粘性都很强。换位思考,如果你的一款产品以每卖出去一件微幅亏损0.01元的代价计算,但是却能通过集采迅速获得更多的医院、患者的使用并认可。那么你的其他产品会不会在卖给医院、消费者的时候获得更多的相关益处呢?而综合效益不会更大呢?

就好比是一个人要将自己推销出去,自己需要自费印刷名片,在没有收获之前,每发出去一张名片,实际上就意味着你多了一份亏损,那为什么你还不断的印刷名片,去扩大这种亏损额度呢?

“阿卡波糖”这个赛道,就是原研厂家战略意义的名片。这些小赚或者亏损的药,根本上不是要以这款药品去赚取额外的收益,而是以此款产品为基石,为更多的研发药、新药,获得更多的综合效益。

随着商业规则的改变,投资医药股的逻辑也在发生变化,原先是只要是医药股,眉毛胡子一把抓,在老龄化大背景下,医药股最受益,只要年年业绩稳健增长,那医药股闭着眼睛买,都是大牛。现在不行了,投资医药股简单的逻辑已经经不住考验。医药股的逻辑从业绩,分化成研发能力、销售能力、渠道能力三种投资逻辑,原来三种投资逻辑都能找到大牛,而集采、两票制打破了原来的三种投资逻辑,他们所受的影响是不一样的。

商业板块为什么估值低?

因为其商业模式更接近贸易类型的公司,只是受益于老龄化,受益于C端的消费增量,行业景气度未来还是比较美好。所以医药商业类公司虽然不少公司业绩增速超过估值,PEG小于A,但是在两票制影响未消除的影响下,估值低自然有其合理性。

销售能力是对公司现有产品进行市场化的一种能力权衡,是一个企业非常重要的内功之一。集采的大背景下,政府在销售市场中放了一条大鲶鱼,搅乱了整个医疗市场的销售环境,甚至破坏了这种销售环境,原来销售能力突出的医药企业即使没有受到原研药的降维打击,本质上投资逻辑已经发生了改变。

——就好比互联网打破了原来消费品线下的渠道优势,活生生的改变了原先优秀企业的渠道壁垒,比如三只松鼠直接绕开线下渠道超越洽洽瓜子;比如原来一直被市场看好的洋河股份有可能通过强大的销售能力超越五粮液,随着线上渠道的大力发展,削弱了洋河的销售优势,从而使白酒厂家之间的竞争又根本性的回到对于品牌力的核心竞争上。结果是本轮白酒发展周期下,五粮液的经营增速大幅好于洋河。

集采也改变了医药行业的竞争格局和维度。即使华东医药本次集采没有落标,那公司现有的产品格局也很难支持其中长期的发展。因为如果说华东医药的销售能力在业内处于出类拔萃的地位,其研发能力实在无法匹配其销售能力。

所以如今怎么投资医药股,首先必须要抓做医药股投资的核心锚点,不是销售能力,也不是渠道的能力,而是研发能力。

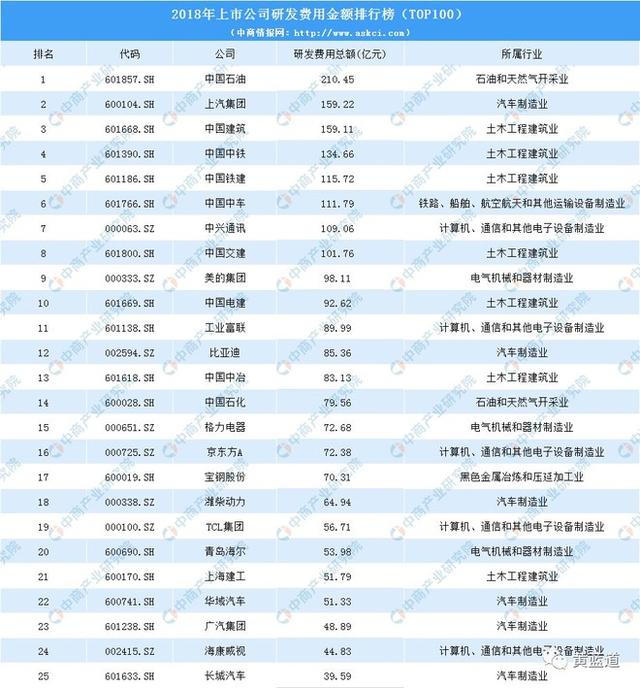

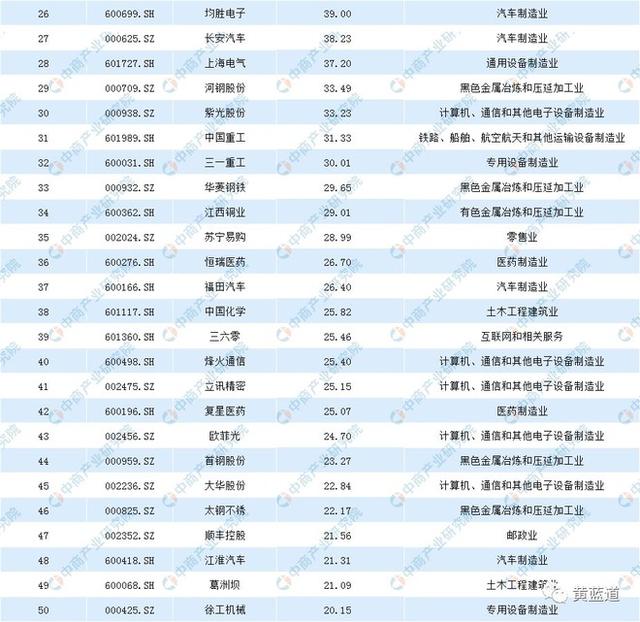

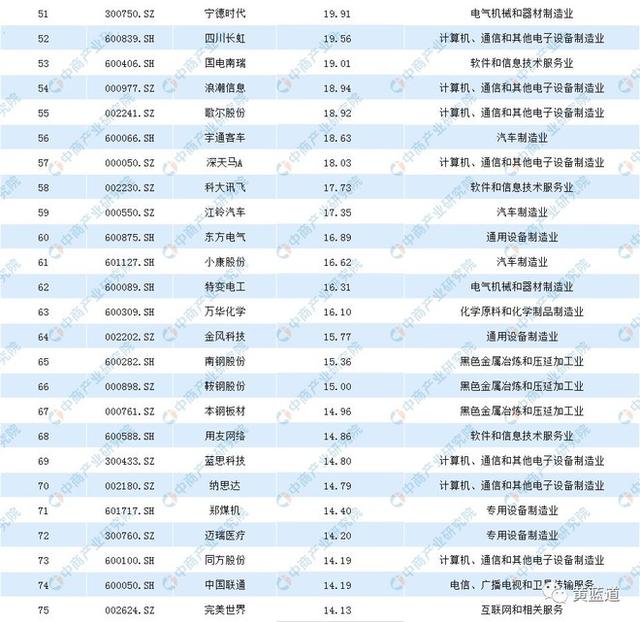

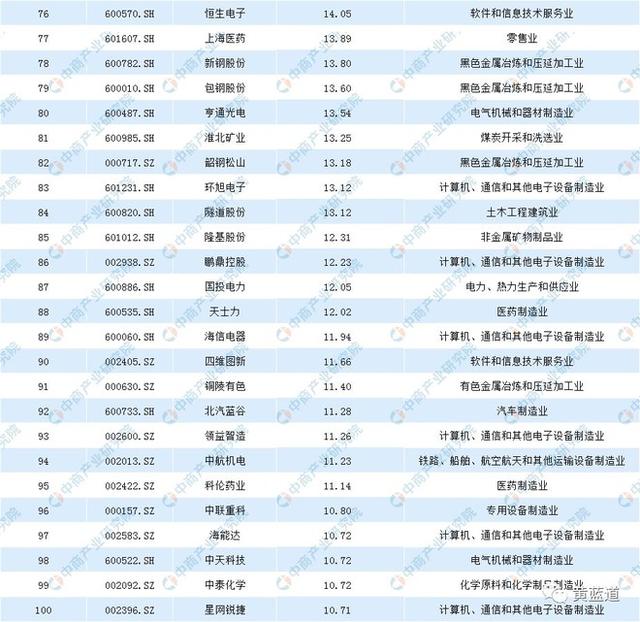

上图为2018年A股上市公司研发费用排行榜单,来自互联网。

一款重磅药品可以让一个小公司爆发增长为一家大公司,研发是核心,销售和渠道是配套。

(点击头像关注;来确幸股票APP,找到做中长线的伙伴儿;选股栏目里,还有超牛逼的中长线选股组合~)

为什么恒瑞估值那么高,股价还在疯狂上涨?很简单:恒瑞医药研发能力在国内属于一流,销售能力又属于一流,渠道能力又是一流。自然最能获得资本的垂青。

集采背景下,医药股的投资逻辑不能只看财务报表是否靓丽了,不能只看过去5年、10年业绩是否稳定出色了,而是要看公司研发投入是否重视?研发布局是否完善?研发投入是否足够?研发产出是否高效?

如果你看清了医药股的投资核心,接下来你对于医药公司的选择就简单多了。

文末再强调一次,医药股的投资核心是研发!研发!研发!重要的事情说三遍。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。