距离两融标的正式扩容已过去半个多月时间,在此期间,沪深两市融资融券余额始终保持稳步增长态势。数据显示,截至9月3日,沪深两市融资融券余额达9344亿元,其中,融资余额为9209亿元,这也是今年5月27日以来,融资余额首次回升至9200亿元上方;融券余额为135亿元。

8月9日,证监会指导沪深交易所修订的《融资融券交易实施细则》正式出台,修订后的新规主要包括三个方面:一是取消了最低维持担保比例不得低于130%的统一限制;二是扩大补充担保物范围,客户可用证券公司认可的其他资产作为补充担保物;三是融资融券标的股票数量由950只扩大至1600只。

从时间轴上看,目前距离8月19日两融标的正式扩容仅过去12个交易日,但两融余额却从8月16日的8939亿元,累计增加405亿元。

“两融余额的快速增长是市场交投活跃的重要表现。”中国国际科促会理事布娜新在接受《证券日报》记者采访时表示,这一方面是受近期市场信心恢复的影响,另一方面,则与《融资融券交易实施细则》的修订及两融标的扩大有关。

布娜新称,新规增加了两融业务的灵活性,其标的扩容也能吸引更多投资者参与市场交易、带来增量资金入市,进而增加A股市场流动性。

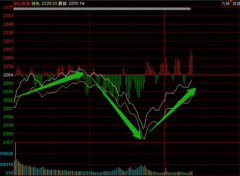

事实上,从8月份两融余额的实际表现来看,其重回增长的时间拐点与新规正式出台的时间节点不谋而合,而8月份两融余额的走势亦呈现出“V”型反转。

具体来看,进入8月份以来,两融余额延续上一个月的回落态势,并于8月9日达到月内最低点8929亿元。此后,随着证监会指导沪深交易所修订的《融资融券交易实施细则》于8月9日正式出台,两融余额也一改前期下滑态势,重回增长态势。

除了两融标的的扩容给了投资者更多选择外,年内MSCI二次扩大A股的纳入因子也于8月27日收盘后正式生效,而类似这种能够给予投资者入场信心的事件在9月份还将再次上演,即富时罗素纳A因子扩容和标普道琼斯指数将一次性纳入A股25%的因子。

华创证券策略组组长周隆刚在接受《证券日报》记者采访时表示,近期A股市场情绪的回暖使得投资者风险偏好提升,这是两融余额增长的直接原因。

周隆刚进一步解释称,当前,上证综指PE(TTM)处于2002年以来23.3%的历史分位数,相对来说仍是估值底部,配置思维与交易思维均存在“底部”信心。从中美经济金融周期看,当前,美国经济处于下行初期,美联储降息周期开启预期升温,而中国则处于库存周期后半程,下半年有望迎来政策二次“加油”,财政政策和货币政策存在进一步宽松可能;再从2019年A股上市公司中报情况来看,ROE整体低位企稳,核心资产盈利率先改善。预计后续A股有望迎来盈利、无风险利率、风险偏好预期三重改善。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。