打开APP 阅读最新报道 打开APP 阅读最新报道 |

昨日,A股再度遭遇重挫,沪深两市开盘走低,随后一路下挫,午后跌幅持续扩大。

截至收盘,沪指跌1.00%,报2759.13点;深成指跌2.02%,报9035.49点;创业板狂泻2.58%,报1565.61点。

其实,自2018年1月底以来,A股就开始阴跌不止,以上证指数为例,从年初的3587.03点下跌至昨日的2759.13点,累计下跌达828点,不到半年时间市场跌幅大于20%。

尽管全球股市也没好到哪里去,但绝对比不上A股的急速下挫。面对极度低迷、指数屡创新低的行情,不少投资者都茫然无措,到底要不要卖出?还是抄底好时机?

投资者都想知道这轮下跌A股的底在哪里?会不会击穿2015年股灾以来的低位2638.3点?为此,小巴采访了几位大头,来听听他们对以上问题的解读和分析。

|

当前最大的挑战是中美贸易战

投资者规避风险最重要

这一轮股灾是内外因素共振的结果。

从外部看,地缘政治博弈和中美贸易战,使得我国发展的外部环境不确定性增强、挑战加剧,这是事实,毋庸讳言。

当前最大挑战,确实是中美贸易战。如若按以牙还牙、以眼还眼的博弈策略,对市场的影响还会持续,对中美两国中长期的经济结构、产业结构以及世界贸易结构和经济格局都会产生巨大影响。

希望贸易战好转,但我们可能也要做最坏打算。

从内部看,结构性去杠杆已经进入关键时期,金融去杠杆的过程也是一个市场出清的过程,去年以来,货币当局和监管层十分坚决,我已多次说过,当然,影响也极其惨烈,这也是事实。

金融去杠杆,势必会导致流动性收缩、利率抬升、金融业态规范收缩、金融案件增多、违约事件频发、金融风险从点到面释放,上市公司股权质押出现闪崩可谓集中表现。实体经济层面,分化加剧,强周期和制造业企业首当其冲,弱周期行业情况略好些,融资难融资贵再次浮出水面。

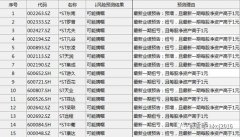

经历最近两年供给侧结构性改革,上游企业好于下游企业,这是所谓中国式砸机器倒牛奶的过程。监管层此时推出独角兽回归、CDR等举措,初心是好的,但时机确实不是好时机。

|

那么,我们该如何应对?从国家层面来说,认清中美两国的诉求和差距,理性客观判断形势,是必要的、必需的。从监管层面来说,稳定市场提升信心处置风险,十分必要。

从投资者层面来说,规避风险肯定是首要的。

外部的客观因素是投资机构和投资者无法改变的,怨天尤人没有必要,也不理性。对自己所持有的无论是基金还是股票,对自己的投资理念,都要有一个检视。

2015年股灾至今三周年,很多人没有汲取教训,不注重提升自己,是应该反思的。人性从来如此,但投资一定是反人性的。

从另外角度说,股灾也给投资机构和投资者提供了机会,就是发现低价资产找到合适时机投资的机会。价格和时机的选择,需要我们进一步观察形势和市场走势本身。目前肯定还不是最好的时机,但未来一年,是有机会的。

|

这是一场持久战

投资者要有耐心,心怀希望

当前一轮股市持续下跌,内因方面,资管新规从长期看是一件好事,是正本清源,是对于金融系统历史上存在乱象的一个清理,但短期内可能是会有阵痛的。

从长期看,打破刚兑肯定是一件好事,实质能形成无风险利率的下降,给居民的资产配置增加权益形成一个更大的趋势。换句话说,长期来看,打破刚兑一定有利于权益类资产增量资金的流入。

当初在2013、2014年时,大家讨论最多的就是打破刚兑、牛市到来。但2014年之后,实际上没有看到刚兑打破,反倒是有一轮放水的周期。股票市场的资产价格经历了一轮大幅的上涨和下跌,如今真正打破刚兑时,投资者要有信心。

|

所以今年上半年全球风险资产的波动性大幅上升,全球流动性的边际收紧导致了利率的上行,这才是核心矛盾。

目前A股的下跌是一场持久战,我不认为指数会有很大的下跌空间,但需要时间来逐步构筑这个底部。因为上面提到的三个因素都是长期性的,恐怕它们带来的影响不是这么快就能解决的。

投资者面对当前的形势,唯有保持耐心,但也要心怀希望。

|

熊市环境下市场负面情绪集中释放压力

2638低点仍可能存在考验风险

不到半年时间,A股市场下跌800余点,可以认为是一轮非理性调整行情。目前资本市场正面临几个重要问题:

金融市场去杠杆的延续,多领域全方位的去杠杆进程;

股权质押集中平仓风险,股市下跌引发资金踩踏风险,平仓风险不可小觑;

外部因素冲击影响,内部管理、IPO高速发行状态,股市投融资功能失衡;

熊市环境下市场负面情绪集中释放压力,熊市放大利空,缩小利好影响,2638低点仍可能存在考验风险,政策环境、资金面环境以及市场环境共振,方有机会形成市场共振。

最近一段时期,国内资本市场罕见出现了股汇双杀的现象,而在股汇双杀的背景下,资本外逃的压力却骤然增强。

在外汇管制的背景下,国内资本外逃的压力反而有所受限,但仍不排除通过一些隐蔽渠道完成资本外逃的目的。

与此同时,鉴于国内房地产市场庞大的蓄水池效应,却从一定程度上减缓了资本逃离速度,锁定了一定规模的资产流动性。

然而,与资本外逃的因素相比,国内股票市场的重融资特征以及接连不断的减持压力,却进一步加剧了存量流动性的分流压力。

|

然而,在实际情况下,IPO的高速发行,往往意味着限售股解禁减持压力也将会随之而至。归根到底,对于目前的A股市场,虽然IPO排队企业数量明显降低,IPO堰塞湖压力骤然下降,但随之而至的,反而是限售股堰塞湖压力的加剧,而只要高速IPO发行节奏不减缓,那么接连不断的限售股解禁减持压力也很难得到根本性的缓解。

不到半年时间,A股市场下跌800余点,这是熊市环境下放大利空,缩小利好的真实写照。或许,对于投资者而言,已经习惯了A股市场的熊市环境,但最具煎熬的,还是熊市中后期的阴跌筑底过程。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。