撰写 | 鲜宝

编辑 | 森淼

“卖水人”的故事在商界经久流传。

十八世纪末期,在美国轰轰烈烈的西进运动(Westward Movement)中,萨克拉门托河里发现了金砂,吸引工人、农民、海员、传教士等形形色色的人趋之若鹜。17岁的小农夫菲尔普·亚默尔(Phillp Armour)另辟蹊径,放弃淘金,改挖水渠净化水质,为淘金者提供充足、干净的饮用水。随着前来淘金的人越来越多,饮用水愈发紧俏,亚默尔在较短时间内就积攒了一笔可观的财富。

后来,商学上将这部分不直接参与淘金,而是为淘金提供服务的人,比如马贩、船夫、酒商、中介等统称为“卖水人”(water seller),认为他们的投资回报率高于淘金者。

在医药行业,也就这样一位著名的“卖水人”,李革掌舵的药明康德以CRO(合同研究组织)形式,为医药产业链上的“淘金者”提供研发服务。

2018年5月,估值超千亿,头顶独角兽光环的药明康德登陆A股,连续15个涨停板,仅用14个交易日就突破了千亿元市值,开挂的姿态让资本市场瞠目;业绩上也是高开高打,归母净利润从2016年的9.75亿元一路飞升到2018年的22.61亿元。

不过,这种高光态势并未维持太久,2019年药明康德已逐渐显露疲态。

/ 01 /

净利润首降

上市后就“变脸”?

了解药明康德,需要先认识CRO。CRO(Contract Research Organization),中文全名叫“合同研究组织”。顾名思义就是通过合同形式为医药企业提供研发服务的学术性或商业性机构,类似医药界的代工厂。

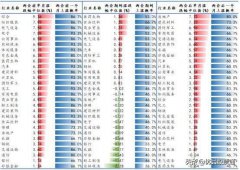

目前国内CRO&CDMO(CMO医药外包)细分领域的大咖玩家有药明康德、康龙化成、泰格医药、凯莱英、博腾股份等A股上市公司,其中又属药明康德实力最强,主要提供化学药研发、临床前研发、新药临床试验和化学药生产等服务,占据全球合成化学领域市场份额的25%。

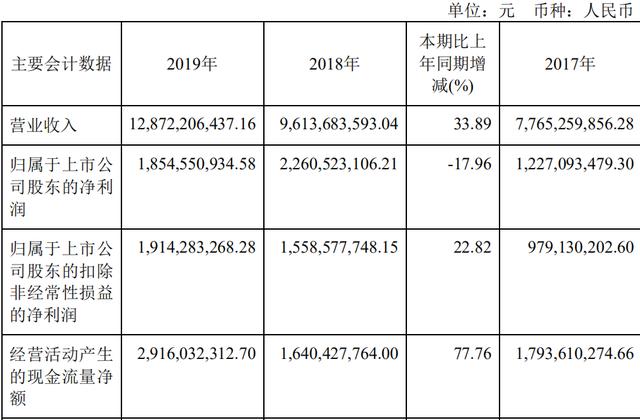

财报显示,2019年药明康德增收不增利,营业收入 128.72 亿,同比增长33.89%;归属于上市公司股东的净利润18.54 亿,同比下降 17.96%。

图片来源:药明康德财报

分季度看,除了第一季度和第三季度归属于上市公司股东的净利润有所增长外,其余二季度和四季度均为负增长,特别是第四季度下降明显,较去年同期大幅减少73.1%。

将时间轴拉长,这是药明康德近五年来该指标首次下滑,也是回归A股后首次下滑。

数据来源:药明康德招股书和财报

在净利润下滑的同时,药明康德的毛利率也呈走低趋势。2017-2019年,药明康德综合毛利率为41.83%、39.45%、38.95%,其中主营业务毛利率分别为41.89%、39.47%、38.99%,报告期内除了美国区实验室服务,其他业务板块毛利率都出现下滑;而同期泰格医药的毛利率为42.94%、43.11%、46.48%,持续上涨。

数据来源:公开市场资料

作为企业经营获利的基础,毛利率彰显着企业盈利能力和议价能力。对药明康德这种只提供研发服务,无法独享创新药后期巨大附加价值的“卖水人”来说,本身毛利率就较直接进行新药研发的药企低了不少,如2019年恒瑞医药的毛利率为87.48%,部分产品毛利率甚至能达到93.96%,如若毛利率长期下滑,则是个需要警惕的信号。

再者,虽然2019年药明康德归属于上市公司股东的扣除非经常性损益的净利润同比增长22.82%达19.14亿元,但增速已较2018年大为逊色,2018年药明康德扣非净利润为15.59亿元,增速接近60%。

回A短短两年,药明康德可以说圈定了资本市场所有荣光,这样的业绩多少有点说不过去。对于公司净利润下降,药明康德在财报中解释称,主要系公司所投资标的公允价值变动损失 1.8亿元,较2018年同期公允价值变动收益 6.16亿元减少 7.96亿元所致,公允价值的变动则主要是其投资的Hua Medicine(华领医药)和Unity Biotechnology等公司上市以后股价波动造成公允价值变动。

背后,则是财大气粗的药明康德为进一步拓展增量市场而进行的诸多选择性收购。

/ 02 /

粗放式“买买买”

商誉“埋雷”

近些年,受资本助推及医药研发投入持续提升的共同驱动,CRO领域绝对称得上是财富的代名词,随之也吸引了大批玩家进入。除了前面说的大咖级选手,昭衍新药、方达控股、维亚生物等不少公司也都在一个规模相对较小的细分领域形成自身独特竞争优势,让药明康德感受到压力。

在这种情况下,相比漫长的研发周期及巨额投入,收购无疑是补齐短板,筑牢“护城河”的一条更加便捷的途径。据不完全统计,药明康德先后拿下了AppTec、津石杰成、美国美新诺、Crelux、辉源生物和美国Pharmapace,从临床前CRO延伸到临床CRO以及全产业链。

遗憾的是,这些粗放式的收购并不能在短时间内给其业绩“锦上添花”,反倒让净利润受损。

资料显示,华领医药主要从事糖尿病治疗用药研发,2016-2019年相继亏损15.07亿元、36.04亿元、2.35亿元、4.25亿元。受到业绩下滑影响,公司股价早已跌破发行价,目前每股在3港元左右,总市值31.6亿港元,相比2018年8月初上市时市值缩水6成。

同样的还有2018年登陆纳斯达克,主要从事抗衰老治疗药物研发的Unity Biotechnology,2019年股价从高点16美元一路下跌,目前每股6美元左右。据其2020年3月11日发布财报显示,截至2019年12月31日止,公司2019年营业亏损为8970万美元。

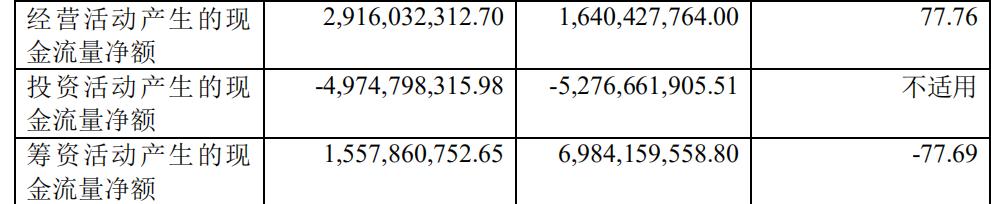

反映在报表上,收购亦让药明康德背负沉重的商誉压力及现金流压力。

2016年-2019年,药明康德商誉从3.26亿元增长至13.62亿元,5年翻了4倍有余。商誉是指企业在同等条件下,能获得高于正常投资报酬率所形成的价值,即未来实现的超额收益的现值。从财务勾稽的角度来看,商誉好比是一颗定时炸弹,如果所收购目标业绩不如预期,商誉减值作为损溢表中的项目,将对净利润造成影响。药明康德近14亿的商誉,犹如悬在头顶的“达摩克里斯之剑”。

而不断增强的投资力度也令公司现金流承压。2019年,药明康德花在投资活动上的现金流净额为流出49.75亿元,经营活动现金流净额为29.16亿元,筹资活动现金流量净额为15.58亿元,经营与融资产生的现金流入难以覆盖投资活动的现金流出。

数据来源:药明康德招股书和财报

这对资本“大拿”李革来说,或许不是一件难搞定的事情。3月25日,药明康德在披露年报的同时,随手向投资者扔出了一份“要钱”的定增预案,拟非公开发行A股股票不超过7500万股,募资不超过65.28亿元,用于在无锡、常州、上海等地的药物生产研发、技术升级项目以及补充流动资金19.5亿元,连带描述了未来一系列美好的前景。

/ 03 /

美籍华人李革的敲钟经

“我更愿意做一个科学家。”说这话时,李革总是带着成功人士特有的自信与坦然。但在资本市场看来,出生于北京的美籍华人李革不仅仅是一位医学博士,“中国医药研发外包产业第一人”,还是一个不折不扣的资本运作“大拿”。

李革于2000年创办药明康德,2008年在纽交所上市,后因估值偏低等缘由在2015年以33亿美元的总价从纽交所私有化退市。之后,长袖善舞的李革一方面引进外部PE,一方面将药明康德“一分为三”,裂变出三家上市公司:2015年4月,旗下控股子公司合全药业(832159)登陆新三板;2017年6月,药明生物(02269)在香港主板上市;2018年5月和12月,药明康德在上交所主板和港交所上市。

一番腾挪,三次敲钟,被冠以医药界“华为”、医药界的“阿里巴巴”的药明康德股价高歌猛进,迅速实现市值最大化,A股李革和赵宁夫妇共同持有公司12.22%的股份,一度以796亿元身家超过孙飘扬成为医药圈首富。

二级市场,看似“狂欢”的上涨,往往是“割韭菜”的前奏。2019年5月,药明康德禁售期满后汹涌的减持大戏正式拉开帷幕。8月13日,药明康德公告称,第一轮减持计划结束,七位股东减持占据股本5.48%股份,累计套现66.26亿元。11月19日,公告第二轮减持计划结束,七位股东合计减持1.76亿股占上市公司股本10.74%,套现上百亿。11月23日,第三轮减持公告发布。频繁大量抛售,彼时外界甚至有药明康德“私有化回归套利”等诸多质疑。

进入2020年,最新的减持计划为3月27日发布,持股5.88%的股东WuXi AppTec (BVI) Inc,计划4月21日-7月19日期间通过竞价交易减持不超1651万股,占公司总股本的1%。财报显示,截至去年末,药明康德股东人数较上市之初减少5万户至4.74万户。

对此,有业内人士认为,大股东减持或许还有基于药明康德业绩进入瓶颈期以及股东回报的考虑。

数据显示,2014年-2019年,药明康德扣非加权平均净资产收益率(股东回报率)分别为10.19%、8.94%、26.27%、16.93%、16.53%,10.91%,在经历了2016年的高峰值后,随后逐年回落,2019年这一指标已经回到2014年全年差不多的水平。

股东回报,简单来讲就是钱生钱的能力。对企业来说,股东回报率越高,青睐他的资金越多;对投资者来说,就是所投资的钱能够赢回来的钱更多。药明康德日渐走低的股东回报率,值得思忖。

免责声明:文章内容仅供参考,不构成投资建议。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。