“巴菲特积累财富的方式不是随波逐流,而是引领潮流。”

熟悉股神的一位评论家这样写道。

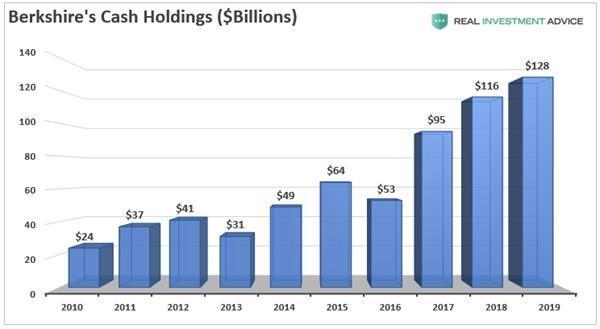

众所周知,巴菲特的伯克希尔哈撒韦公司第四季度现金储备就达到1280亿美元,坐拥巨资却一直不挥棒也成了市场热议的焦点。

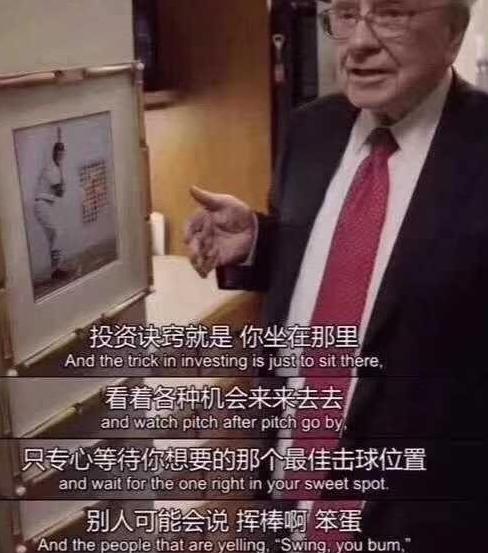

有点评称,巴菲特完全清楚他已经放弃的收益,但他仍在继续他的道路。巴菲特不傻!

的确,一切的耐心等待似乎非常值得。因为如今较年初以来,道指下跌16%,标普500暴跌15%,估值较年初合适了许多。

还不出手?

不过,尚无迹象显示股神出手了。

正如巴菲特在股东信中写道的,伯克希尔哈撒韦公司一直没有找到大象级别的收购对象。

他说:“我们不断寻求收购符合三个标准的新企业。首先,它们的净有形资本必须取得良好回报。其次,它们必须由能干而诚实的管理者管理。最后,它们必须以合理的价格买到。”

数据显示,股神完成的最近一笔大规模收购交易发生在三年多前,当时以约327亿美元的价格收购了航空航天制造商精密机件(Precision Castparts Corp.)。

在其看来,不少股票股价仍并不值得挥棒出手。

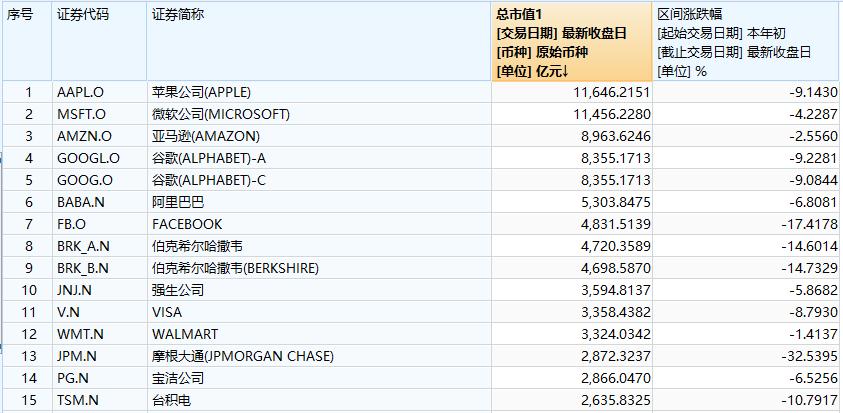

统计显示,年初以来,美股前十五大市值股中,摩根大通跌幅最大,达到32%;跌幅较大的还有FACEBOOK,伯克希尔哈撒韦以及台积电;相较来看,沃尔玛、微软、阿里巴巴等巨头跌幅均较小。

看起来,股神仍在等待更好的出手机会。

徒手接飞刀还是成功抄底?

对于美股下跌,巴菲特在前期就亮明观点。

他表示,自己一直是股票的净买家,下跌对他来说是件好事。

不过,对于疫情的冲击,巴菲特坦言,有很大比例公司会受到负面影响。但他同时补充称,这些公司也受到了其他许多因素的影响,并表示真正的问题在于,这些公司未来5到10年的前景是怎样的。

股神眼中,未来叠加全球的负面影响,这些公司表现或许并不会像半年前那么强劲,但他仍坚持长期观点。

有投资者反驳,巴菲特并不像他表现出来的那样乐观。因为根据巴菲特最看重的指标(股市总市值与国内生产总值的比率),未来十年当中,美股回报低迷的风险已经非常巨大了。

的确,不少美国大行中,基本也弥漫着偏空的看法。

高盛、花旗明确表示下跌刚刚开始。

有躲过欧债危机的大佬点评称,如今之所以变得一团糟,是因为我们已经失去了所有的锚点。“上周末,由于欧佩克未能达成减产协议,我们失去了市场之锚。” 这位大佬还补充,人们正在失去其他的“锚点”。一是全球疫情的不可知性,让市场失去评估经济基本面走势的锚点;二是美联储的独立性和能力的存疑,让人们失去了对后续政策定位的锚点。

与其持同样观点的是橡树资本创始人霍华德·马克思(Howard Marks),这位穿越牛熊的投资大佬对近期同样表达了困惑,他认为当前美股变化正处于无人知晓的2.0阶段,而上一次霍华德用了同样的标题形容了2008年的金融危机。

上一次出手是危机期间

在下跌中继中,每一次抄底都可能是带血的筹码。

可以看出,这次或许并没有到了股神需要“挥棒”出手的节骨眼。

回顾2008年的金融危机,那个时候金融海啸卷起,股神大手笔落下,彼时他以236亿美元吃下铁路公司Burlington Northern SantaFe Corp.。不过,他也拒绝了不少投资机会,比如受伤惨重的房地美(Freddie Mac)、Wachovia银行与摩根士丹利(Morgan Stanley)。

事后追忆那次危机,巴菲特表示,自己还是出手太早了。因为如果能再多熬几个月美股触底,势必可大赚一票(made a killing)。

不过,巴老虽然感慨没将危机所带来的获利机会最大化,但最后收益仍然过得去(it worked out OK)”。

穿越过几十年股市的腥风血雨,如今的熔断对于巴老或许并不颇具吸引力,毕竟他还在等更大的机会。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。