质押稳,股市稳。

不论周五从国家副总理刘鹤到一行两行的重要讲话,抑或是周日的金融委专题会议,还是两大交易所和中国基金业协会的实施办法出台,过去72小时里的每一个高层谈话与行动,都聚焦同一内容:股票质押!

毫无疑问地,股票质押已成稳定A股的重要着力点,也是分析后续走势的最重要观察窗口之一。

在这样的市场转折节点,有必要对当前质押风险进行再次全面扫描!市场质押规模有多大?多少大股东仍在100%质押?谁能做到至今0质押?公司股东自救行动如何展开?质押股在哪些券商手中?是该继续悲观、还是看到危中有机?

没等A股开盘,国泰君安证券昨晚已率先喊出,股票质押风险化解将对券商股形成利好,“有利于缓解市场对于股权质押业务的过度担忧,也有利于此前被股权质押风险压制估值的券商板块的估值修复。”

直接来看六大核心数据:

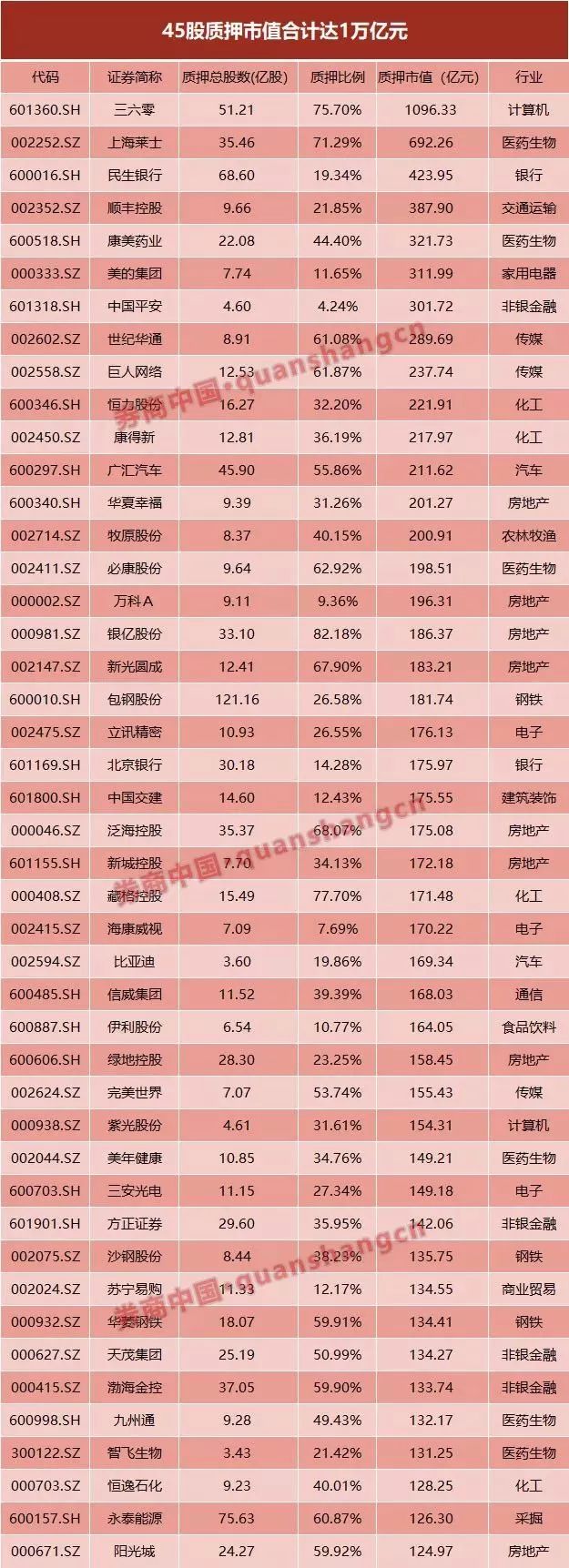

核心数据一:截至10月19日,质押估算市值达到4.44万亿元,但分布高度不均,其中仅45股就合计质押约1万亿市值。

核心数据二:质押股数近期仍在上升。截至10月19日,两市共质押6372.51亿股, 占总股本的9.94%,二者均位于历史高位。

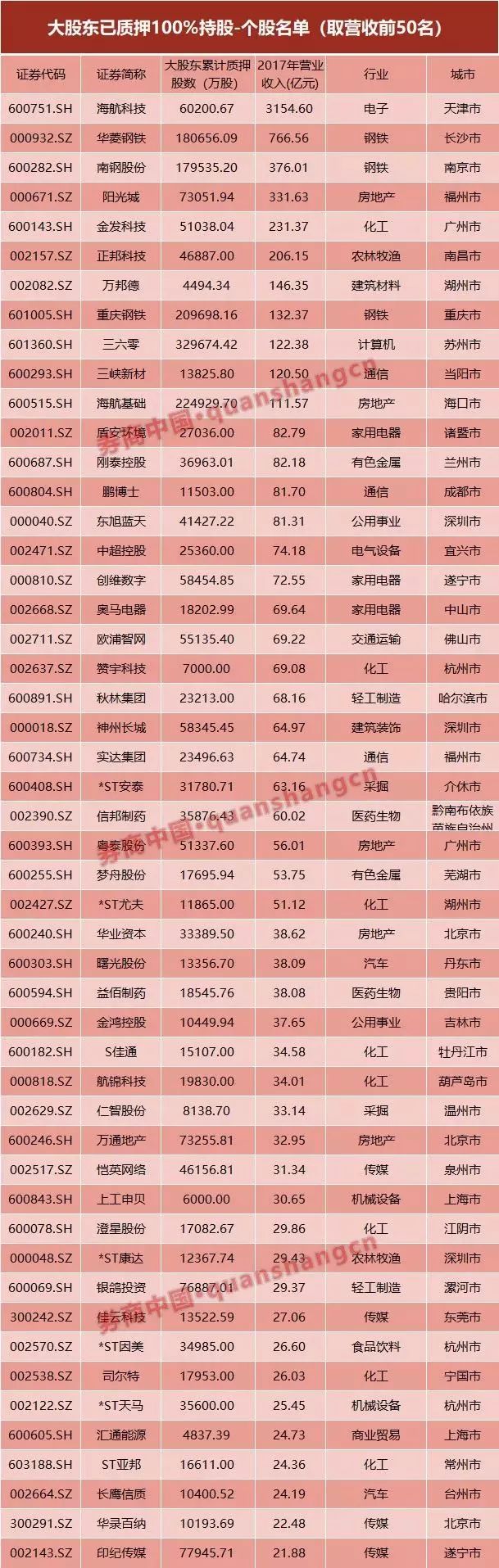

核心数据三:哪些大股东高比例质押?1197大股东质押超50%持股,853大股东质押超70%持股,484大股东质押90%以上持股,140股大股东质押100%持股。

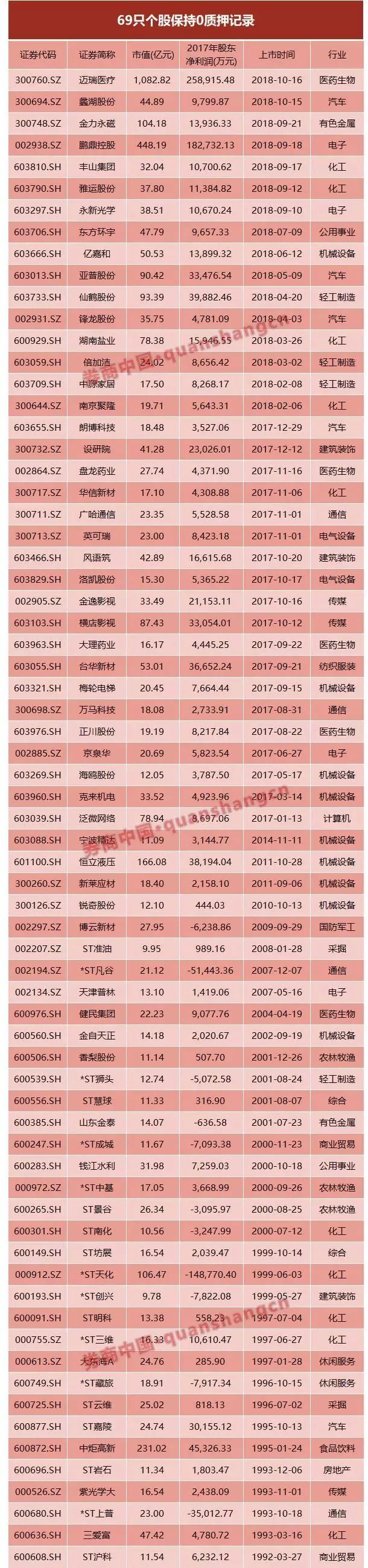

核心数据四:“无股不押”延续,两市仅69股未涉及股票质押,148股质押比例超50%。

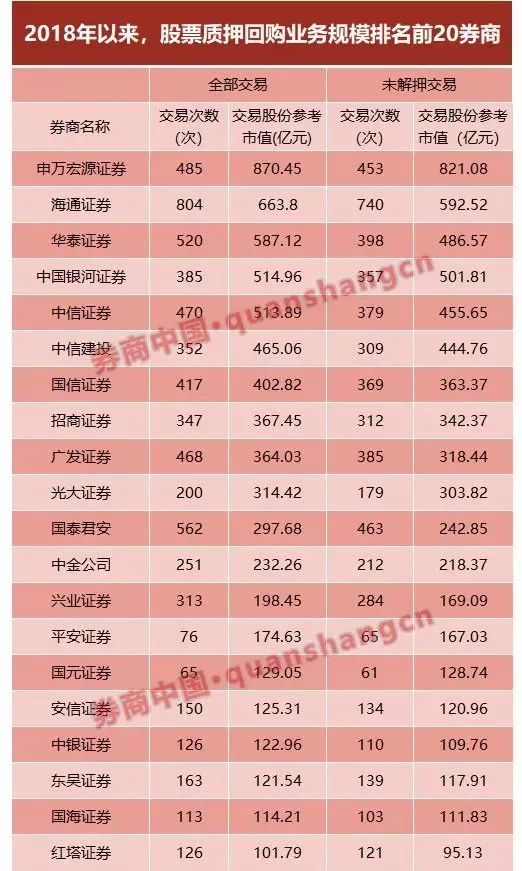

核心数据五:质押股在哪家券商手中?9券商占据五成市场份额,申万宏源(000166,股吧)、海通证券(600837,股吧)位居前列。

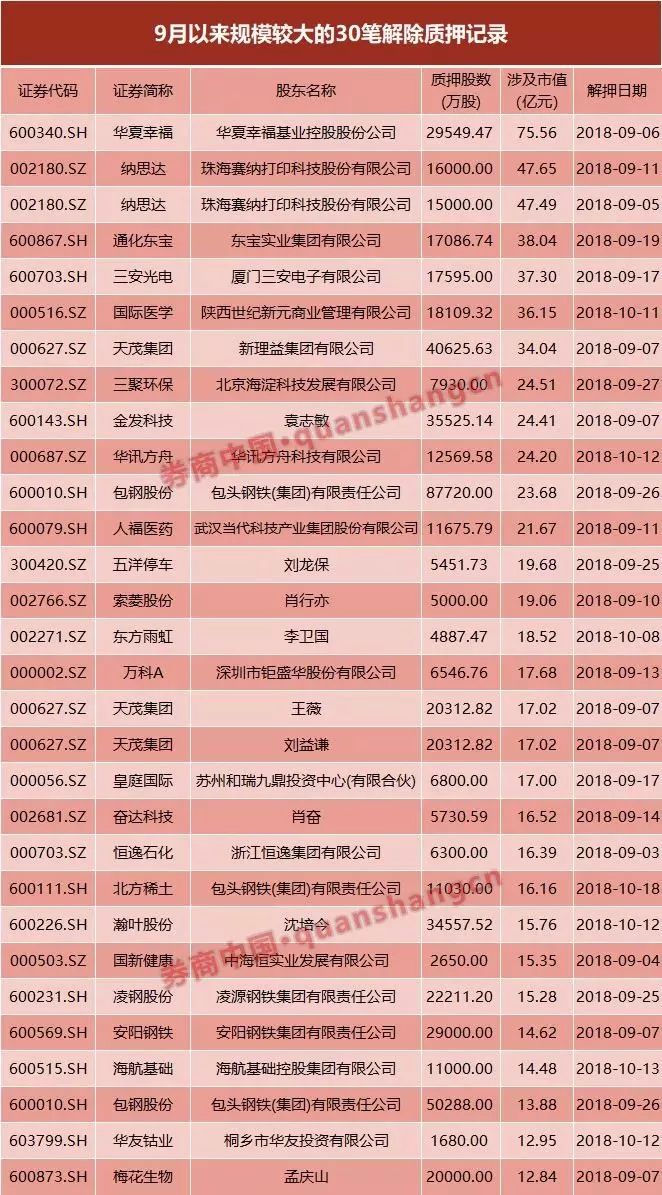

核心数据六:部分股东积极解押。9月以来,530股发布解除质押公告,合计225.88亿股解除质押,估算市值2790.52亿元,其中34.53%起解质押属于提前购回,但整体质押股数仍在上升。

全场质押4.44万亿市值,但这45股已占1万亿

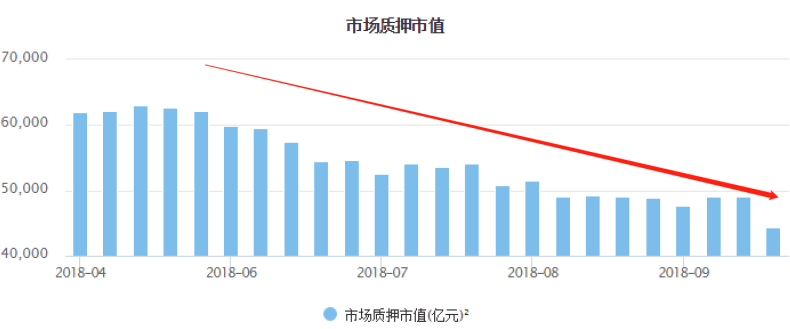

股票质押市值有多大?答:数以万亿元计。尤其是2018年期间,更曾达到高峰纪录的6万亿元。

不过,伴随着市场的快速下跌,质押市值也经历了快速回落,先是6月份跌破6万亿元大关,后又在8月跌破5万亿市值。截至目前,A股质押市值已大幅回落,但仍高达4.4万亿元。

打开APP 阅读最新报道

打开APP 阅读最新报道与质押市值骤然下降不同,年内的质押股数并没有出现明显下滑。截至10月19日,两市共质押6372.51亿股, 占总股本的9.94%,二者均位于历史高位。二者相比较,说明年内质押市值的下落,主要是受到股价下滑影响。

此外,较少投资者关注的是,尽管股票质押规模虽然庞大,但分布却高度不均。较为明显的是,仅45只个股就提供了约1万亿元质押市值,这意味着,占比仅1.2%的个股产生了约全市场22%的质押市值。

据券商中国记者统计,参照中登数据,以最新股价估算,按照质押市值排序,前554股合计质押市值3万亿元,前195股合计质押市值约2万亿元,前45股合计质押了约1万亿元,前14股合计质押约5000亿元。

三六零的质押市值规模位居第一,这主要是由于其本身的公司市值较大,同时股东进行大比例质押。截至目前,三六零共办理90笔股票质押,合计质押51.21亿股,占公司总股本的75.7%,涉及市值达到1096.33亿元。

紧跟在三六零之后,上海莱士(002252,股吧)共质押164笔,合计质押35.46亿股,占公司总股本的71.29%,涉及质押市值692.26亿元。

除此之外,质押市值较高的还包括民生银行(600016,股吧)、顺丰控股和康美药业(600518,股吧),涉及质押市值分别达到423.95亿元、387.9亿元和321.73亿元,质押股数占总股本的比例分别为19.34%、21.85%、和44.4%。

个股质押风险的观察角度大致有二,一是观察全体股份质押比例是否过高,二是观察大股东是否质押过多持股,后者的麻烦之处在于,一旦大股东面临股价快速下挫,可能面临“无券可补”的窘境,只能挪用其他资金进行补充,极端情况下或将被迫出让股份或遭遇平仓。

股票质押之所以成为一种潜风险,很大程度上是由于一些大股东的过高比例质押。

据券商中国记者统计,截至目前,参照WIND统计口径,A股有1197股的大股东质押超50%持股,853大股东质押超70%持股,484大股东质押90%以上持股,140股大股东质押100%持股。(注:统计中保留两位小数)

就行业分布来看,房地产板块产生了较多的大股东100%质押个股,有16家地产上市公司的第一大股东质押了所有持股,其中营收规模较大的包括阳光城(000671,股吧)、海航基础和粤泰股份。

以阳光城为例。阳光城第一大股东为嘉闻投资,公开信息显示,该股东于2016年1月11日办理股票质押手续,质押股数73051.94万股,质权人为鑫沅资产管理有限公司。参照今年半年报信息,嘉闻投资持有阳光城73051.94万股,占股份总数的18.04%,全部持股处于质押状态。

不仅大股东大比例质押,阳光城近六成的股份也已处于质押状态。根据中登口径,截至10月19日数据,阳光城累计质押24.27亿股,占公司总股本的59.92%,估算涉及市值124.98亿元。

此外,大股东100%质押较多的行业还包括机械设备和化工行业,分别产生了13股和12股,其中较具有代表性的如上工申贝(600843,股吧)和金发科技(600143,股吧),2017年营收分别达到30.65亿元和231.37亿元,公司第一大股东分别是浦科飞人和袁志敏。

其中,金发科技在10月13日公告称,公司控股股东袁志敏将股份质押给中国工商银行股份有限公司广州第三支行,质押股数占其持股总数的100%、占公司总股本的18.79%,本次股份质押的目的系个人融资需求。

就营收规模来看,上述大股东100%质押的140家公司中,规模最大的3家分别是海航科技、华菱钢铁(000932,股吧)和南钢股份(600282,股吧),2017年营收分别达到3154.60亿元、766.56亿元和376.01亿元。

“无股不押”背后:69股至今0质押

A股股票质押从2010年后开始爆发增长,特别是借助2015年杠杆牛市的东风,新增的股票质押涉及市值当年一举突破4万亿元,此后继续增长,逐渐在2017年形成了几乎无股不质押的局面,并延续至今。

不过,所谓“无股不押”,指的是A股市场绝大部分股票都涉及了股票质押,但并非指所有个股都存在质押风险。如上文所言,少数个股质押比例超高,但大部分个股的质押股数其实非常少,难以对上市公司的正常经营造成负面影响。

参照中登数据,截至10月19日,两市共有3485只个股涉及股票质押,占A股全体3554只个股的98.06%,换言之,两市仅69只个股完全没有涉及股票质押。

就涉及质押个股来看,大量个股的质押股数都不足1000万股,对上市公司的影响较小,整体的分布区间大致如下:

1167股质押股数不足1000万股;

835股质押股数不足100万股;

483股质押股数不足10万股;

362股质押股数不足5万股;

152股质押股数不足1万股;

这意味着,是否涉及质押并非公司价值的绝对评判标准。例如,A股知名的价值股贵州茅台(600519,股吧)也涉及股票质押,截至10月19日共办理质押159笔,但质押规模相对较小,合计质押45.91万股,占总股本的比例仅为0.04%,估算涉及市值3.37亿元。

同时,深市的格力电器(000651,股吧)也有小比例的质押股份,共计质押490笔,合计质押4831.12万股,占比总股本的比例为0.8%,涉及市值18.59亿元。

那么,怎么样的股票才会至今未出现质押股份呢?大体来看,至今未经质押的69只股票集中体现了三类特征:

1、次新股:大多是在2017与2018年上市,如今年10月份上市的迈瑞医疗和蠡湖股份。据统计,在上述69只个股中,2017年后上市的个股达到35只,占比50.72%。

2、小市值:有63只个股的市值不足百亿元、占比91.3%;有56股市值不足50亿元、占比81.16%。

3、ST股:19股为ST或*ST标记股、占比27.53%,有10股为2017年亏损个股。这类个股保持0质押,也可能是未通过金融机构审核。

就这些特征而言,保持0质押未必就是优秀企业的特征,具体仍需投资者结合其他情况加以判断。

质押股份在谁手里?9券商占据50%市场份额

自从2015年以来,股票质押风险时不时发作,在拖累上市公司股价表现的同时,也对券商股估值形成压制,毕竟,乐视网(300104,股吧)案例“殷鉴不远”,股票质押一旦违约,会对券商业绩造成实质性损伤。

就2018年以来的股票质押回购业务来看,券商行业年内共发生交易次数9543次,交易股份参考市值8982.25亿元,其中前9家券商合计完成交易4749.58亿元,占比达到53%左右。

就交易规模来看,申万宏源证券、海通证券和华泰证券(601688,股吧)占据了行业前三名,年内交易股份参考市值分别达到870.45亿元、663.8亿元和587.12亿元。

就交易次数来看,海通证券、国泰君安和华泰证券位居行业前三,年内交易次数分别达到804次、562次和520次。

不过,随着股票质押拆雷行动有序推进,市场各方对股票质押态度开始趋于积极,一直压着券商股估值的不利因素也开始有望消减。

国泰君安非银刘欣琦团队昨日(10月21日)就发布研报称,股权质押风险有望缓解,建议增持券商板块龙头。

刘欣琦团队称,近期观察到包括深圳在内的多地均针对股权质押的风险推出相应的解决方案;特别是在包括刘鹤副总理在内的金融口监管及主管高层针对相关风险喊话,“使得我们对政府后续进一步在股权质押风险的化解方面推出更多的‘解决方案’抱有信心。”

该研报表示,“这将有利于缓解市场对于股权质押业务的过度担忧,也有利于此前被股权质押风险压制估值的券商板块的估值修复。”

据其测算,即使以非常悲观的假设作为基础(假设出现爆仓的限售股全损、流通股损失融资规模的50%),包括海通在内的龙头券商已属于超跌状态。其中,对于海通证券而言,股权质押悲观假设下对净资产的影响也不超过10%。

刘欣琦团队建议增持券商龙头,尤其是估值因为股权质押风险超跌的个股,推荐海通证券、中信证券(600030,股吧)和华泰证券。

股东在行动:9月来530股宣布解质押

除了监管发力外,一些公司股东也意识到风险状况,正在积极解除质押,其中一部分甚至是提前解除质押。

据券商中国记者统计,在2015年以来的公开质押记录中,有1471笔质押在2018年9月后办理了解除质押,共涉及530家上市公司,其中有508起质押属于提前购回,占比达到34.53%。

就规模来看,9月后合计对225.88亿股解除质押,估算涉及市值2790.52亿元。不过,由于部分解质押属于“借新还旧”操作,同时受到新质押业务影响,全市场的质押股数近期仍在上升。

就解质押规模来看,有50次解除质押规模较大、涉及市值超10亿元,其中有7次解除质押涉及市值超30亿元,华夏幸福(600340,股吧)和纳思达的3起解除质押涉及市值均超40亿元。

9月8日,华夏幸福公告称,控股股东华夏控股为完成股份转让,对质押给平安资产管理的2.95亿股进行解除质押(占总股本的10%),这也成为9月后的最大一笔解除质押,估算涉及市值达到75.56亿元。

此外,华夏控股又在9月29日和10月19日两次宣布解除质押,分别将质押给渤海国际信托的1.12%股权、质押给华泰证券资产管理的0.9%股权进行解除质押。在这两次解除质押完成后,华夏控股的累积质押股份数占持股比例下降至73.45%,也即占公司总股本的30.33%

与之类似,纳思达控股股东赛纳科技在9月份宣布,对多笔质押进行解除,其中包括质押给华泰联合证券的1.5亿股、对质押给东方花旗证券1.6亿股。这两笔质押分别占控股股东持股的24.23%和22.71%,估算市值达到47.49亿元和47.65亿元。

在完成9月份的解除质押后,赛纳科技的质押持股占比骤降,截至9月11日,赛纳科技的质押股仅占持股的19.80%,也即占公司总股本的12.29%。

同样在9月以后,曾发布较大规模解除质押记录的还包括通化东宝(600867,股吧)、三安光电(600703,股吧)和国际医学(000516,股吧)。

如今我们很难想象,股票质押也曾是一种利好,甚至曾短暂出现相关概念股。

从2015年开始,券商中国持续关注股票质押风险,最早对股票质押进行风险测算、最早提出“无股不押”这一提法,但我们不时发现,作为股东的负债属性,股票质押并未并广泛理解为风险因素,反而时不时被逆向思考地解读为“危中有机”。

2016年期间,一家大型机构的股票质押业务负责人告诉记者,一些熟悉的投资者专门做质押概念股,短期来看收益还挺不错。这种做法的逻辑起点是,“想要做质押的大股东一定是要搞点事情,后续很可能会有利好,股东也更关心股价表现,”

我们尝试理解,为什么股票质押风险迟迟没有被投资者认识,甚至变成了一种利好。

一个典型的原因是审核责任的轻易让渡。由于个人投资者普遍缺乏企业分析能力,他们容易成为机构的跟随者、而非质疑者,常常过于轻易地让机构代替自己做出判断,哪怕这种判断缺乏扎实的逻辑基础。

有投资者认为,由于经受了券商的风控审核,大比例质押的公司反而比较安全,“至少大股东敢于质押,券商敢于接质押” “肯定比不能质押的强”。在这个过程中,机构与大股东的行动给予了个人投资者坚守的信心。

但事实上,到了2017年7月时,两市涉及质押个股已经达到3253只(场内场外合计),占比达到98.58%,所谓的“不能质押的股票”已经不多,A股开始呈现“无股不押”状态。

但他们忘记了,机构的判断也可能是错的。

2018年,东方证券、方正证券(601901,股吧)和西部证券(002673,股吧)都卷入了乐视网股票质押违约纠纷,其中,西部证券被迫计提4.394亿元资产减值准备金、超过去年净利润的30%,整体涉及金额高达10亿元,股票质押第一次公开地把金融机构也坑了。

另外一种投资心态,则是投资者在简单赌大股东积极自救。

2016年2月期间,A股市场短暂出现了“平仓概念股”,即对于已经出现质押风险,但质押风险可能可以解除的股票,二级市场资金出现了追捧行动,所谓的“利空出尽成利好”。

例如,据券商中国记者过往统计,海虹控股(000503,股吧)、锡业股份(000960,股吧)和齐心集团(002301,股吧)3只个股在解除风险后,复牌当日涨幅分别为10.01%、10.02%和2.17%,复牌以后短期涨幅达到11.27%、13.04%和19.06%。

不过,显而易见的是,一些所谓的“平仓概念股”不久后又迅速陨落,多只个股出现腰斩,股票质押风险至今未明显解除。说到底,押注平仓概念最多只能算是一种事件驱动策略,与企业的基本面价值分析仍相去甚远,投资者还需谨慎再谨慎。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。