今天的内容比较干,但如果你想少亏一些钱,建议你耐心的看完,并动手算一下你的持股。把股票投资最基础的市盈率常识学会来。

促使我写这篇文章的起因是:有个小伙伴问我,科大讯飞(002230)在股票软件里看到的静态市盈率是90,动态市盈率是-141,为什么差别会这么大?

我想可能还有不少小伙伴对市盈率这个基础常识不熟悉。所以,今天特意发出来,供大家参考学习。

市盈率的意思是股价的市值和公司的盈利的比例,代表了你以当前价格买入,收回成本的时间。

市盈率的计算公式如下:

市盈率=股票价格/每股盈利= (股票价格*总股本) / (每股盈利*总股本)

=总市值/净利润

股票价格和总市值是每个交易日实时变化的,但随便你看哪个券商软件都是统一的,通常来说不存在差别。(如果有H股、 B股,由于汇率的原因、增发导致总股本增加,可能会有所差异。)

那为什么各家券商行情软件显示的市盈率都显示会不一样?

这是因为,市盈率有三种,英文简写是PE,分别为静态市盈率、动态市盈率、滚动市盈率(PE-TTM)。

三种市盈率的区别如下:

静态市盈率:

静态市盈率=当前股价/上一年度每股收益

=当前市值/上一年度归属于上市公司股东的净利润;

例如科大讯飞4月22日出了2019年的年报,那么当前科大讯飞的静态市盈率就是用当前市值/归属于上市公司股东的净利润=741.8/8.19=91.5。

动态市盈率:

动态市盈率=当前股价/动态预测的本年度每股收益

=当前市值/动态预测的本年度归属于上市公司股东的净利润;

成长股主要用的是动态市盈率,E其实就是英语“预期”的“Expect"的首个字母。因为静态市盈率代表的是过去,而我们投资投的是预期,所以用动态市盈率更合适。

而动态市盈率,是怎么得来呢?

Wind软件是根据多家券商对科大讯飞今年的业绩预测求平均值得来的。因为中国国内的大部分券商分析师都有用Wind,而且会将其研究的公司研报发到了Wind系统中,Wind系统将所有分析师对某个个股的券商的预期增长业绩处理后,得出增长的平均看法,这就是动态市盈率的由来。

上图是wind的数据,科大讯飞的动态PE是66倍。因为目前wind数据库26家券商一致预期。2020年每股收益是0.51元,33.74/0.51=66倍。

券商软件的动态市盈率显示不一致,是因为它没有用其他券商业绩预测的数据,就直接简单粗暴的根据公司一季报的净利润*4作为全年净利润来计算动态市盈率。中报出炉就会用中报业绩*2作为全年净利润来计算动态市盈率。

科大讯飞今年一季报净利润是-1.31亿,用市值741. 8/(-1.31*4)=-141倍。

所以券商软件的动态PE很多都是错误的,不能直接套用。

滚动市盈率(TTM):

滚动市盈率(TTM)=当前股价/最近4个季度基本每个收益之和

=当前市值/最近4个季度归属于上市公司股东的净利润;

TTM英文本意是Trailing Twelve Months,也就是过去12个月,非常好理解,比如科大讯飞已经发布了2020年一季报的季报,那么过去12个月的净利润=2020一季度净利润+ (2019全年净利润–2019一季度净利润)。

总结:

1、静态市盈率的主要问题在于:净利润以上一期年报为数据,跟TTM市盈率和动态市盈率比具有明显滞后性,同时无法反应企业增发、配股、分红等一系列变化带来的财务上的变化。

2、动态市盈率的主要问题在于:各个企业每个季度的周期性完全不一样,有的主要在,上半年,有的主要在下半年。而类似承德露露这种70%左右都集中在一季度,券商的那种动态市盈率算出来就明显不靠谱。Wind的动态市盈率相对好一些,但由于收费昂贵,普通投资者是看不到的。

3、滚动市盈率(TTM)的主要问题在于:对于业绩变化比较剧烈的企业,PE-TTM也表现出很大的滞后性。比如2018年很大部分企业因为计提商誉减值导致亏损,那么2019年的PE-TTM就是个负值,而可以预见的是2019年年报净利润会转正,PE-TTM为负就显得不太客观了。

可见三种不同的市盈率都各有优缺点,我们需要结合公司的具体情况来估算市盈率。

补充一点,由于A股上市公司年报里会披露扣除非经常损益的净利润,所以市盈率还有扣非和不扣非的区别。

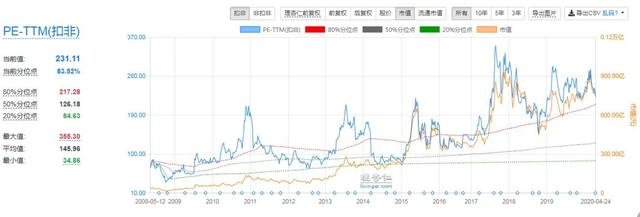

理杏仁网站显示科大讯飞扣非PE-TTM是231倍,不扣非的PE-TTM是126倍,这说明科大讯飞的非经常损益金额较大,公司的PE估值可信度不高。

通过上面的内容,大家应该知道市盈率是怎么回事了。

最后我再来说一下市盈率的适用范围:

首先,我们谈市盈率的前提是在上市公司有盈利的情况之下才有意义。若是企业没有盈利,用市盈率估值那就是错误的。这就需要思考其它的方法。

企业发展其实有不同阶段,有创业期,成长期,繁荣期,衰退期。

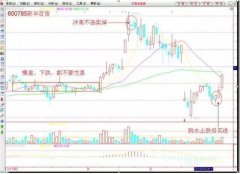

一般而言,创业期与成长期,企业快速发展,在这个时候也是容易给予高估值的时候。因为企业营业收入从无到有,基数低,增速相对就快,我们看茅台刚上市的时候有40倍左右的PE估值,2007年牛市顶峰炒到70多倍PE。但现在的茅台显然不太可能再炒到70多倍市盈率了。

企业的发展成熟阶段,一般慢慢发展也成了行业的龙头企业了。盈利稳定的情况下,市盈率可能会回落到20倍左右,甚至更低。比如,市场给格力,美的就一直是10-1 5倍的市盈率。

利用市盈率估值,其实还有一个坑,很多初学者不懂。最典型的就是周期股估值不适合简单套用市盈率估值。

例如猪肉股,由于猪肉价格大涨,当前市盈率很便宜,但猪肉价格不可能一直这么贵的,现在看起来很便宜的市盈率,你买进去有可能就是高位被套牢。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。