作者:中信债券明明

来源:明晰笔谈

正文

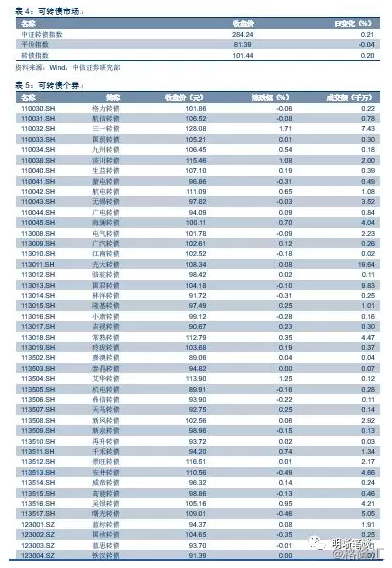

北京时间9月27日2:00,美联储宣布上修联邦基金利率在2%-2.25%目标区间内,这是美联储年内第三次加息,也是2015年12月本轮加息周期开启以来第8次上调利率。加息点阵图显示, 2018年预计加息4次。此前,据CME“美联储观察”显示美联储今年9月加息25BP至2%-2.25%区间的概率为91.2%,9月不加息的概率为8.8%,12月再加息25BP的概率为66.4%。议息会议有何亮点?美国后续加息节奏如何?鲍威尔在新闻发布会上讲了什么?美国加息对国内的影响如何?对此,我们点评如下:

美联储议息会议结果

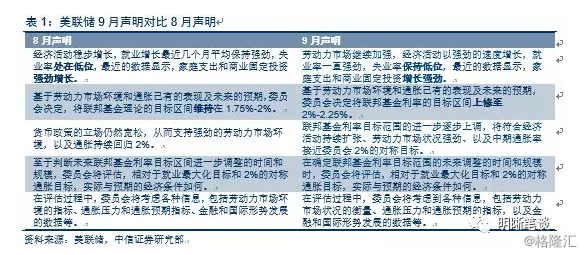

9月加息符合市场预期。美联储声明称“劳动力市场继续加强,经济活动以强劲的速度增长”,就业率一直强劲,而失业率一直保持低位,家庭支出和商业固定投资增长强劲。基于12个月以来的数据,除了食品和能源以外的项目整体通胀率和通货膨胀率都保持在2%附近。总体来看,长期通胀预期指标没有多少变化,预计中期通胀率接近委员会2%的目标。经济前景的风险似乎“大致均衡”。基于劳动力市场环境和通胀已有的表现及未来的预期,本次美联储会议,FOMC委员一致投票决定提高超额准备金率(IOER)为2.20%,同时,上修联邦基金利率至2%-2.25%目标区间内,并将基本信贷利率上调0.25个百分点至2.75%,2018年9月27日生效。值得一提的是,FOMC删除了“货币政策的立场仍然宽松,从而支持强劲的劳动力市场环境,以及通胀持续回归2%”的措辞。

会议内容:三个要点

1.加息的顶点:美联储对当前经济表述基本不变,但删除货币政策立场宽松表述

对比8月会议声明内容,FOMC删除了“货币政策的立场仍然宽松,从而支持强劲的劳动力市场环境,以及通胀持续回归2%”的措辞。市场此前对本次FOMC删除该表述有一定预期,但是美联储在会议声明中正式删除该内容仍然传递出美联储加息接近尾声的信号。早在今年3月份的FOMC会议上,FOMC成员们正在考虑在未来的声明中调整货币政策——从“宽松”改为“中性或收紧”。自金融危机以来,美联储货币政策取向一直为宽松。

美联储表示,近几个月来,就业率一直强劲,而失业率一直保持低位。同时,美联储对经济活动增长速率、就业增长、家庭支出和商业固定投资的形容词统一为“强劲”,肯定了美国劳动力市场持续强化。此次,美联储声明与8月表述大致相同,与此前所体现出来对经济的肯定态度保持一致。对此,美联储重申经济状态以示证明:劳动力市场继续加强,经济活动以强劲的速度增长。家庭支出和商业固定投资增长强劲。基于12个月以来的数据,除了食品和能源以外的项目整体通胀率和通货膨胀率都保持在2%附近。长期通胀预期指标总体上没有多少变化。因而美联储认为经济前景面临的风险大体均衡。最后落脚货币政策,委员会预计,联邦基金利率目标范围的进一步逐步上调,将符合经济活动持续扩张、劳动力市场状况强劲、以及中期通胀率接近委员会2%的对称目标。在确定联邦基金利率目标范围的未来调整的时间和规模时,委员会将评估与其最大就业目标和对称的2%通胀目标相关的已实现和预期的经济状况。该评估将把就业市场环境、通胀压力指标、通胀预期、金融数据和国际形势变化等纳入考量范围内。

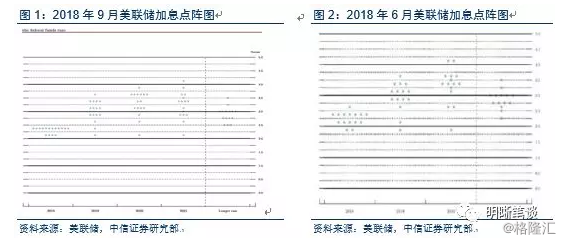

从美联储的点阵图来看,美联储认为今年仍有一次加息,其实市场在本次FOMC前已经基本price in了年内还有一次加息的情况,因此即便这次会议上支持今年加息四次的官员人数从6月时的8人增加至12人,这一点的市场冲击非常有限。

2019年离散的点阵图显示仍有较大分歧,新任美联储副主席或较为鹰派。美联储维持2018年加息四次(重申12月加息预期)、2019年加息三次、2020年加息一次的预期不变,首次公布的2021年点阵图表明2020年之后不会加息,点阵图反映的加息顶点在2020年,虽然2020年与2021年的点阵图离散程度差异较大。更长周期的联邦基金利率中位数(即中性利率)变为3.000%,6月时料为2.875%,上调了12.5个基点。另外,本次会议是8月刚通过国会任命听证的美联储“二号人物”、副主席Richard Clarida的首个FOMC议息会议,对于2019年的预测中,9月份点阵图较6月份点阵图除了两个最低的点有所提高外,还在3.25%-3.50%这个区间内新增了一个点,因此我们推测该点较大的可能是由新任副主席Richard Clarida投出的,即其认为在今年年内还有一次加息之后,明年还将加息四次,观点偏鹰。

美联储主席鲍威尔在随后的讲话中提到,删除该表述并不代表货币政策立场的转变。(eliminating this language from a statement after Fed officials ended a two-day meeting on Wednesday doesn't signal a change in policy, even though the change suggests that the Fed will keep hiking rates.)我们认为,从中期来看美联储仍然会延续渐进加息的进程,特别是在美国劳动力市场偏紧的状态下。但是,结合在如此正式的声明中删除对宽松环境的表述和点阵图的变化,美国长期的加息顶点已经出现。

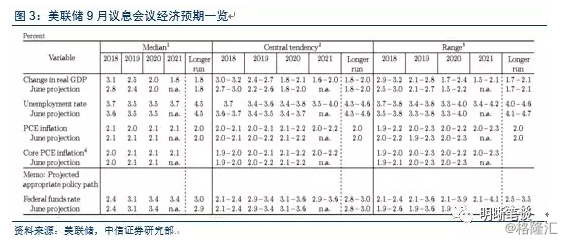

2.经济的拐点:美国经济增速逐渐回落

由于本次会议室美联储首次公布2021年的经济与利率预期,因此备受市场关注。美联储预计2021年的经济增速为1.8%,失业率预期为3.7%,PCE通胀率为2.1%。更长期的PCE通胀率中位数预期保持不变为2.0%。美国2019年、2020年、2021年的GDP增速预测则分别为2.5%、2.0%、1.8%,呈现逐步回落的过程。鲍威尔提到2018年美国经济的强劲程度超过预期,减税和扩大开支已经推动美国经济增长;但是美国的财政处于不可持续之路上,最终将不得不面对财政问题。我们认为,对于财政与经济的表述也是美联储不看好长期经济增速的证明。另外,在就业市场方面,鲍威尔的讲话再次表明了劳动力偏紧的态势,其讲话中提到劳动参与率意外地偏上行,劳动参与率已经推动失业率进一步下降,提到许多人表示劳动力短缺。其实,我们关注到近期的PMI数据、非农就业报告、Jolts等美国数据都反映出劳动力短缺的状态,因此劳动力市场的状态可能是美联储主席强调当前仍要渐进加息的主要原因。另外,对于贸易战对经济和通胀的影响,鲍威尔认为关税影响仍然相对较小。

具体而言,美联储上调今年的实际GDP增长预期和今年失业率预期,PCE及核心PCE通胀预期维持不变。本次会议对经济的预期如下:经济增速方面,预测2018年的实际GDP增长率为3.1%,高于今年6月预测的2.8%,预测2019年GDP增长率为2.5%,较前一次预测上调,而预测2020年GDP增长率为2.0%,较前一次预测上调和保持一致,首次公布2021年GDP增长率预测为1.8%;通胀方面,预测2018、2020年PCE通胀率为2.1%,与今年6月预测保持一致,对2019年的预期值为2.0%,较前一次预测下调。预测2018、2020核心年PCE通胀率今年为2.0%、2.1%和2.1%,与6月预测保持一致,首次公布2021年PCE通胀率、核心年PCE通胀率预测为2.1%。就业方面,预计2018年失业率为3.7%,之前预期为3.6%;2019、2020年失业率预测中值均为3.5%,与6月预测保持一致,首次公布2021年失业率预测为3.7%;此次联储官员预测中位值显示,2018年底联邦基金利率料为2.375%(前次料为2.375%),这意味着美联储将年内加息预期上调至四次。此外,2019年底联邦基金利率料为3.125%(前次料为3.125%),2020年底联邦基金利率料为3.375%(前次料为3.375%),2021年底联邦基金利率料为3.375%。

3.美联储主席表态新兴市场国家危机可控

在会后的新闻发布会上,美联储主席鲍威尔称,删除“货币政策立场仍宽松”的措辞不意味着利率预期路径改变。同时,鲍威尔强调整体金融条件仍然宽松,但不排除经济一旦走软,美联储降息的可能。对于贸易战对经济和通胀的影响,鲍威尔认为关税影响仍然相对较小。而对于新兴市场,鲍威尔称尽管部分新兴市场面临压力,但只要美国经济保持增长,新兴市场也会受益恢复。

美国经济基本面:通胀降温,就业消费强劲,经济过热风险较小

美联储公布的9月会议纪要中显示,与会人员认为,现阶段经济活动以强劲的速度增长,劳动力市场继续加强,消费和投资增长强劲,除了食品和能源以外的项目整体通胀率和通货膨胀率都保持在2%附近。

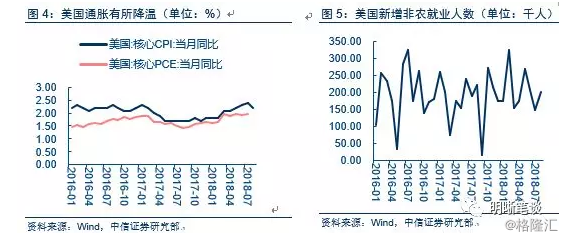

通胀方面,美国8月CPI低于市场预期,或因服装价格创70年来最大跌幅。美国8月 CPI 同比2.7%,核心 CPI 同比 2.2%。此前7月CPI 同比增长2.9%,创2012 年2月来最大增幅;核心CPI 同比上涨 2.4%,创 2017 年 1 月以来最大升幅。美联储加息预期的临近,加之服装价格、医疗护理成本的下降,让美国8月通胀意外降温。美国7月PCE符合预期,总体较为稳定,今年以来PCE持续走高。美国二季度劳工成本指数季环比今值0.6%,美国7月核心PCE物价指数同比今值2%,预期2%,前值1.9%,年内第三次触及美联储2%的通胀目标;美国7月核心PCE物价指数环比今值0.2%,预期0.2%,前值0.1%。PCE 分项指标中,食品消费支出和住房支出显著增加,处方药的支出也有所增加。美国7月 PPI七个月来首次环比零增长。美国7月 PPI 环比0%,预期0.2%,前值0.3%。此前美国6月PPI月率略高于预期,PPI年率则录得六年半以来最高水平。

就业方面,8月新增非农就业人数高于预期且薪资增速快。美国八月新增非农就业人数20.1万人,其中私营部门新增就业人口20.4万人,公共部门减少的就业人口为-0.3万人。收入增速方面,美国8月平均每小时工资同比增长2.9%,创2009年6月来最大增幅,高于预期和前值。经济表现强劲,薪资增速快,但通胀有上行压力。失业率方面,美国8月失业率上升至3.9%,高于预期,与前值持平。美国8月劳动力参与率 62.7%,低于前值 62.9%,劳动力市场小幅收紧。美国公布最新数据显示,美国9月8日单周首次申请失业救济人数今值20.4万人,预期21万人,前值20.3万人修正为20.5万人,低于预期。美国9月1日单周首次申请失业救济人数今值20.3万人,低于预期和前值21.3万人。美国8月25日当周首次申请失业救济人数今值21.3万人,略高于前值和预期。

消费方面,美国7月零售销售环比增长0.5%,高于预期值,录得连续第6个月的增长。数据公布后,美元指数小幅上涨。销售稳固增长,主要是受到非汽车类商品的提振。这将进一步巩固了第三季度经济增长稳健的预估。美国7月新屋开工总数116.8万户,预期126万户,在前值115.8万户创2016年11月以来最大跌幅后有小幅上涨。营建许可总数131.1万户,预期131万户,前值129.2万户,在连续三个月下滑后录得首次上升。但美国7月成屋签约销售指数月率-0.7%,预期0.3%,前值0.9%,美国楼市房源短缺问题仍在持续,或源于抵押贷款利率和房屋价格的上涨。美国八月密歇根大学消费者信心指数初值今值95.3,预期98,前值97.9,低于预期和前值。

GDP方面,美国二季度实际GDP年化季环比上修至4.2%,预期4%,初值4.1%,创2014年三季度来新高。受益于PCE加速增长,联邦政府支出以及住宅类固定投资增长,美国二季度GDP创近四年最快增速。

另外,美国7月工业产出环比增长0.1%,低于经济学家平均预期的0.3%,前值由0.6%修正至1%,主要受到采矿业和公共事业产出下降的影响。美国8月Markit综合PMI终值54.7,前值55。美国8月Markit服务业PMI终值54.8,低于预期和前值55.2。美国8月Markit服务业PMI终值54.7,增幅较7月有所下降。服务业处于轻微收缩状态,制造业虽仍处于扩张状态但增速趋于稳定,后市增速或有继续放缓的压力。

总的来说,近期公布的数据显示,美国通胀表现稳定,就业市场表现强劲,GDP表现强劲。

美国市场表现:

决议公布后,美元指数一度升至日内高位94.40,日内涨超0.25%,但此后回吐涨幅,目前涨约0.1%。10年期美债收益率同样先涨后跌,一度升破3.09%逼近3.10%,但此后跌破3.06%,发布会结束后还一度跌落了3.04%。美元兑日元升至113.12,创两个月新高。标普500在鲍威尔发布会期间震荡下行,抹平日内所有涨幅转跌。美股银行股普遍回吐美联储加息以来的全部涨幅,并继续下跌,触及日低;摩根士丹利跌约0.5%,美国银行跌近0.9%,高盛跌幅扩大至0.9%,富国银行跌1.2%。

美国加息对国内的影响

一,国内货币政策是否跟随。我们认为在美国加息的顶点已经出现、未来经济增速将出现下滑的状况下,当前国内央行小幅跟进美联储加息的概率较大。而且,离岸人民币央行票据的计划发行表明汇率仍然有贬值压力,小幅跟进加息将有助于缓解汇率贬值压力。但考虑到国内社会融资收紧,内需仍然不足,我们认为货币政策仍应主要为本国服务,而不应该以牺牲独立性为代价来维持利差、汇差。

二,中美周期从分化走向趋同。从昨晚美联储的表态来看,加息的顶点意味着更长期的未来中美国未来经济增速将逐步放缓,有可能促使美国政府重新思考贸易策略,即美国经济增速下降将为中美贸易摩擦提供缓冲,同时随着国内加大开放和优化关税政策的作用,中美周期的分歧有望缩小。

三,全球金融周期的变化。回顾本轮全球金融周期的走势,随着美联储从2015年开启加息进程,国内在2016年开启去杠杆进程,全球主要的金融周期进入收缩阶段,经过将近3年的时间,美国经济升至高点,但未来也将逐步放缓,如果按照美联储的预测,目前是加息的顶点那么意味着未来的货币收缩压力有可能减缓,同时国内的信用政策也逐步放松,意味着不排除在明年全球金融周期触底反弹那么对于资产价格也是一个有利条件。

四,降准政策可能很快兑现。此前我们的报告就指出,今年降准政策呈现非常明显的周期性,而且昨日的国务院会议再次提到完善定向降准政策,所以我们认为为了进一步完善货币政策传导和稳内需,货币政策很可能在近期再次降准。那么货币宽松的力度仍将持续,短期的供给压力和通胀预期将在国庆后明显缓解,那么长端利率将出现明显的回落,10年国债利率将再次回落至我们3.4%-3.6%的区间。

信用债点评

市场利率

9月26日,债券收益率短端、长端下行。其中AAA中票1Y下行2BP,3Y走平,5Y下行1BP;AA中票1Y下行2BP、3Y下行1BP、5Y下行1BP;AA-中票1Y下行2BP、3Y下行1BP、5Y下行1BP。

评级关注

(1)【新光控股:“15新光01”未能按时兑付利息及回售本金】

9月26日,新光控股公告称,“15新光01”9月25日应兑付回售本金17.3963亿元,第三个付息年度利息1.3亿元,公司未能按时偿付本次债券到期应付回售本金及利息。公司申请“15新光01”9月26日起停牌,计划9月27日召开债券持有人沟通会。(新闻来源:新光控股集团有限公司公告)

相关债券:15新光01

(2)【中材集团:拟无偿划转下属子公司股权】

9月26日,中国中材集团有限公司公告称,拟将其持有的新疆天山建材(集团)有限责任公司50.95%股权无偿划转给中国铁路物资集团有限公司。本次无偿划转完成后,天山建材控股股东将由中材集团变更为中国铁物,实际控制人未发生变更,仍为国务院国资委。相关各方能否达成实施方案并获得相关机构批准均存在不确定性,敬请投资者注意投资风险。(新闻来源:中国中材集团有限公司公告)

相关债券:16中材集MTN001、14中材集MTN001、16中材集MTN002、13中材集MTN001、12中材集MTN1

(3)【川煤集团:与主承销商保持密切沟通,商讨“12川煤炭MTN1”后续偿还事宜】

9月26日,四川省煤炭产业集团公告称,“12川煤炭MTN1”违约后,公司与主承销商保持密切沟通,商讨债券的后续偿还事宜;按照四川省人民政府和四川省国资委确定的资金筹措方案,积极协调配合并大力推进;后续将积极配合主承销商开展后续相关工作,切实保持债券持有人利益。(新闻来源:四川省煤炭产业集团有限责任公司公告)

相关债券:12川煤炭MTN1

(4)【通裕重工:推迟发行“18通裕02”】

9月26日,通裕重工公告称,由于近期市场情况波动较大,经与簿记管理人协商一致,并获参与认购的投资者同意,决定推迟“18通裕02”发行,后续发行计划另行公告。(新闻来源:通裕重工股份有限公司公告)

相关债券:18通裕02

(5)【金川集团:取消发5亿元“18金川MTN001”】

9月26日,金川集团公告称,由于市场出现波动,经公司与簿记管理人协商一致决定择时重新发行2018年度第一期中期票据,规模5亿元。(新闻来源:金川集团股份有限公司公告)

相关债券:18金川MTN001

(6)【众品食品:“17众品SCP002”完成延期兑付】

9月26日,众品食品公告称,“17众品SCP002”已于今日完成本息全额兑付工作;“17众品SCP002”昨日因技术性原因未能按照约定将偿债利息及时划入托管机构账户。(新闻来源:河南众品食品有限公司公告)

相关债券:17众品SCP002

(7)【吉林铁投:董事、董事长、法定代表人、总经理发生变动】

9月26日,吉林市铁路投资开发有限公司公告称,董事、董事长、法定代表人、总经理发生变动。相关人员变动不会对公司日常管理、生产经营及偿债能力构成不利影响。(新闻来源:吉林市铁路投资开发有限公司公告)

相关债券:14吉林铁投债/PR吉铁投

(8)【安庆皖江高科技投资发展:董事、监事发生变动】

9月26日,安庆皖江高科技投资发展有限公司公告称,董事、监事发生变动。本次人员变动对公司日常管理、生产经营及偿债能力不存在重大影响。(新闻来源:安庆皖江高科技投资发展有限公司公告)

相关债券:16皖高债、17安皖江

(9)【山东国投:变更“18鲁国资SCP005”募资用途】

9月26日,山东国投公告称,为统筹集团资金安排,提高资金使用效率,拟变更“18鲁国资SCP005”募资用途。(新闻来源:山东省国有资产投资控股有限公司公告)

相关债券:18鲁国资SCP005

(10)【利源精制:因无法按期支付债券利息收关注函】

9月26日,利源精制9月26日晚间发布公告称,公司因披露无法按期支付“14利源债”的利息,收到交易所关注函,被要求补充说明不能按期的原因。(新闻来源:吉林利源精制股份有限公司公告)

相关债券:14利源债

(11)【永泰能源:9月份利息支付约3亿元,尚有约1.1亿元未结清】

9月26日,永泰能源9月26日晚间公告称,2018年9月系公司自2018年7月5日“17永泰能源CP004”违约后的首个季度付息期,应付息金额逾4.1亿元。受债券违约事件影响,公司正常融资功能基本丧失,因公司整体负债规模大、财务费用高,短期流动性急剧紧张,导致本次季度付息存在困难。经公司多方努力,已陆续支付多数金融机构当期利息约3亿元,尚有约1.1亿元利息暂时未能结清。对于此次利息支付情况,公司已向永泰集团金融机构债权人委员会做出专项汇报寻求支持,并将积极筹措资金,尽快完成相关利息的支付工作。(新闻来源:永泰能源股份有限公司公告)

相关债券:17永泰能源CP004

(12)【上海华信:“17沪华信MTN002”未能按期付息,构成实质性违约】

9月26日,上海华信公告称,截至9月26日日终,未能筹集到期付息资金,“17沪华信MTN002”不能按期支付利息,已构成实质性违约。公司正积极筹措资金,可能自原定付息日6个月后支付利息。(新闻来源:上海华信国际集团有限公司公告)

相关债券:17沪华信MTN002

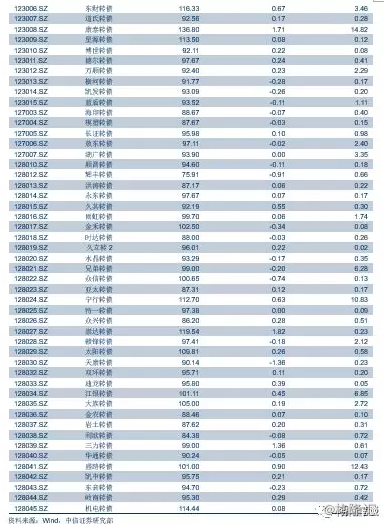

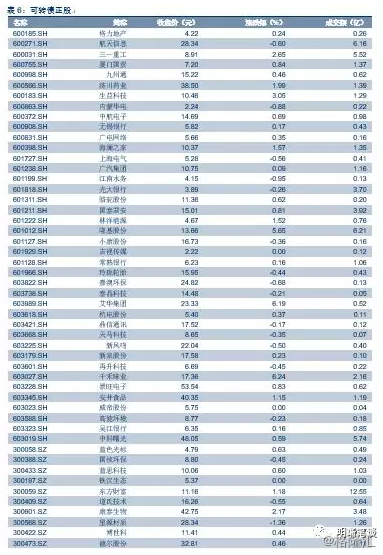

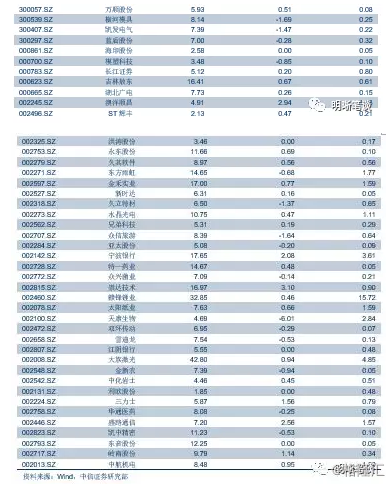

可转债点评

9月26日转债市场,平价指数收于81.39点,下跌0.04%,转债指数收于101.44点,上涨0.20%。93支上市可交易转债,除特一转债、泰晶转债、湖广转债横盘,铁汉转债停牌外,54支上涨,35支下跌。其中崇达转债(1.82%)、康泰转债(1.71%)、三一转债(1.71%)领涨,天康转债(-1.36%)、辉丰转债(-0.91%)、众信转债(-0.74%)领跌。93支可转债正股,除江阴银行、吉视传媒、洪涛股份、海印股份、威帝股份横盘,铁汉生态停牌外,53支上涨,34支下跌。其中,千禾味业(6.24%)、艾华集团(6.19%)、隆基股份(5.65%)领涨,天康生物(-6.01%)、横河模具(-1.69%)、众信旅游(-1.64%)领跌。

本周三沪深两市同向变动,尾盘上证综指上涨0.92%,深证成指上涨0.80%。上周转债市场受情绪边际修复拉动中证转债指数录得不小涨幅,但指数上涨的背后主要来自于权重银行标的不俗表现,其余多数标的实则乏陈可善,成交量也并未出现明显上升趋势。转债指数今年至今基本收平表现优于正股,个券表现分化进一步趋严,而上周股票市场开启放量反弹,市场整体情绪有所修复,但此边际改善短期还需一定时间传导至转债市场,因此我们站在当下时点从转债市场内生指标出发对四季度进行展望。三季度我们建议投资者可以更有耐心维持中性仓位,其背后的核心原因一方面来自于正股市场的持续波动,另一方面来自于转债自身偏高的转股溢价率,前期溢价率处于目标区间内具备充足短期弹性的个券数量一直维持在低位,且不少个券绝对价格偏高并未给投资者提供太多布局机会,而伴随着上周市场的修复,不管是整体股性估值还是满足目标区间的个券数量都有所改善,为四季度转债表现提供支撑。与此同时,转债整体绝对价格也维持在相对低位,在存在提前赎回线这一天然天花板的大背景下后市绝对涨幅空间充足,债性估值也于上周出现触底反弹迹象。另一方面,三季度受正股持续调整影响不少转债标的发布下修预案,其中也出现预案在股东大会上被否的案例。上周兄弟转债也大幅下调转股价,但从三季度下修转债的表现来看投资者对条款博弈的参与度有所降低,这也符合我们一直强调的条款博弈存在较高不确定性不需过度关注的观点。综合来看,我们对转债市场四季度多一分乐观,其背后主要包括三方面原因:一是股票市场的起稳、市场风险偏好有所修复,二是转债估值较前期有所改善,三是仍有不少正股资质较优的公司即将发行新券,为市场提供更多机会。落地至策略层面短期内整体策略上依旧无需冒进,具体仓位高低还需进一步观察弹性标的数量。但鉴于市场情绪有所回暖,边际上可以更加积极有为,值得一提的是当下流动性是重要的考量因素之一,因此大银行转债不失为主要的配置标的。四季度来看建议持续关注市场的获取beta的机会以及受益于研发费用加计扣除比例提升的相关板块个券。择券层面建议关注转股溢价率处于目标区间内标的以及新上市个券;具体标的建议关注三一转债、崇达转债、景旺转债、机电转债、新凤转债、安井转债、新泉转债、艾华转债、国祯转债、星源转债以及银行转债。

风险提示:个券相关公司业绩不及预期。

利率债

2018年9月26日,银银间质押回购加权利率大体上行,隔夜、7天、14天、21天分别变动了1.36bps、4.46bps、11.26bps、0.11bps至2.53%、2.69%、2.96%、3.12%。当日国债收益大体下跌,1年期、3年期、5年期、10年期国债分别变动-0.2BP、-1.53BP、-1.96BP、-2.51BP至3.03%、3.31%、3.48%、3.65%。上证综指收涨0.92%至2806.81,深证成指收涨0.80%至8420.54,创业板指收涨1.06%至1420.75。

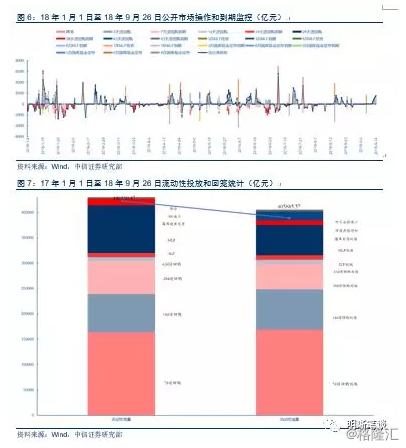

周三央行净回笼400亿元;当日未开展公开市场操作,有400亿元7天逆回购到期。央行公告称,考虑到季末财政支出推动银行体系流动性总量处于较高水平,可吸收央行逆回购到期等因素的影响,2018年9月26日人民银行不开展公开市场操作。

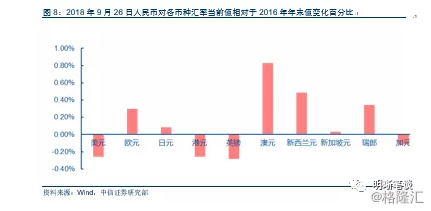

【流动性动态监测】我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2018年3月对比2016年12月M0累计增加4388.8亿元,外汇占款累计下降4473.2亿元、财政存款累计增加5562.4亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

(说明:2018年1月,人民银行对金融机构开展常备借贷便利操作共254.5亿元,其中7天31.80亿元,利率为3.5%;1个月222.70亿元,利率为3.85%。2018年2月,人民银行对金融机构开展常备借贷便利操作共273.8亿元,其中隔夜1.5亿元,利率为3.35%;7天105亿元,利率为3.5%;1个月167.3亿元,利率为3.85%。截至2月末,常备借贷便利余额为213.4亿元。2018年3月,人民银行对金融机构开展常备借贷便利操作共540.6亿元,其中未开展隔夜常备借贷便利操作,利率为3.40%;7天217.2亿元,利率为3.55%;1个月323.4亿元,利率为3.90%。截至3月末,常备借贷便利余额为482.1亿元。2018年4月,人民银行对金融机构开展常备借贷便利操作共467亿元,其中隔夜10亿元,利率为3.4%;7天355亿元,利率为3.55%;1个月102亿元,利率为3.9%。截至4月末,常备借贷便利余额为390.60亿元。2018年5月,人民银行对金融机构开展常备借贷便利操作共347.6亿元,其中隔夜120亿元,利率为3.4%;7天121.6亿元,利率为3.55%;1个月106亿元,利率为3.9%。2018年6月,人民银行对金融机构开展常备借贷便利操作共610.3亿元,其中隔夜0亿元,利率为3.4%;7天288.8亿元,利率为3.55%;1个月321.5亿元,利率为3.9%。2018年7月,人民银行对金融机构开展常备借贷便利操作共36.9亿元,其中隔夜5亿元,利率为3.4%;7天15.1亿元,利率为3.55%;1个月16.8亿元,利率为3.9%。截至7月末,常备借贷便利余额为36.9亿元。)

可转债

股票市场

债券市场

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。