作者:伍治坚

来源:伍治坚证据主义

今天这篇文章,为大家好好分析一下QDII基金。

QDII,是Qualified Domestic Institutional Investor(合格境内机构投资者)的简称。QDII基金,是指在一国境内设立,经该国有关部门批准从事境外证券市场的股票 、债券等有价证券业务的证券投资基金。简而言之,QDII基金的目的,就是为了方便中国人进行海外投资。

截至2018年6月底,QDII的总额度为1033亿美元,被使用的额度为870亿美元左右。

上图显示的是目前QDII基金的数量和资金规模分布。我们可以看到,股票型基金的数量最多,大约有132个。其管理的资金规模也最大,约560亿美元左右。

其次是债券类基金,有近60个,管理的资金规模为260亿美元左右。

剩下的混合型基金,房地产基金和大宗商品基金的数量和规模都比较有限,管理的资金量加起来不到50亿美元。

因此在本篇文章中,我主要会给大家分析一下QDII的股票类和债券类基金。

一、QDII股票类基金

接下来,首先为大家介绍一下QDII股票类基金。

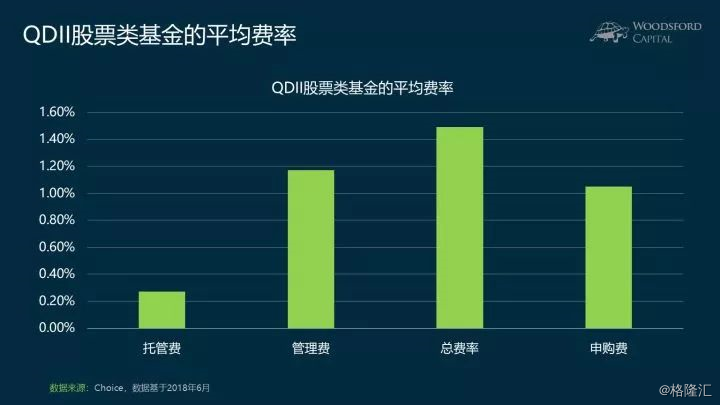

广大读者们首先需要明白的是,通过购买QDII基金来进行海外投资,是一个比较昂贵的方法。这是因为,所有的QDII基金,都会收取申购费,管理费,托管费和销售服务费等不同的费用。如果我们把这些费用加在一起,就会发现这是一笔不小的开销。

【注:A类基金收取申购费,但不收每年的销售服务费。C类基金恰恰相反,没有申购费,但需要收取每年的销售服务费。如果是短期炒作,更适合购买C类基金。如果是长期投资,那么购买A类基金比较划算。】

上图中统计的是QDII股票类基金的平均费率。我们可以看到,QDII股票类基金的平均总费率在每年1.5%左右,平均申购费在1%左右。

当然,平均费率不能反映各个不同基金之间的费率差别。比如最便宜的QDII股票基金,其每年的总费率在1%以下,共三支(都是指数ETF):

华夏恒生ETF联接(每年费率0.75%,下同);

易方达恒生中国企业ETF联接(0.8%);

博时标普500ETF联接(0.85%)。

最贵的QDII股票基金,其每年的费率在2%以上(还没有包括申购费),比如:

广发全球精选股票(2.75%);

华夏全球股票(2.2%);

交银环球精选混合(2.15%);

景顺长城大中华混合(2.15%)。

有这么多不同的QDII股票型基金,我们应该怎么选?我们可以这么思考:

在国内购买QDII基金的主要目的,是为了投资海外市场,分散自己投资组合的风险。如果在海外有自己的银行账户,那么可以直接在海外购买各种ETF和基金,没有必要在国内购买QDII基金。因此,QDII基金,主要针对的是资金在国内,希望进行海外投资的中国投资者。

经常阅读本专栏的读者朋友,对本人提倡的”证据主义“哲学应该比较熟悉。在本人的著作,《小乌龟投资智慧》中,也列举过大量证据,科学的评判了各种基金的业绩以及管理它们的基金经理的投资能力。总体而言,由于海外发达国家市场相对比较成熟,市场有效性较高,因此购买低成本的指数基金,是更为理性的投资方法。

因此,在这么多QDII基金中,那些费率比较低的指数ETF,更加适合广大中国投资者。

在比较了它们的规模,策略,风险,基金经理等信息后,在这里我向大家介绍一个相对来说不算太差的QDII股票基金:博时标普500ETF联接(每年费率0.85%)。

该基金的基准,是标普500指数X95%+人民币活期存款利率X5%。基金规模为3.7亿人民币左右。认购费1%,每年费率0.85%。

【注:和直接在海外购买标普500指数ETF(费率0.04%)相比,博时标普500ETF还是很贵。但是跟其他QDII基金相比,博时标普500ETF相对来说属于便宜的。】

值得指出的是,该基金并没有完全把百分百资金投入市场,大约留有5%的现金。大部分公募基金,为了应对可能的赎回,都会留有一些现金。这也是投资者购买公募基金的缺点之一,即你付给基金经理管理费,但他却并没有完全使用所有的资金。如果投资ETF,就不会发生这个问题。

如果我们比较博时标普500指数,和其基准指数的历史回报,会有一些有趣的发现。

上图显示的是博时标普500ETF联接,标普500指数,以及基准指数(95%标普+5%现金)的历史回报对比(均为人民币)。我们可以看到,博时标普500ETF联接的回报,大约比标普500指数差了每年2%~3%左右(这里还没有算上申购费)。

这2%~3%的差别,主要来自于以下原因:

1)基金费用(不算申购费,每年的费率,就有0.85%);

2)未完全投资。基金中有5%的现金。在一个不断上涨的牛市中,现金的回报不如指数。因此基金的回报和指数有差距。

3)基金经理的跟踪误差(Tracking Difference)。

即使不算申购费,该基金产生的超额回报,也是负的。从这里,我们也可以看出”成本控制“对于投资的重要性。如果投资成本得不到控制,那么再好的投资策略,也无法为投资者带来好的回报。

作为中国国内的投资者,我们也可以这么看QDII基金。

购买QDII基金,其实就是花一些成本(每年2%~3%左右)进行多元分散。通过这种方式进行海外投资,成本不低,但是在目前没有其他更好的途径的条件下,投资者可以根据自己家庭的实际情况,拨冗合理的资金,通过购买一些低成本的基金,达到有限分散的投资目标。

二、QDII债券基金

下面,再来和大家分析一下QDII债券类基金。

总体上来讲,通过QDII购买海外债券基金,得不偿失。这主要是因为,投资海外市场的主要目的之一,是为了分散货币风险。当我们把人民币转成美元后,已经实现了这个目标(如果人民币贬值的话,美元现金会升值)。

如果投资者想要追求更好的回报,应该通过股票部分,而非固定收益。购买外币债券,投资者的投资风险,主要会受到外汇汇率波动的影响。外汇汇率的波动率,远远大于债券价格的变化率。因此这部分固定收益,并没有为投资者提供降低投资风险的功能。

由于QDII基金的费率本身就比较高,因此通过购买QDII债券基金,来实现对冲人民币贬值,全球多元分散的投资目的,并不是一个理想的方法。

在这里,为大家举一个具体的例子,来更好的理解这其中的道理。

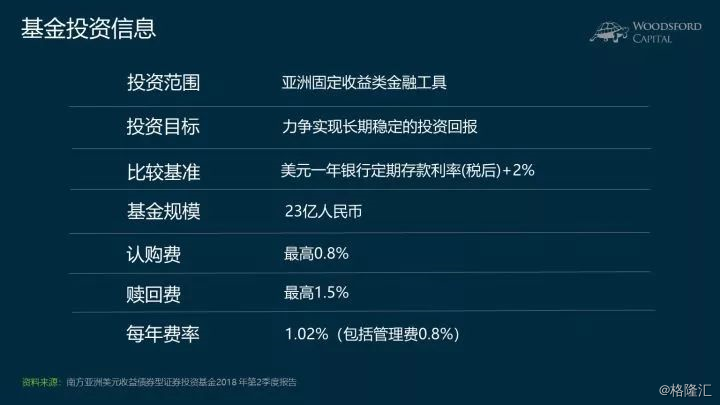

该基金的名字叫做:南方亚洲美元债。投资的范围是亚洲地区的固定收益类金融工具。基金规模为23亿人民币(2018年6月),认购费0.8%,每年费率1.02%。

该基金的比较基准,是美元1年银行定期存款+2%。就是说,购买这个基金,目的是获得比银行存款每年好上2%的投资回报。

我们不妨看一下这个基金的表现。从发行至今(2016.3~2018.7),该基金的回报为每年4.6%左右,勉强超过了基准指数(3.12%)。但是如果我们看过去1年和过去2年的情况,该基金的回报,都不如基准指数。也就是说,该基金比较好的表现,完全来自于一开始的4个月(2016.3~2016.7),带有很大的偶然性。

这里,还没有算上该基金的申购费。如果把申购费扣除,基金投资者的回报更差。任何一位投资者,只要在2016年7月以后买入该基金,其拿到手的投资回报都不会太好,在最近一年(2017.7~2018.7),甚至是亏钱的。

投资者购买债券基金的初衷,是为了获得一个比较稳定的,高于银行存款利息的安全回报。但是,该基金完全没有达到这个目的。一方面基金的波动率比较高(最大回撤8%,年波动率30%,犹如股票);另一方面,回报也不佳。如果需要承受如此波动,投资者不如购买一个股票指数基金。这样至少还可能获得更好的投资回报。

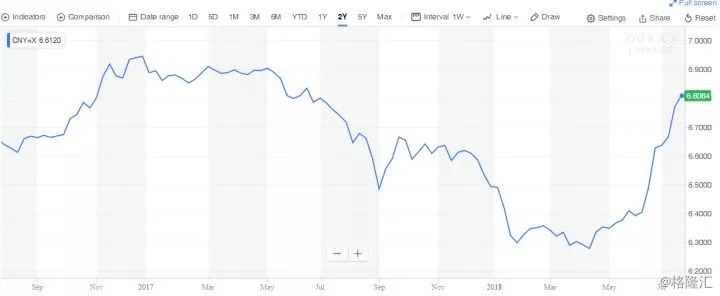

这支南方亚洲美元债基金,在过去两年波动率如此高的原因之一,就是美元兑人民币的汇率变化比较大。

我们可以看到,美元兑人民币的汇率,从2017年年初的6.88左右,下降到2018年4月的6.27,然后又涨回到2018年7月的6.8。也就是说,期间大部分时间(2017和2018年首季度),人民币在升值。由于基金购买的是海外美元债券,在人民币升值的环境下,折算到人民币的净值自然会下跌。

从2018年4月开始,人民币兑美元开始贬值,因此该基金的表现也开始回升。但这恰恰进一步证明了本文一开始提到的美元债券基金的缺点:投资者承担了过多的价格波动风险。该价格波动风险主要来自于外汇市场,而非固定收益本身的价格波动。对于投资者来说,这样的固定收益投资没有起到一开始降低投资组合波动,获取稳定收益的初衷,因此价值有限。

其他一些QDII基金,比如混合型,房地产和大宗商品,由于数量和资金规模有限,显示感兴趣的投资者并不多,因此在本文中,我就不再赘述了。感兴趣的朋友,可以查阅本人的《小乌龟学基金》网络公开课,看看其中有没有自己想要了解的基金。

总结

在经济全球化的今天,投资已经不再局限于国内市场。越来越多的中国人,开始把眼光放到海外市场。QDII基金,是中国人实现海外投资比较方便的方法。人在国内,不用换成外汇,直接用人民币,就能够投资自己感兴趣的海外资产。

但是,QDII基金种类繁多,费用比较昂贵。广大投资者朋友们,在考虑购买QDII基金之前,需要搞清楚购买该基金的目的,进行严格的分析和比较,这样才可能做出比较理性的投资决策。

希望对大家有所帮助。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。