车东西(公众号:chedongxi)文 | Bear

2020年的开局让韩国的动力电池企业感到不安。

一方面,被LG化学、三星SDI、SKI等企业视作核心战略的中国动力电池市场布局,被开年的疫情打断,产能建设被迫延期,车企配套无奈延后。

另一方面,2019年财报被摆到了三家企业与投资者面前。2019年,LG化学、三星SDI、SKI的营业利润分别下滑60%、35.4%、39.6%,三家企业在上一个财年中营业利润严重下滑,其集团战略中的核心,电池业务出现了严重亏损。

严重亏损的背后,是三家公司不太平的一年。

2019年,LG化学电池一把火,点着了位于加拿大蒙特利尔的一辆现代Kona EV,与韩国国内的储能产品。为此,LG化学开销3200亿韩元(约合人民币18.79亿元)为其电池业务“擦屁股”。

▲爆炸后的现代Kona EV

三星SDI产能扩张缓慢,海外市场被LG、SKI以及中日动力电池企业瓜分,甚至由于未能足量交付与大众的20GWh方形动力电池,被大众踢出了MEB平台动力电池主供应商行列。

而SKI在2019年陷入了商业机密窃取纠纷,与LG化学对簿公堂,最终败下阵来。同时,SKI年初与澳大利亚矿业公司Australian Mines签下的50亿澳元(约合人民币229.91亿元)钴镍供应协议不了了之,原本用于中国常州工厂与匈牙利工厂生产的重要原材料钴、镍被切断来源。

整个2019年,韩系动力电池企业陷入了质量危机、供应危机、产能危机与内斗危机,而这些危机最直接地导致了三家公司利润下滑。

但问题的核心并不在于单纯一年的利润下滑,在这之后,是三家公司动力电池业务堪忧的盈利能力。据财报测算,2019年,三星SDI动力电池业务的平均毛利率不足3%,LG化学与SKI电池业务的毛利率更是出现了负值。

与此同时,韩系动力电池企业还在疯狂烧钱扩张产能,2019年,LG化学、三星SDI、SKI三家公司在全球动力电池公司出货量中分别排名第三、第五、第八,紧跟第一梯队脚步。

一边盈利能力弱,一边扩大烧钱规模,韩系动力电池企业的现金流正在承受巨大的压力,纵使背靠韩国三大财团,但在与宁德时代、松下的全球竞争中,未来的技术研发、产能扩建所需要的投资将呈指数级增长。

稍有不慎,LG化学、三星SDI、SKI动力电池业务上的亏损很可能会直接威胁到集团的现金流,从而在白热化的动力电池战场败北。韩系动力电池的警报已经拉响,如何在动力电池的扩张战役中存活下来,成为了这些公司不得不思考的问题。

一、韩系动力电池疯狂扩张 2020年产能将超百GWh

动力电池的中日韩三国杀,从新能源汽车兴起的2013年一直持续到现在,韩系动力电池作为鼎立的三足之一,如今在全球动力电池市场占有举足轻重的地位。

2019年,韩系动力电池企业进一步提升了自身的市场地位。

根据市场调研机构SNE Research的数据,2019年,全球动力电池装机量约为113.4GWh。其中,LG化学、三星SDI、SKI的装机量分别为15.4GWh、6.7GWh、3.3GWh,三家公司总市场份额占比约为22.4%,对比2018年不足15%的市占率,有了较大幅度的提升。

在大客户方面,韩系动力电池企业目前已经拿下了戴姆勒、大众、宝马、通用、福特、现代、北汽、捷豹、雷诺等全球主流车企的订单。尤其是韩系动力电池一哥LG,去年年末抱上了特斯拉的大腿,未来出货量有望进一步提升。

而在已有产能方面,LG目前拥有中美欧韩四处工厂,总产能已达到70GWh;SKI在韩国与匈牙利的两处工厂产能达到了11.4GWh;三星SDI的三座工厂分别分布在韩国、中国与匈牙利,产能达到20GWh。

▲LG化学动力电池工厂

三家韩系动力电池企业的总产能目前已经超过了100GWh,超过了日本,虽然在总产能上仍落后于中国,但在业界影响力上却丝毫不逊色。

如此坚挺的市场地位,一方面源自于消费电子时代所积累下来的锂电池技术优势,另一方面则来自于近些年韩系动力电池企业在全球的疯狂扩张。

以LG化学为例,2016年,LG化学全球工厂产能仅为8.6GWh;2017年,LG化学全球产能上升至13GWh;而在2018年与2019年,该公司前期的产能规划快速成型投产,总产能分别达到了20GWh与70GWh。

三星SDI与SKI虽然没有一哥LG化学投入疯狂,但其产能也快速从MWh级别攀升至GWh级别(1GWh=1000MWh)。

时间进入2020年,韩系动力电池企业的疯狂扩张依然在继续。

日前,LG化学宣布产能提升计划,原定的75GWh产能已经提前达成,2020年的产能计划将达到90GWh,同时有意愿在印度尼西亚新增一处动力电池工厂。

SKI 2020年的产能将随着中国常州年产能20GWh工厂的落成,拥有超过30GWh的动力电池产能,与此同时,该公司还考虑将匈牙利工厂10GWh的年产能提升至16GWh。

▲SKI动力电池工厂

三星SDI则忙于建设位于中国西安的二期动力电池工厂,同时,其匈牙利工厂也在建设之中,保守估计,三星SDI的产能将在今年达到30GWh。

从目前的市场变化情况来看,韩系动力电池的扩张打法已经取得了一定的成果。

在与中日动力电池企业的交锋中,韩国企业的动力电池出货量排名稳步上升。2018年,全球动力电池厂商出货量排名榜单中,LG化学与三星SDI分别以7.5GWh、3.5GWh排名第三与第六,“老三”SKI并未上榜。

而在2019年,韩国动力电池企业全员上榜,新进入的SKI以3.3GWh排名第八,LG化学以15.4GWh的出货量超过了比亚迪成为了榜单上的第三名,三星SDI出货量6.7GWh,排名第五。

整体来看,韩系动力电池企业的出货量正在加速拉近与松下、宁德时代两大巨头的距离。在与中日动力电池企业的市场争夺中,韩系动力电池企业正在逐渐赶超一些中日动力电池企业。

二、三大隐忧初现:盈利能力弱、电池质量差、产能瓶颈

但疯狂扩张的背后,也为韩系动力电池企业的发展埋下了三大隐患。

首先是营业利润较低,受消费电子行业周期性下滑,动力电池业务尚未完全铺展开的影响以及对韩国储能安全系统的大额投资,三家公司2019年营业利润不约而同的出现下滑。

通过三家公司财报分析,可得出如下数据:

其中LG化学营业利润8956亿韩元(约合52.7亿人民币),同比下降60%。LG化学电池业务营收8.4万亿韩元(约合488.4亿元人民币),同比增长28%;营业亏损4540亿韩元(约合人民币26.6亿元),同比下降217%。

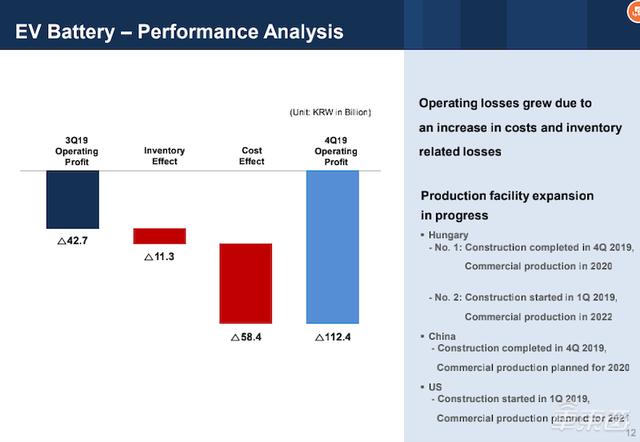

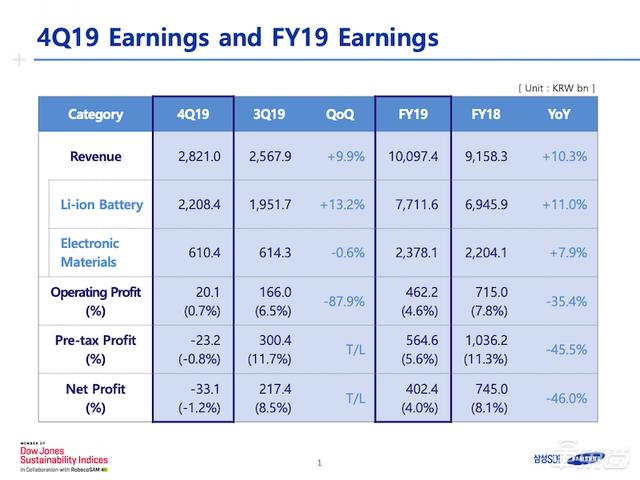

三星SDI营业利润4622亿韩元(约合27亿元人民币),同比下降35.4%。其电池业务营收7.7万亿韩元(约合451.1亿元人民币),同比增长11%,但存在增收不增利的情况。三星SDI电池业务营业利润仅为7.2亿元,同比下降70%。

SKI的营业利润为营业利润1.3万亿韩元(约合73.2亿元人民币),同比下滑39.6%。其电池业务2019年营业亏损3091亿韩元(约合人民币17.8亿元),亏损缩小了2%。

三家公司的营业利润大幅下降,尤其是被视为未来主流业务的电池业务营业利润数据难看,这一现象直接揭露了三家公司电池业务较弱的盈利能力。

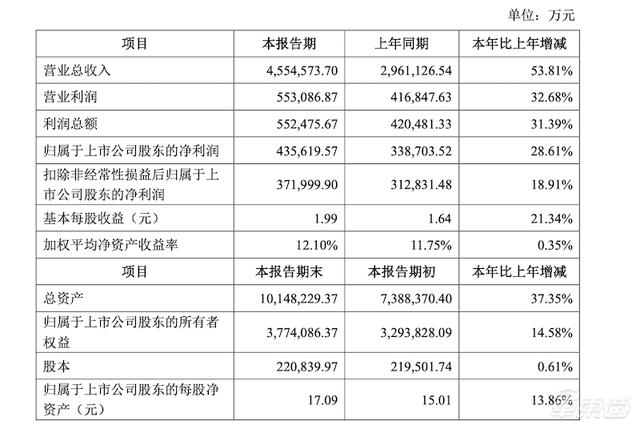

但三家公司的直接竞争对手,宁德时代在2019年仅凭借动力电池业务就实现了总营收455.46亿元,同比增长53.81%,净利润43.56亿元,同比增长28.61%,毛利率达到12%。

▲宁德时代2019年业绩快报

虽然补贴政策一定程度上拉高了宁德时代的营业利润,但从整体来看,其动力电池的盈利能力仍然强过韩系三家动力电池企业。

在后续竞争中,这样的盈利能力将能够支持宁德时代在技术研发、产能建设上更大力度地投资;反之,韩系动力电池企业则会因为盈利能力弱影响现金流,在关键投资上趋于保守。

其次是动力电池的质量问题,2019年7月,装配了LG化学动力电池的现代Kona EV在加拿大蒙特利尔自燃,2020年初,同样装配LG化学动力电池的保时捷Taycan也发生了自燃。

与此同时,据韩国媒体统计,LG化学储能系统在两年内起火近30次,多起车辆与储能系统的起火事件元凶均指向了LG化学的三元锂电池。

在电动汽车安全问题逐渐被重视的当下,动力电池的质量问题将会成为厂商与消费者考虑的重要选项,一旦质量出现问题,动力电池产品与厂商都会被打上刻板印象而减分。

最后,即使是在近些年疯狂扩张产能之后,但韩系动力电池企业依然陷入了产能瓶颈。

据外媒报道,2020年刚刚开年,捷豹I-Pace与奥迪e-tron便因为LG化学动力电池供应不足出现了停产减产现象,而在2019年,三星SDI更是因为仅完成了与大众20GWh动力电池合约中的5GWh,因产能不足被大众踢出了MEB平台的主供应商行列。

这一现象是由于早期韩系动力电池企业与下游车企之间相互不信任所引起的,如今的产能扩张更像是在亡羊补牢。

除了上述的三点隐忧,上游原材料供应问题与商业机密的纠纷也成为韩系动力电池企业的心腹大患。

这些问题宛如在韩系动力电池这艘巨轮上凿出的洞,短时间内虽不影响大局。不过一旦处理不慎,很可能会引发现金流问题、车企与供应商的信任问题,这些问题都将影响韩系动力电池企业的进一步发展,甚至可能将其拖出第一梯队,被中日动力电池企业拉开差距。

三、LG化学:利润下滑六成背后 电池起火不断

LG化学是韩系动力电池企业中动力电池出货量最大的公司,以动力电池业务规模来看,LG化学是当之无愧的韩系动力电池“一哥”。

但LG化学的“隐忧”反而暴露得最为严重。

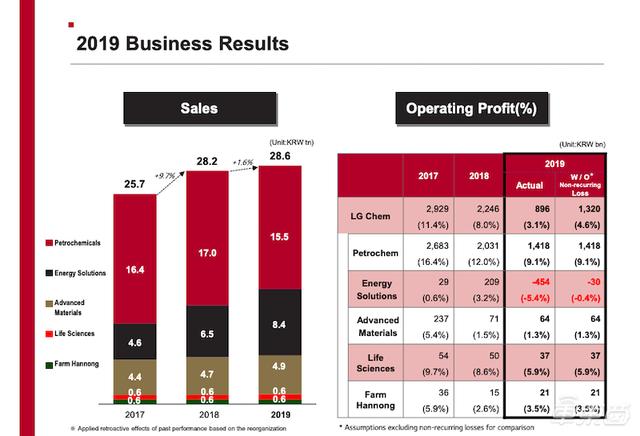

2020年2月3日,LG化学发布了2019年Q4财报。财报显示,2019年,LG化学营业收入为28.6万亿韩元(约合人民币1682亿元),同比微增1.6%。与2018年9.7%的营业收入增长率相比,2019年LG化学的营收增速明显放缓。

▲LG化学2019年财务信息

LG化学的业务板块分为石油化工、电池、先进材料、生命科学(包括生命科学、农药与肥料)四大板块,其中,其电池业务在2019年营收8.4万亿韩元(约合人民币488.2亿元),同比增长28%,是LG化学2019年营收增长最大的板块。

但在营业利润方面,LG化学2019年的营业利润为8956亿韩元(约合人民币52.7亿元),同比下降60%,电池业务出现了4540亿韩元(约合人民币26.6亿元)的亏损,毛利率为-5.4%,其余板块则保持了正的营业利润。

从财报分析,2019年LG化学的营业成本为23.7万亿韩元(约合人民币1385.9亿元),同比上涨4%;销售管理费用为3.9万亿韩元(约合人民币228亿元),同比上涨27%;除此之外,LG化学的短期投资在2019年形成了1.4万亿韩元的收益(现金流),同比下降16%。营业成本与销售管理费用的上涨以及投资收入的减少,使得LG化学在2019年的营业利润大幅下滑。

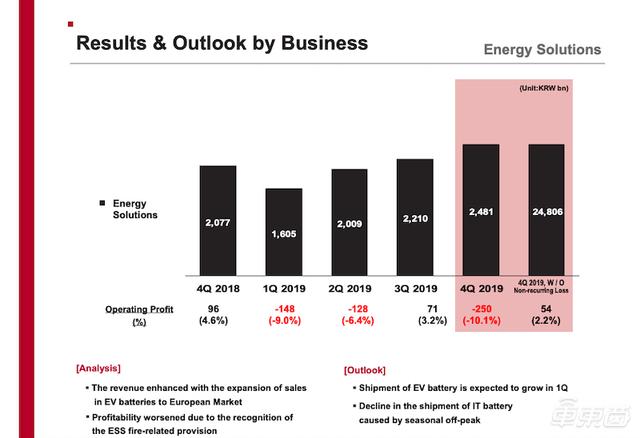

单看电池业务,2019年的四个季度,LG化学分别实现了1.6万亿韩元(约合人民币93.5亿元)、2.0万亿韩元(约合人民币116.8亿元)、2.2万亿韩元(约合人民币128.5亿元)、2.5万亿韩元(约合人民币146.1亿元)的营收。

▲LG化学2019年电池业务营收利润情况

营业收入的攀升并没有带来营业利润的增长,2019年的四个季度,LG化学分别在Q1、Q2、Q4亏损了1480亿韩元(约合人民币8.6亿元)、1280亿韩元(约合人民币7.5亿元)、2500亿韩元(约合人民币14.6亿元),仅在Q3盈利了710亿韩元(约合人民币4.1亿元)。

根据财报分析,LG化学动力电池业务营收的增长主要来源于欧洲电动汽车市场的高速增长,去年,欧洲市场电动汽车销量增长了近40%。

而其营业利润的亏损,则被LG化学归咎于去年在储能系统的消防措施方面的投资,据外媒报道,LG化学去年第四季度在储能系统方面与电池安全方面投资了近3200亿韩元(约合18.7亿元人民币)。

不过虽然LG化学2019年在电池业务领域有着3200亿韩元(约合18.7亿元人民币)的高额支出,但其亏损却高达4540亿韩元(约合人民币26.6亿元),即是说,即便没有这笔指出,LG化学2019年电池业务也难逃亏损的命运。归根结底,还是其动力电池业务本身盈利能力较弱。

此外,这笔高额的支出,实际上也是为LG化学的另一大隐忧——电池的质量问题买单。

2019年10月,LG化学一口气在储能系统消防与电池安全方面投资3200亿韩元(约合18.7亿元人民币),旨在解决LG化学储能产品易起火的问题。

据韩国媒体报道,在2017年8月-2019年10月间,韩国ESS储能产品共发生27起火灾,而装有LG化学电池的储能产品火灾发生了17起,占其中的63%。

有调查小组发现,LG化学2017年初生产的部分电池包发现了翻折和切断不良、活性物质涂层不良等制造缺陷。

同时有业内人士对车东西表示,LG化学等韩国电池企业将三元锂电池用在了储能领域,此前业内较少做这样的尝试,事实证明三元锂在储能产品方面的安全性确实存在争议。

此外,使用LG化学动力电池的现代Kona EV与保时捷Taycan先后在去年7月和今年2月发生自燃事件。在两起事件中,车辆均被烧得只剩骨架,车库损毁严重。

▲大火扑灭后的保时捷Taycan残骸

电动汽车的自燃对于LG化学而言,可能比储能系统自燃更“要命”。

在韩国的储能市场,能够直接与LG化学正面竞争的企业并不多,LG化学、三星SDI、SKI基本瓜分了这一市场,利益冲突不严重导致即使失火,LG化学也不至于因为信任危机丢失订单。

但在电动汽车市场,当下市场竞争已经进入白热化,任何一家有实力的车企都会通过多家动力电池供应商采购电池。一旦一家供应商出现信任危机,那么该供应商很可能被降为二供,甚至被踢出供应商名单。

而LG化学当前面临的,就是这样严肃的问题。

电池安全之外,产能上的不足,也给LG与车企之间的信任危机添了把火。

今年开年不久,捷豹I-Pace、奥迪e-tron先后因为LG化学波兰电池工厂产能不足,陷入了停产减产的困境。据德国媒体《经理人杂志》曝料,LG化学的动力电池出现了质量问题,导致优等品的产能无法跟上众多欧洲车企的需求。

而这样的问题在去年就已重复出现,2019年4月,大众旗下奥迪品牌在布鲁塞尔的纯电动车工厂减产,2019年产能从5.88万辆下调至4.53万辆,奥迪e-tron Sportback上市时间从2019年延迟至2020年,背后原因是LG化学动力电池供货量不足。

2018年底,雪佛兰原本打算基于Bolt电动平台推出两款电动车型,但最终计划流产,背后原因也是LG化学动力电池供货量不足。

更有甚之,保时捷Taycan、克莱斯勒Pacifica、大众e-Golf、雷诺Zoe等车型的产能也均受到LG化学的动力电池产能限制。

电动安全问题频发,产能无法满足车企需求,LG化学与车企之间的信任已经走到了崩溃的边缘。这是LG化学除了盈利能力之外,最大的隐忧。

四、SKI深陷专利窃取诉讼 200亿原材料供应合同被废

SKI是韩系动力电池企业中电池出货量排名第三的公司,也是韩系动力电池三巨头中电池业务规模最小的一家。

但SKI面对的问题一点都不小,说得严重一些,这些问题很可能成为限制SKI向上发展的桎梏。

先来看财务上的问题,与LG化学相同,SKI的电池业务在2019年同样出现了巨额亏损。

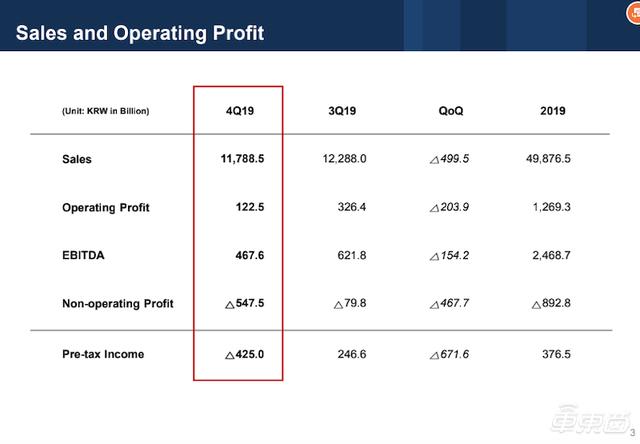

2020年1月31日,SKI发布了2019年Q4财报,2019年,SKI营业收入为49.9万亿韩元(约合2875.4亿元人民币),同比下滑8%;营业利润1.3万亿韩元(约合73.2亿元人民币),同比下滑39.6%;净利润658亿韩元(约合人民币3.8亿元),同比下滑96.1%。

▲SKI 2019年财务情况

SKI在业务板块上分为能源、化学品、润滑剂、石化、国际贸易与材料等多个板块。

综合SKI在2019年四个季度发布的财报来看,仅有归属于能源板块的动力电池业务在四个季度中都出现了亏损,其中第一季度亏损869亿韩元(约合人民币5.1亿元)、第二季度亏损671亿韩元(约合人民币3.9亿元)、第三季度亏损427亿韩元(约合人民币2.5亿元)、第四季度亏损1124亿韩元(约合人民币6.6亿元)。

▲SKI 2019年Q4动力电池亏损情况

SKI在财报中分别对四个季度的亏损变化情况进行了描述,2019年的前三季度,SKI动力电池业务的亏损整体呈现收窄的趋势,而最后一个季度,则突然出现了亏损扩大。

第一季度与第二季度亏损幅度收窄的原因主要是库存的减少与运营费用的降低;第三季度亏损幅度降低收窄的原因主要是库存减少与销量的增长;第四季度亏损扩大的原因则与库存增加和成本费用增加有关。

虽然财报中并未写明亏损幅度扩大的具体原因,但根据推测,SKI在第四季度成本费用的突然增长应该与工厂产能的扩建有关。有报道指出,SKI目前在全球工厂扩建项目上的投资已接近300亿元。

据了解,SKI目前正在匈牙利、中国与美国三个国家建设工厂。其中,匈牙利一期工厂于2019年第四季度已经完成建设,将在2020年投入生产;而二期工厂于2019年第一季度开工建设,预计会在2022年投产。

SKI在中国的工厂也已在2019年第四季度完工,预计在2020年投入生产,美国工厂的投产日期暂定在2021年,但由于与LG的诉讼,这一工厂的投产日期可能无限期延后。

综上所述,SKI当前仍处于产能布局阶段,在这一阶段,SKI的打法是不顾一切扩张用户与产能规模,在电池产品上打价格战,在产能布局上不计成本。而这一打法的后果,必然是盈利能力薄弱,长期陷入亏损。

尽管SKI在动力电池出货规模上已经进入了全球前十,但从其盈亏情况来看,还将有一段相当长的亏损期。

在财务问题之外,2019年,SKI还与LG化学就商业机密纠纷进行了近一年时间的诉讼。

据BusinessKorea报道,2019年4月,LG化学向美国国际贸易委员会(ITC)与美国法院提起诉讼,指控SKI涉嫌通过雇佣其前工程师窃取商业机密。

在2020年2月14日,这起诉讼有了初步的结果,ITC与美国法院对SKI进行了违约判决,终审的审判结果将会在2020年10月5日宣布。

有业内人士指出,双方很可能会在庭外达成和解,但这意味着SKI将向LG化学支付数千亿韩元的专利购买费用。而如果无法达成和解,SKI就会被禁止在美国销售动力电池产品,从而被逐出美国市场。

这两个结果显然都不是SKI所期望的,对于目前仍在深度亏损期的SKI来说,数千亿韩元不是一笔小钱,而如果被逐出美国市场,那就意味着SKI将失去一片极具潜力的动力电池市场(特斯拉总部位于美国,通用、福特转型电动化的意愿也非常强烈)。

因此,SKI决定在美国启动反对程序,该公司将向ITC提交一份请愿书,要求ITC考虑这起诉讼对美国公共利益的影响。言外之意是,如果这起诉讼将SKI逐出美国,SKI在美国的建厂计划就会付诸东流,而其原本能够为美国创造数千个工作岗位。

但最终的结果可能仍然不利于SKI,有专家指出,自1996年开始,在ITC提起的所有侵犯商业机密的诉讼中,没有一起更改过初审的判决,这起诉讼所造成的结果将成为SKI在2020年新的阴影。

美国市场遭遇“水逆”,SKI在中国与匈牙利的工厂建设同样不顺。

2019年底,SKI与澳大利亚矿业公司Australian Mines所签订的价值50亿澳元(约合人民币229亿元)的镍钴供应协议作废。而原本,Australian Mines将为SKI的中国与匈牙利工厂持续供应13年的镍钴原材料。

SKI在中、美、欧三地的动力电池布局同时受阻,这对于一家不计成本向全球市场投资了近300亿元,正处在高速扩张期的公司而言,无疑是沉重的打击。

五、三星电池业务增收不增利 被大众踢出MEB主供应商

三星SDI电池业务所遇到的问题与其他两家有所不同,LG化学与SKI都处于产能快速扩张时期,阶段性的亏损难以避免,三星SDI为了避免资金出现过大的压力,选择了相对保守的扩张节奏。

但这又将三星SDI拖入了另一个坑——产能不足所导致的市场竞争力弱。

财务方面,2020年1月30日,三星SDI发布2019年Q4财报,财报显示,三星SDI在2019年实现营收10.1万亿韩元(约合590.6亿元人民币),较2018年同比增长11%。

▲三星SDI 2019年财务情况

在电池业务的两大板块,动力电池与电化学材料上,三星SDI在2019年都实现了一定的营收增长。其中,动力电池板块营收为7.7万亿韩元(约合人民币451.1亿元),电化学材料营收为2.4万亿韩元(约合人民币139.9亿元)。

但在营业利润方面,三星SDI 2019年营业利润为4622亿韩元(约合人民币27亿元),同比下降35.4%;而动力电池方面,三星SDI 2019年的营业利润仅为1235亿韩元(约合人民币7.2亿元),同比下降70%。

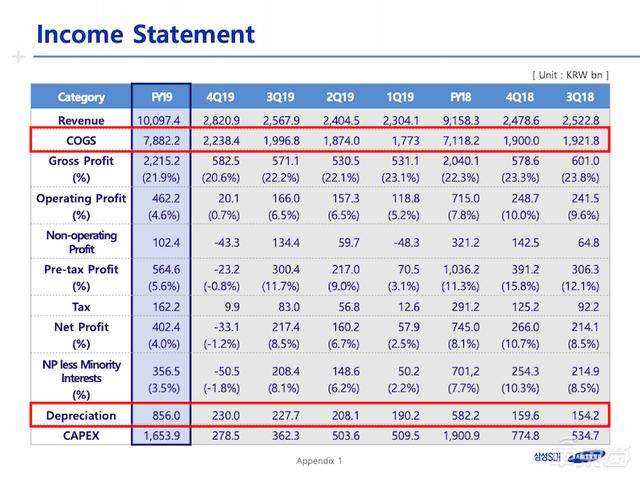

从财报中分析,三星SDI在2019年减少的成本主要支出在了总营业成本与折旧费两个方面。其中,三星SDI 2019年总营业成本为7.9万亿韩元(约合人民币460.5亿元),同比增长10.7%;折旧费为8560亿韩元(约合人民币49.9亿元),同比增长47%。

▲三星SDI 2019年支出增长项

由此可见,三星SDI在财务方面处于增收不增利的情况,这种情况下,三星SDI虽然通过保守布局保住了盈利,但这并没有为其换来更好的利润情况。

与LG化学和SKI不计成本的扩张对比,很难说三星SDI的策略是否更胜一筹。但在动力电池这样快速发展的市场,过于保守的后果就是被市场淘汰。

三星SDI目前的情况已经出现了类似的苗头。

据外媒报道,此前,三星SDI与大众集团签订了MEB电动汽车平台的电池供应协议,承诺为大众集团每年供应超过20GWh的电池产量。

但在2019年第一年进行电池交付的过程中,三星SDI却因为产能不足,无法向大众交付20GWh动力电池,最终供应量仅为5GWh,而这样的供应量显然难以满足大众激进的电动化转型需求。

此后,大众开始与LG化学、SKI、宁德时代陆续签约,将这三家公司定为MEB平台的主供应商,而三星SDI则被大众踢出了MEB电动汽车平台主供应商的行列。

如果以每年20GWh动力电池供应量来计算三星SDI失去这笔订单的损失,每千瓦时动力电池售价1000元人民币来计算,三星SDI每年的营收损失接近200亿元。

而这,只是三星SDI因为产能问题丢失的第一笔大订单。

好在三星SDI已经意识到了产能缺陷的严重性,2020年,该公司宣布将其产能规划从2019年的20GWh上调至30GWh以上,并同时扩建中国西安与匈牙利的两座动力电池工厂,以保证在中、欧两大需求量巨大的电动汽车市场掌握一定的客户资源。

只要不完全退出市场,情况对于三星SDI而言,始终不算太坏。

六、韩系动力电池隐忧背后的六大直接因素

通过对三家韩系动力电池企业进行分析,可以发现三家公司出现的质量危机、供应危机、产能危机与内斗危机都可以与六大因素直接联系上。

1、盈利能力弱,韩系动力电池企业的盈利能力普遍较弱,而事实上,除补贴政策覆盖到电池产业的中国,各国动力电池企业的毛利率普遍不高,连松下在动力电池业务上也才刚刚实现盈利。

在这背后,是镍、钴等矿石价格上涨所带来的锂电原材料上涨与整车厂要求电池采购成本下降的结果。

据市场调研机构数据,镍矿市场价格已经从2014年1.2万元每吨上涨至2019年的12万元每吨。涨幅达到10倍;电解钴价格也从2016年19.5万元每吨上涨至2019年29万元每吨,涨幅达49%。

而整车厂对于动力电池价格一直采取下压的态度,动力电池的采购成本也从2013年数千元一度电下降至2019年1000元一度电。

上游原材料价格高走,下游车企压低采购价格,位于中间的动力电池企业的规模效应如果没能将成本摊到足够薄的程度,动力电池企业的盈利能力必然会受到制约。

2、产能扩张意愿不强,盈利能力受到制约,需要花钱的产能扩建自然让动力电池企业们陷入了犹豫,动力电池产能建设几乎是整个动力电池生产周期中成本最高的阶段。

根据证券公司报告,国内平均1GWh产能的建设成本在4-6亿元,而国外产能建设的成本几乎要翻倍。

对动力电池企业而言,成规模的产能建设至少需要上百亿元的资本投入,对于利薄的动力电池企业,这样的投资值得三思。

3、产能扩张的资金有限限制进度,产能扩张的进度自然难以跟上,也就导致了与车企对动力电池需求的矛盾。

其实与车企的互相不信任也是动力电池企业产能扩张缓慢的原因之一,有业内人士指出,动力电池企业早期对于车企吹捧的电动化一直持观望态度。

该人士对车东西分析道,一旦车企发现电动化的路线不对,车企仍有余力转型其他方向,而对于动力电池企业而言,一旦产能建起来了却不能充分释放,对动力电池企业而言将会造成巨大的损失,甚至可能直接令其陷入绝境。早期韩系动力电池公司在产能扩张上的谨慎,对于这方面的担心非常多。

4、产业链供应关系之间出现矛盾,这样的矛盾主要会出现在规模较小的企业,上游原材料厂商出于自身利益考虑,一定会优先给出货量大、盈利能力有保障、坏账概率小的企业优先供给材料。

SKI与澳大利亚矿业公司Australian Mines之间供给协议的取消,这一因素可以说起到了决定性的作用。长期处于深度亏损使得SKI在上游原材料企业看来存在极大的坏账风险,况且,2019年SKI的电池业务一度影响到了主业务盈利,导致集团净利润暴跌96%,仅剩3.8亿元。

嗅到风险的Australian Mines果断与SKI取消供应协议,情有可原。

5、动力电池安全问题,第五个导致韩系动力电池企业出现隐忧的因素在于动力电池不断攀升的高能量密度与稳定性之间的矛盾。

LG化学、三星SDI都曾因为动力电池安全问题支付了数十亿元,用于保障储能系统消防措施与电池安全问题。

业内人士认为,储能系统出问题的主要因素,是由于三元锂在储能系统的环境下无法稳定工作,容易发生安全隐患;而电动汽车自燃的问题则是电池生产的一致性与稳定性把关不够,同时动力电池目前还没有车规级标准,劣质动力电池进入汽车容易发生自燃事件。

6、同行的恶性竞争,最后一个因素比较具有针对性,主要是LG化学与SKI之间发生的商业机密纠纷,从目前的初审结果来看,SKI应该是做实了商业机密窃取的罪名。

在这背后,就是动力电池同行之间争夺市场事发生的恶性竞争事件,一方面,SKI希望获取LG化学的技术专利来强化自身技术实力;另一方面,LG化学则想借助这次机会将SKI逐出美国市场,排除一个有力的竞争对手。

这些因素共同导致了韩系动力电池企业当下面临的诸多困境。

但在与业内人士的讨论中,我们得出了一个有趣的结论:韩系动力电池企业并不会因为这些隐忧直接陷入穷途末路的境地。

其解法有二:

1、韩系动力电池企业主要背靠大财团运作,对于值得投资的动力电池业务,财团将会为这些企业提供相当数量的资金,驱动电池业务发展,后续的产能建设因为资金不足受到影响的可能性不大。

2、韩系动力电池公司在有充足资金支持的情况下,也确实在以资本驱动产能扩建,在成本端以规模效应摊薄成本,在市场端以充足的供货和逐渐改善的动力电池质量赢得整车厂与供应商的信任。

但总体来看,解法并非万全法,动力电池的投资数额巨大曾令汽车产业第一大Tier 1博世集团放弃布局,韩系动力电池背后的财团能够支持多长时间的疯狂烧钱,仍是未知数。

韩系动力电池企业目前面临的这些隐忧,一旦处理不慎,还是有可能令其跌出当前的动力电池一线企业队伍。

结语:韩系动力电池巨头的隐忧

LG化学、三星SDI、SKI财务上的亏损连带着将韩系动力电池企业的诸多隐忧一同暴露了出来,盈利能力弱、质量缺陷、产能不足、供应链断货……每一个问题对于动力电池企业而言都是大问题。

从韩国动力电池企业角度来看,盈利能力弱影响后续产能扩张,质量缺陷与产能不足造成了车企的不信任,供应链断货更是严重影响企业生产。

而从韩国动力电池产业角度来看,优质供应链公司隐患重重,外部市场竞争加剧,整个产业都有可能在新一轮的动力电池竞争中失声。

与此同时,内忧尚未解决,外患却在不断逼近。

整体来看,韩系动力电池企业的外部市场处于利空状态,全球最大电动汽车市场中国市场进入调整期,韩系动力电池企业在中国扩建的产能难以释放。

同时,韩系动力电池企业的竞争对手宁德时代享受到了中国市场的补贴政策,在几年的发展中“兵强马壮”,有可能进一步拉大与韩系动力电池企业的差距。

对于韩系动力电池企业而言,暗中的隐忧正在不断放大,如果不能妥善解决,不久后就将影响到动力电池业务本身。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。