近日,华夏人寿保险股份有限公司(以下简称“华夏人寿”)对宁波杉杉股份(600884)有限公司(以下简称“杉杉股份”,600884.SH)进行减持,持股比例从5.36%调整为4.67%,退出杉杉股份持股5%以上股东行列。蓝鲸保险梳理发现,华夏人寿对杉杉股份持股超过3年,除去期间分红派息与此次股权出让回笼资金,当前华夏人寿约有9087万元浮盈。

对于出让原因,华夏人寿向蓝鲸保险介绍是基于经营发展需要。专家分析,一方面或与华夏人寿满足资金流动性有关,另一方面或也因持仓杉杉股份未能达到预期收益。事实上,自2018年5月以来,杉杉股份股价即整体呈下行趋势,且2018年年末以来,被问询、大股东所持股权被冻结等利空消息接踵而至。

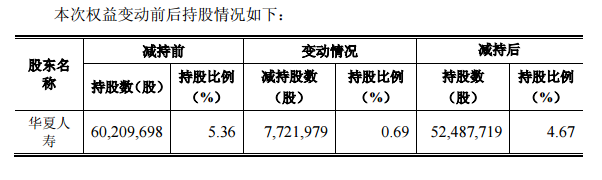

持772.2万股,华夏人寿退出杉杉股份5%股东之列

华夏人寿对杉杉股份的持仓,可以追溯至3年前。2015年5月,杉杉股份向华夏人寿非公开发行股份,发行价格为定价基准日前20个交易日股票交易均价的90%,即22.97元/股。

彼时,尚未持有杉杉股份的华夏人寿,出资6.891亿元认购3000万股,占比5.36%,形成举牌。随后,因在定价基准日至发行日期间,杉杉股份进行派息,非公开发行股票价格调整为22.89元/股,华夏人寿认股股数调整为3010.48万股,投资金额保持不变。

2016年1月,认购事宜获批,随后至今3年间,杉杉股份进行派股并3次派息。直至此次减持前,华夏人寿合计持有杉杉股份6020.97万股,共计派息约1378万元。

2019年3月15日,杉杉股份披露《关于持股5%以上股东权益变动的提示性公告》,表示华夏人寿拟通过集中竞价方式减持不超过2245.53万股股份,不超过杉杉股份总股本的2%。

随后,4月8日至9日,华夏人寿减持动作落地,实际减持772.2万股,占杉杉股份总股本的0.69%,减持后华夏人寿持有后者5248.77万股。占总股本的4.67%,至此华夏人寿不再是杉杉股份持股5%以上股东。

按照杉杉股份4月8日、9日交易均价15.46元/股的交易均价计算,华夏人寿此次出让股份,约回笼1.19亿元资金。

值得一提的是,截至4月15日,杉杉股份报收14.86元/股,按照华夏人寿当前持股量计算,华夏人寿当前约浮盈9087万元。

浮盈状态下,华夏人寿减持为何选择减持?华夏人寿相关负责人向蓝鲸保险表示,是基于正常经营发展需要,并无其他特殊原因。

“险企减持股票原因众多,没有固定的条框”,中央财经大学保险系主任郝演苏向蓝鲸保险分析称,“其中一种原因在于,因为保险牌照的稀缺性,资金运用方面存在较多限制,部分股东基于改善现金流的目的,或会通过议价方式进行股票减持,以满足自身需求”。

上海对外经贸大学教授郭振华则指出,对于保险公司来说,在二级市场布局属于财务投资,主要目的是为了赚取投资收益,如果投资收益没有达到预期的效果,公司就会考虑减持股份。

杉杉股份利空消息不断,遭接连问询、大股东所持股权被冻结

“减持上市公司股票的主要原因之一,在于公司股价的不理想”,沈萌分析称。蓝鲸保险注意到,自2018年5月21日,杉杉股份股价达到年内高点23.60元/股后,股价一路震荡下行,2018年10月19日探底12元/股。此后略有回暖,4月15日报收14.86元/股,较2019年初股价增长约14.84%,但与2018年相比,仍呈现整体下行趋势。

这与杉杉股份持续的利空消息或有所关联。成立于1992年的杉杉股份,正由服装企业转型为新能源企业。2016年面向华夏人寿等企业非公开发行股份并募资时,即明确表示募资主要用于锂电池材料负极业务扩产、新能源汽车关键技术研发及产业化项目,积极向下游新能源汽车产业链延伸。

募资后,杉杉股份锂电池材料业务、新能源汽车业务营收均有明显上行。据杉杉股份年报显示,2017年杉杉股份锂电池材料业务实现营收60.36亿元,占总营收比为72.98%,同比增长47.37%;新能源汽车业务营收也实现476.6%的同比增幅。

但值得一提的是,杉杉股份的新能源汽车业务始终未能实现盈利,在2017年净亏损1.8亿元,2018年上半年再度出现3849.55万元净亏损,不仅如此,2018年新能源汽车业务营收也出现同比近四成的缩减,为4235.12万元。杉杉股份解释主要是因为报表涵盖子公司范畴变动所致。

除重点发力的新能源汽车业务难以实现盈利、营收下滑外,杉杉股份还面临监管问询。2018年12月,杉杉股份接连收到两封问询函,分别要求杉杉股份就以9.36亿元竞拍穗甬控股有限公司30%股权的交易情况,以及募资用途进行补充披露。问询期间,自2018年12月14日至2018年末,杉杉股份股价持续下行,减幅约16.5%。

杉杉股份的烦恼不仅如此,2019年4月2日,杉杉股份发布《关于大股东所持部分股份被司法冻结的公告》,因华盛江泉集团有限公司与杉杉控股诉前保全纠纷案件,杉杉控股所持杉杉股份部分股份及对应孽息被冻结,此次被冻结7400万股,占杉杉控股所持股份总数的40.97%,占杉杉股份总股本的6.59%。

华夏人寿目前持股5%以上股票5只,未来12月或仍有动作

再来看华夏人寿的经营情况。

依托万能险业务迅速扩张保费规模的华夏人寿,近几年持续调整保费结构。蓝鲸保险注意到,自2015年以来,华夏人寿万能险保费收入即持续下滑,从1519.9亿元,缩减至2018年的723.28亿元,占规模保费比也大幅缩减,从2015年的96.7%,缩减至2018年的31.36%。

与此同时,华夏人寿原保险保费收入逐年大幅提升,从2013年的37.64亿元,增至2018年的1582.75亿元,其中2018年原保费增速同比达到82%。

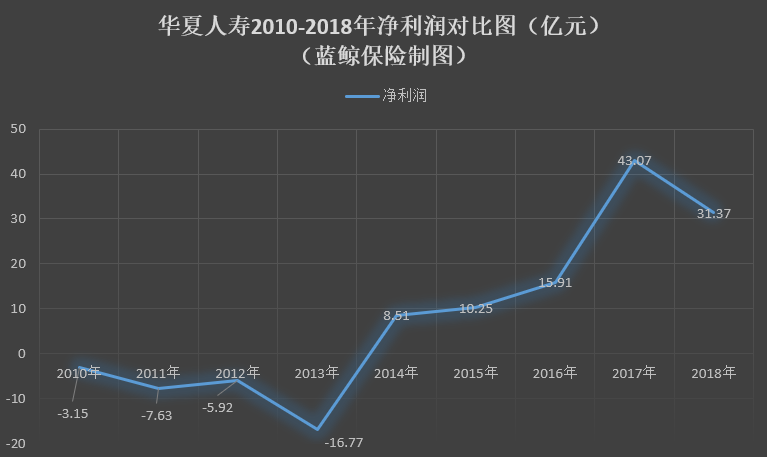

再来看盈利情况,据历年年报数据显示,2010年至2013年,华夏人寿净利润处于亏损状态,并在2013年达到最大亏损值16.77亿元,2014年,华夏人寿首次实现扭亏为盈,净利润实现8.51亿元,此后净利润呈现上行趋势,2017年实现43.06亿元,2018年净利润为31.37亿元,约有27%的缩减。

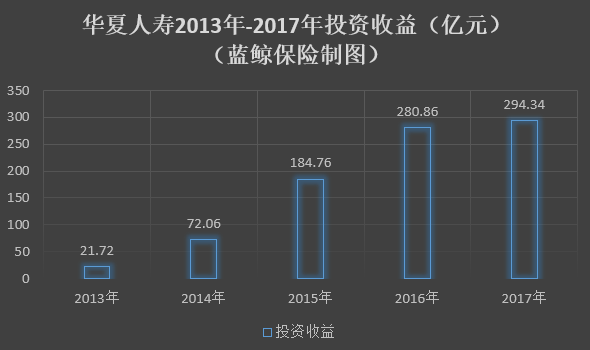

华夏人寿净利润的上行,与其投资收益的逐年增多有关,2013年,华夏人寿投资收益实现21.72亿元,此后逐渐上行,2017年投资收益达到294.34亿元。蓝鲸保险查阅华夏人寿年报发现,其2017年实现的294.34亿元投资收益中,仅出让中国平安股份的单项收益即达到96亿元,历年年报数据也显示,华夏人寿在股票方面红利收入是投资收益的主要来源之一。

事实上,华夏人寿在二级市场一直表现积极,持仓多家股票,涉足旅游、医药、信息、电子等多行业。截止目前,华夏人寿持股比例超过5%的上市公司共有5家,包括勤上股份(002638.SZ)、凯撒旅游(000796)(000796.SZ)、力源信息(300184)(300184.SZ)、延安必康(002411.SZ),以及同洲电子(002052)(002052.SZ)。

2019年,银保监会明确表示鼓励保险公司使用长久期账户资金,增持优质上市公司股票和债券。华夏人寿相关负责人也向蓝鲸保险表示,“华夏人寿持续看好上市公司的业务发展,股票投资根据华夏人寿的经营发展需要操作,不排除在未来12个月内增加或继续减少上市公司股份的可能”。

从具体的投资策略角度,沈萌分析称,“保险资金投资股市一般不会选择高风险大波动的行业。因为基于安全性的考虑,保险公司作为机构投资者对于市场有压舱石的作用,选择资质优良、优势明显、成长潜力稳定巨大的标的公司更符合其策略”。

“险资应如何布局,并没有统一的标准,但原则在于首先实现保值,继而实现增值”,郝演苏补充道。(蓝鲸保险 石雨 shiyu@lanjinger.com刘倍男 liubeinan@lanjinger.com)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。