万众瞩目,停牌了一周的格力电器(000651)今天终于复牌!

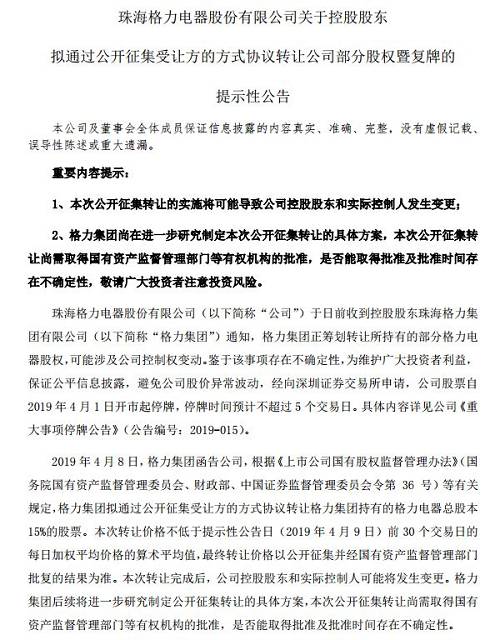

此前,格力电器公告,大股东格力集团(也就是珠海国资委)拟通过公开征集受让方的方式协议转让格力集团持有的格力电器总股本15%的股票,本次转让完成后,公司控股股东和实际控制人可能将发生变更。

二级市场的反映究竟如何,接盘方是谁,引发大量关注。

格力电器130万手涨停

今日开盘,,格力电器复牌逾130万手大单封死涨停。股价报51.93元/股。市值超3000亿。

|

|

|

本次转让完成后,公司控股股东和实际控制人可能将发生变更。格力集团后续将进一步研究制定公开征集转让的具体方案,本次公开征集转让尚需取得国有资产监督管理部门等有权机构的批准,是否能取得批准及批准时间存在不确定性。

谁是接盘方?现在还不清楚

转让价格不低于提示性公告日(2019年4月9日)前30个交易日的每日加权平均价格的算术平均值。

根据粗略计算,格力电器最近30个交易日的均价约为45.75元,接盘方如果要拿下15%的股份,意味着要斥资约413亿元。

这无论是对董明珠及其管理团队,还是对其他接盘者来说,这笔巨款无疑都是一道难题,董明珠要想实现“蛇吞象”也绝非易事。

据中国企业家报报道,格力电器董秘望靖东独家回应称》,“这个事件跟上市公司没有任何关系,我们也是接到集团的通知,公告称集团正在向国资委递交申请,但是具体什么时间能够批准、能否获批,我们也都不清楚。”望靖东还称,“一切以公告为准,而该事件对格力电器的整体战略规划并不会产生影响”。

而中证报则报道,富士康可能是接盘发之一。一名珠海国资人士透露,近来富士康科技集团在珠海进行了大规模投资,有可能成为潜在的接盘方。

今年3月18日,富士康宣布富士康及其珠海项目团队与珠海市政府签署了战略合作协议,将在珠海对系统IC晶圆厂的建设与设备采购等各种晶圆厂的运营事项进行支持。而在去年8月,珠海市政府与富士康签署战略合作协议,双方将在半导体设计服务、半导体设备及芯片设计等方面开展合作。

不过今日一早,富士康方面回应称,“不评论媒体及市场流言”。

而另一个说法则是,格力电器有可能通过管理层和员工持股方式来接盘。

一位格力电器内部人士表示,通过管理层和员工持股方式来接盘是有可能的,“员工持股要看公司能给员工什么样的金融工具支持,有些员工可能需要贷款来买股。”

而市场上呼声最高的是董明珠及代表格力经销商体系的京海担保组成的一致行动人或将是格力电器未来最大的股东。

第二大股东是河北京海担保投资有限公司,该公司由格力电器主要经销商作为股东,持有格力电器股份比例为8.91%。河北京海与董明珠往往被视为一致行动人。

不过前面也说了,400多亿不是小数目,董明珠跟经销商拿不拿得出,是个问题。

需要指出的是,格力电器在4月8日晚的公告当中并未披露格力集团公开征集15%上市公司股份受让方的具体条件。不过有市场人士认为,通常来说,公开征集股份受让方会设置严格而细致的条件,某种程度上也可以看成是定向征集受让方。有鉴于格力电器靓眼的经营业绩,因此不排除是省属国资企业、抑或是央企接手格力电器的可能。

今后格力股价怎么走?

中金:上调目标价至68.7元人民币

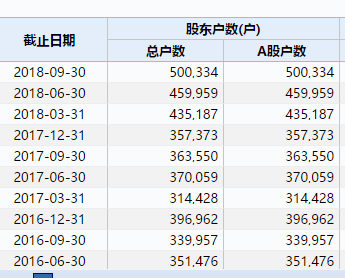

格力电器有广大的中小股东群体。最新数据显示,有着50万股东户数。

|

若真如此,管理层有望通过受让或者股权激励方式持有更多股份,对股价的关注度会大幅提升,公司治理结构料改善,估值提升空间大。

基于治理结构改善的预期,上调目标价16.5%至68.7元人民币,维持“推荐”评级。按照今天的开盘价,也就是还有超30%的上涨空间。

治理结构较差,一直是格力电器相比美的集团存在明显估值折价的原因,当前格力电器PE估值比美的低40%。

中信证券(600030)发文称,格力集团15%股份的最终受让方尚未明确,若受让方为管理层或者引入第三方战投参与混改等,预计公司未来激励体制、股东回报策略都将更加灵活,与管理层、公开市场股东利益绑定更加紧密。此外,市场化混改方案能够解决格力集团与公司之间的长期治理问题,稳定公司管理层更替、经营预期,进而提高公司的市场化经营活力。

光大、中信等券商还指出,此次转让若成功实施,格力有望向美的股东属性多元化的股权结构看齐,有望解决长期困扰公司的治理结构和管理层股权激励等问题,股东权益也有望得到更好保障。

在治理问题上,一方面,本届董事会候选人均为公司高管以及渠道管理人员,已经是国资委对公司经营管理层面逐步放权的积极信号;另一方面,预计国资委会设置转让条件门槛,找到认可格力资产价值,认可管理层能力的优秀战略/财务投资人。

在激励问题上,作为国有控股企业,格力管理层股权激励少;格力曾采取多项非股权激励方式,如人才公寓项目、逆势加薪1000元等,但由于激励幅度有限而难以充分激发核心管理层的积极性。变为公众公司后,格力管理层有望通过受让或者股权激励方式持有更多股份,管理层利益和公开市场、中小股东都会更加一致,格力也预计更倾向于利用多余现金进行回购、分红等回报股东的行为。

董明珠何去何从?

值得一提的是,格力电器的法定代表人、董事长、总裁,1954年出生的董明珠今年已经65岁。格力电器第十届董事会本应在去年5月31日届满,但换届并没有如期到来,而也一度引发了董明珠是否会连任格力电器董事长的猜测。直至今年1月16日,格力电器召开2019年第一次临时股东大会,董明珠成功连任格力电器第十一届公司董事会董事成员。

虽然董明珠得以连任,但是鉴于其毕竟今年已经65岁,所以何时会退休自然也引发关注。彼时,董明珠在股东大会上表示:“如果你真问我,可以说我现在就想退休,但企业的发展,必须要有延续性,上市公司好像没有规定多少岁要强制退休,只要你想干都行,但我心里的想法是,谁真正能对未来格力电器的发展负责?这是一个非常严肃的话题,这个不是我说了算,而是他做出的(成绩)才能算的。我们给平台、给机会、创造条件让他们上。要想好怎么才能做好,把这个想清楚,才能敢于去接这个担子,只要把企业做成自己的家,你就是未来的接班人。“

随着此番格力电器将要易主,董明珠的去留也再度引发关注。有观点认为,首先,如果本次格力集团通过公开征集受让方的方式,最终顺利完成格力电器15%股票协议转让,那么很可能格力电器将不再具有国资背景。其次,董明珠自2012年从前董事长朱江洪手上接棒格力电器至今,格力电器的变化有目共睹。因此即便格力电器本次实现易主,考虑到董明珠对于格力电器发展的重要性,相信新主应该也会大概率继续聘任以董明珠为代表的管理团队,毕竟这有利于维持公司经营水平、产业链优势和龙头品牌力。

而假设最终真的是由格力电器管理层接盘格力电器控制权,那么董明珠的去留就更加没有悬念。

一位接近格力的业内资深人士表示,这是一箭三雕。

首先,今后董明珠连不连任、格力电器如何经营,不必再由政府来决策,而由市场来决策,毕竟空调及家电是竞争激烈的行业;其次,珠海市政府可以回收一大笔钱,用于其它投资和发展项目;第三是引入战略投资,完善格力电器的治理结构和科学决策机制,毕竟格力品牌是珠海市的宝贵资源”。

另一方面,家电行业资深分析师刘步尘认为,多年来格力集团与格力电器互相制肘,“格力集团既然管不了格力电器,不如弱化与格力电器之间的关系,卖一个好价钱。”

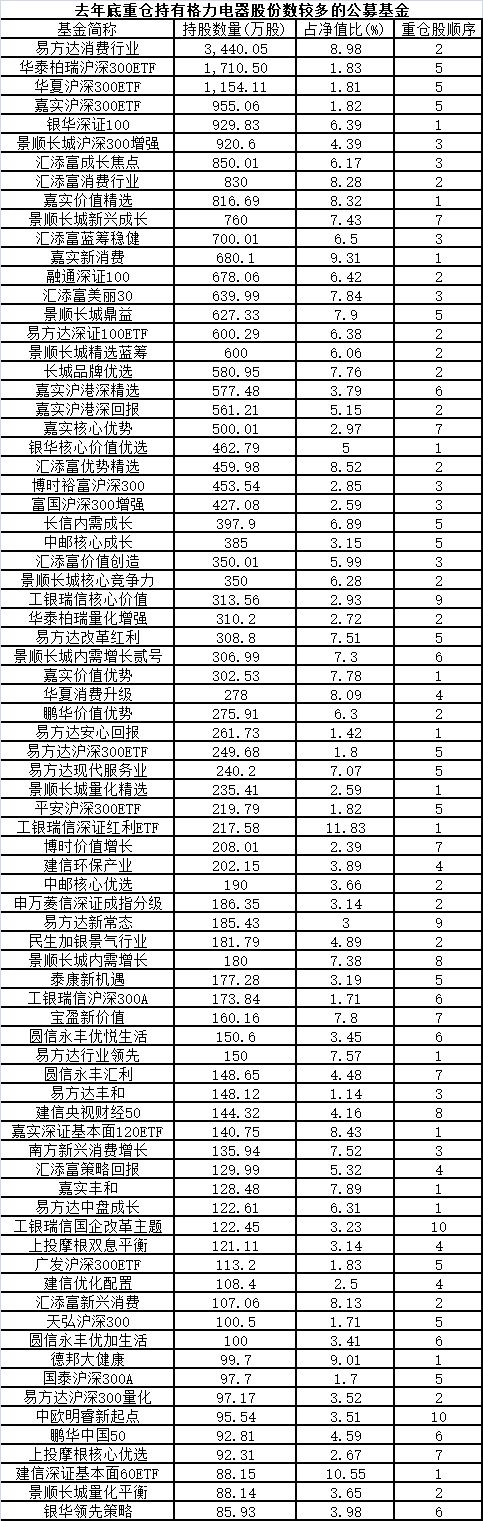

770只基金持仓格力 400多只重仓

作为家电行业龙头的格力电器一直是基金经理的心头好,扎堆持股和重仓格力的基金数量众多,格力电器因此长期位居公募基金核心重仓股的前列位置。

究竟有多少只基金持有格力?根据公募基金2018年年报,截至去年底,持股明细中出现格力电器的公募基金数量达到了770只,这些基金既包括主动偏股基金、也有指数基金、以及二级债基。他们合计持仓格力电器达到42867万股,占格力电器总股份的7.13%,按照去年底收盘价,持仓市值达153亿元,按最新收盘价估算,持仓市值超过200亿元。

在众多持仓格力的基金中,有相当比例是重仓持有,即格力持股市值占到了基金净值比例的前十。从主动基金来看,易方达消费行业持仓格力规模最大,达到3440万股,汇添富成长焦点(519068)、汇添富消费行业、嘉实价值精选、景顺长城新兴成长(260108)、汇添富蓝筹稳健(519066)等基金持仓也在700万股以上。从基金公司看,汇添富、嘉实、景顺长城等公司重仓格力较多。

|

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。