刚刚过去的周末,

可以说是利好一大堆:

政治局会议提积极财政政策,

股指期货进一步松绑,

公募基金10年来最猛加仓

外资MSCI扩容落地渐行渐近等等。

再加上近一周来靓丽的金融和经济数据,让小伙伴们对今日股市都充满期待。

然并卵。

今日A股各大主流指数全线下跌,跌幅还不算小。

主流指数表现20190422

|

为什么有这么多利好, 今天股市反而下跌呢?

综合各大券商观点,原因有三:

1

股价已提前反应利好因素

海通证券(600837)认为,从历史经验来看,利好出现后市场不涨,或利空出现后市场不跌,都说明市场(股价)已经提前反映了利好/利空因素。

虽然基本面数据、政策、事件都会影响股价,但也要看股价本身的位置。近期公布的一季度GDP、社融等重要经济、金融数据均超预期,但A股市场表现平淡,从侧面验证了经济数据的改善已经被市场提前预期了。

这种情况在今年1月末也出现过,不过当时是“跌不动”,股价提前反应了利空因素。

在1月30日至1月31日,大量创业板企业披露商誉减值,这两日披露业绩预告的307家创业板公司中,有145家预告亏损。然而,当时创业板指出现“跌不动”的现象,反而从2月以来大幅上涨。

2

市场担忧未来政策和数据

既然股价已经提前反应了利好,投资者们更关心的是未来的政策和数据趋势。

由于一季度经济数据较好,货币政策发生微妙变化:

4月12日央行一季度例会指出,“稳健的货币政策要松紧适度,把好货币供给总闸门,不搞‘大水漫灌’。”

近期央行暂停降准,重启 “逆回购+MLF”。

4月19日中央政治局召开会议,其中关于宏观经济运行的表述出现了一些变化,相对前次会议有所淡化“稳增长”压力,强调了一季度开局好于预期;没再出现“六个稳”,货币政策强调松紧适度,没有出现 “流动性合理充裕”类似表述;再提坚持结构性去杠杆,而上两次会议均未提及。

海通证券认为,整体上,财政、货币等宏观政策偏松的基调和格局未变,但力度上正在微调,预计二季度流动性难以像一季度那么宽松。

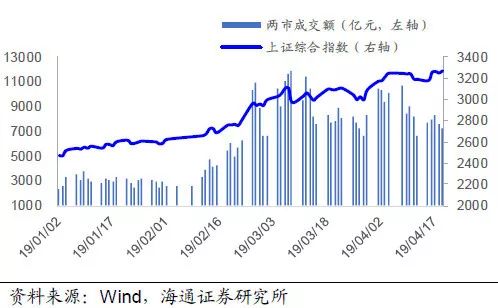

4月以来成交量未创新高

|

海通证券认为,今年以来,商品房销售面积增速负增长,未来地产投资仍面临下行风险,并且目前出口、消费尚未企稳,流动性难以进一步宽松,二季度基本面数据仍有下行压力。

从库存周期、以及领先指标和同步指标的时滞来看,二季度经济也很难企稳,三季度企稳的概率更高。

观察短期高频数据,4月份前17天六大集团发电耗煤同比增速为-1.4%,而3月份为4.2%。历史上工业增加值同比与发电耗煤同比基本同步,未来工业增加值有再次回落的可能性。

3

净流入资金放缓

资金是推动股市上涨的重要助力。

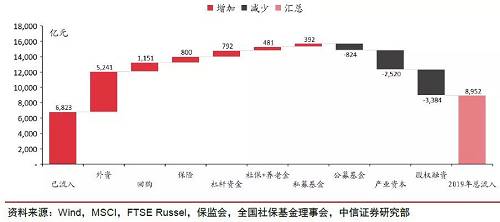

中信证券(600030)估算,全年A股市场增量资金净流入量约为8952亿元。

其中,年初至今已流入约6823亿元,未来年内增量资金净流入量约为2129亿元。

也就是说,未来年内增量资金净流入量仅有年初至今的31%,边际流入放缓,很难再现今年一季度的快速普涨式行情。

|

后市:或将进入修整期,需警惕风险

海通证券认为,市场上涨好比开车爬坡,开到一定高度之后,只有继续加油门车才能向上爬。如果油门没加够,则有溜车风险。

最近一周利好频出,然而股市并未再创新高。在市场累计了很可观的涨幅后,需要多留一份心。

市场经历三个多月的上涨,牛市第一阶段的估值修复已经较明显,目前看政策微调、未来基本面数据可能反复,市场暂时难以进入牛市第二阶段的基本面接力,市场有阶段性调整压力。

以2005年下半年、2008年四季度、2012年12月-2013年3月为例,牛市第一阶段后期基本面没有跟上,市场回撤时,指数甚至回吐了前期涨幅的六成左右。

天风证券也认为,在新一轮的信用周期、企业部门流动性(M1)周期、以及对应的股市周期已经启动的情况下,短期来看,市场或在4月下旬到5月进入牛市修整期。

预计下一次信用和货币重新加码的预期,将在6月后期形成,届时市场有望再上台阶。

同样的修整预期,不一样的应对策略

即使同样认为,市场会进入修整时期,但各家券商的应对策略还是有所不同。

中信证券:核心资产更受益

中信证券认为,在各路资金中,外资是增量资金的绝对大头,外资的流入节奏、配置风格或对年内的市场产生决定性作用。

回购将是仅次于外资的第二大增量资金来源,并且主要集中于价值蓝筹股。

产业资本则是最主要的主动流出方。

从结构上看,外资、回购、保险是增量流入规模最大的三个主体,他们从整体上更偏好价值蓝筹。最大的主动净流出主体(产业资本减持)集中于高估或基本面欠佳的个股。

预计分化会进一步加剧,核心资产更为受益。

2019年A股增量资金预测

|

海通证券认为,市场阶段性有调整压力,结构上需要更重视基本面,偏价值类的市场风格更占优。

价值股中主要是消费类白马龙头股以及银行。目前阶段,相对更关注银行。

天风证券:金融、消费历史表现更抗跌

天风证券统计了2006-2007年、2009年、2014-2015年三轮牛市的6次中途修整期,发现了一些有意思的现象:

1、此前六轮牛市修整期大多持续1个月左右,上证指数跌幅在10%左右。

六轮牛市修整期

|

第一,前期涨幅较大的板块,在修整期会面临更大的调整压力。

第二,大多数情况下,金融和消费板块在修整期的跌幅相对较小。

不过在第三轮和第六轮修整期之前,金融板块大幅上涨,远远跑赢其它板块。在后续修正期中,调整压力也非常大。

|

原因有三:

从估值角度看,在年初的估值修复中,银行和医药都不同程度跑输沪深300。后期如果市场调整,风险相对较小。

从基本面角度看,经济下行幅度没有此前预期悲观,因此银行的基本面预期也有修复的空间。

医药板块去年一季度基数很高,预计今年第二季度医药板块业绩在同比和环比层面,较一季度都应当有所改善。

从资金面角度看,MSCI将在6月1日完成指数跟踪的变更,纳入比例从5%提升到10%。

从去年经验看,主动型外资将在5月开始增加配置,被动型外资将在5月最后几天完成换仓,以保证对指数跟踪的准确度。

因此,5月市场的增量资金也更偏好于金融+消费。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。