对于A股股票的换手率,我们通常会直接看行情软件,就是当前成交量占流通A股的比例。

不过,在科创板战略配售股份可通过转融通方式融券后,原本处于限售的这部分股份有可能间接进入二级市场流通,从而增加可流通A股数量,原本行情软件上那个换手率数字,对于科创板股票来说,可能就有点偏差了。

为什么这样说?请看下面的分析。

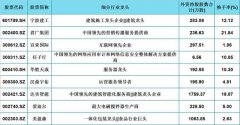

近日,在上交所科创板信息披露栏目,新增了一个栏目叫《战略配售可出借信息》,这个栏目信息和以往的信息有点不一样。

战略配售可出借信息有哪些点值得注意?对二级市场的投资者有哪些影响?还得从它的前世今生说起。

4月30日,上交所联合中证金融、中国结算发布了《科创板转融通证券出借和转融券业务实施细则》(以下简称细则),相对于主板等其他上市板,科创板其中有一项就是转融通券源扩大,增加战略投资者配售获得的在承诺持有期限内的股票作为融券和转融通来源。

此外,7月15日,上交所还发出通知,指出战略投资者应当严格遵守《科创板转融通细则》第九条的规定,在承诺持有期限内原则上不得与关联方进行约定申报,但通过约定申报方式将获配股票出借给证券公司、仅供该证券公司开展融资融券业务的除外。

记者就上述问题采访了太平洋证券金融行业分析师罗惠洲。

罗惠洲解释称,现在参与科创板获得战略配售的这些份额可以作为融券券源,比如B基金公司如果获得了战略配售,锁定期是一年。他持有的科创板688XXX部分战略配售的股份,可以流向A券商去做融资融券业务。之前的A股市场,其他板块战略配售的股份是不可以作为融券券源的。

对于B基金公司来说,在一年的限售期限内,688XXX股价对它也没有影响,限售期内也不能卖。证券出借到期后,只要投资者还给他股票,没有影响,如果股票放在库里面,不出借的话,那就没有收益。

罗惠洲表示,对于二级市场来说,意味着可以卖出的股票变多了。也就是说,战略配售可出借的意义在于为参与战略配售的机构提供了额外的盈利来源,而不仅仅是持有到期限后的资本利得。对于科创板市场而言,能够盘活存量股票,提供充足的供给,不会因为有战略配售导致流通股数受限。

对于券商来说,罗惠洲认为,意味着券商跟投的2%-5%股份也可成为融券来源:跟投部分作为新增券源,可以进一步提升券商跟投股份及市场交易的流动性,为限售期内提高获配股票运用效率打开通道,提升盈利空间,同时也为科创板增强交投活跃度。高效率的转融券制度可以帮助投资者在股票价格过高时及时借券卖出,促进股票价格对价值的回归,对市场可能的剧烈波动起到平抑作用,这对于提升科创板定价能力具有重要意义。

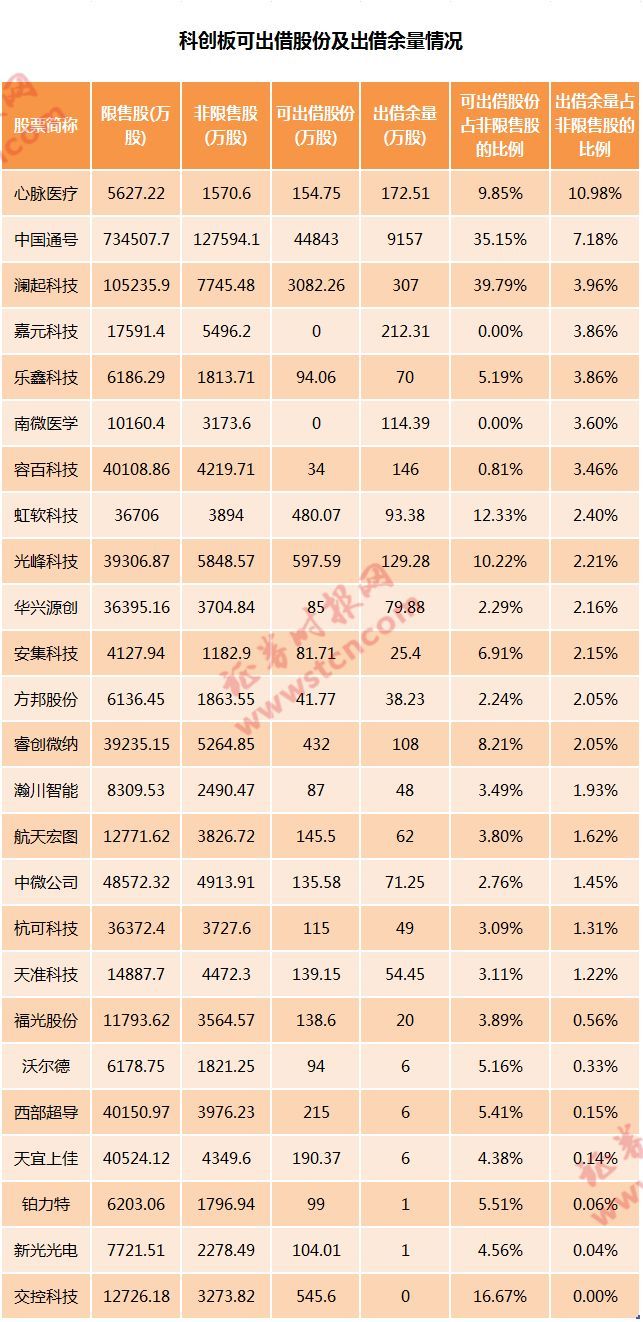

还是回到开篇提到的那张表《战略配售可出借信息》,重点有3栏:非限售股、可出借股份、出借余量。

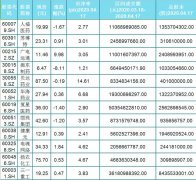

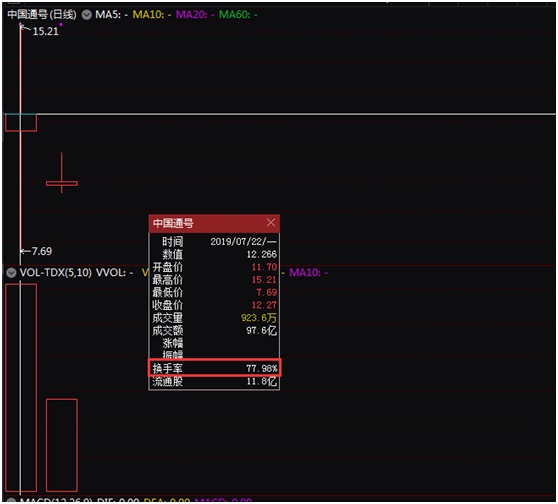

在科创板换手率的计算上,以中国通号为例,行情软件显示的流通A股为11.8亿股,截至7月22日日终,由于战略配售出借股份的存在,实际的非限售股为12.76亿股。这会在一定程度影响换手率的计算。行情软件上,中国通号7月22日的换手率为77.98%,但如果加上出借股份后,以12.76亿股为分母,计算的换手率为72.39%。

信息披露栏里,可出借股份+出借余量相当于可出借的容量上限,这个是动态更新的,还是以中国通号为例,22日起始的战略配售可出借股份总量为5.4亿股,由于已借出9157万股,中国通号23日的可出借股份减少为44843万股,同时非限售股也由11.84亿股变为12.76亿股。理论上,在特定时期内其非限售股可能达到17.24亿股。

从容量上限看,可出借股份占非限售股比例最高的是澜起科技,占比接近40%,中国通号占比超过35%紧随其后。交控科技、虹软科技、光峰科技占比都在10%以上。

出借余量可以看出短期市场从事两融的意愿,心脉医疗、中国通号、澜起科技、嘉元科技、乐鑫科技、南微医学、容百科技出借余量占非限售股的比例排名居前,其中心脉医疗在10%以上,中国通号约为7%。其余几家则在3%以上。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。