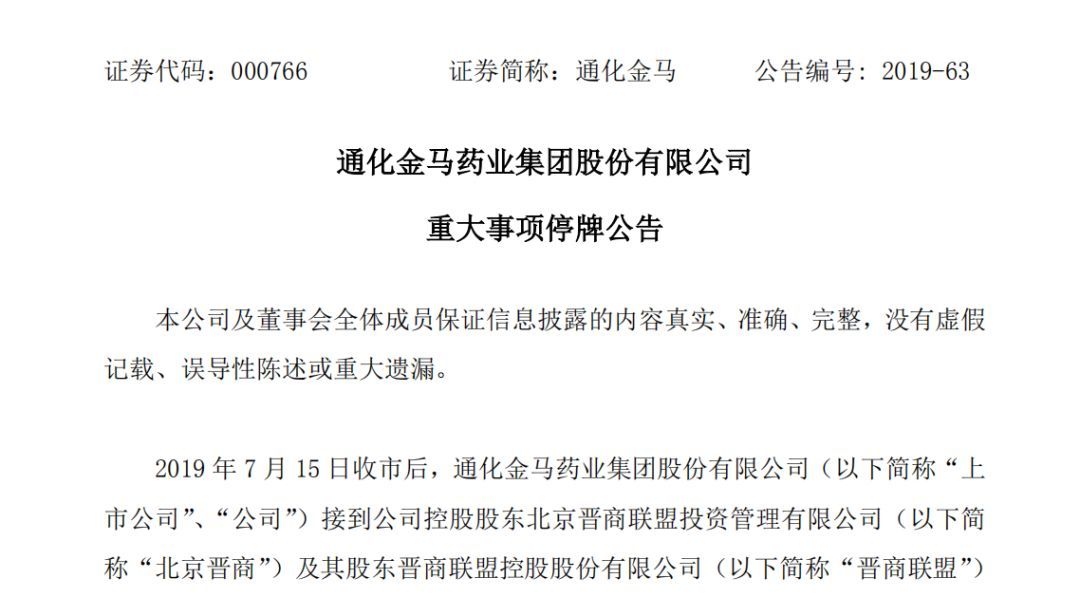

通化金马(000766)7月15日晚间公告,公司控股股东北京晋商的控股股东晋商联盟目前正筹划将北京晋商持有的公司部分股份转让给第三方战略投资者,晋商联盟将其持有的北京晋商控股权转让给自然人张玉富等事项。上述事项完成后,张玉富将直接或间接控制公司不超过30%的股份,可能造成公司实控人变更。

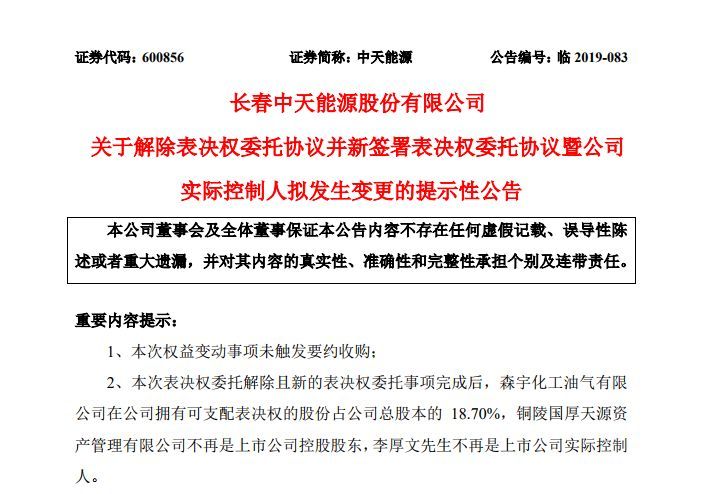

就在此前一天晚上,另一家吉林省上市公司中天能源(600856)披露,公司控股股东铜陵国厚与公司原控股股东中天资产及原实控人邓天洲解除于3月签署的《表决权委托协议》;中天资产、邓天洲拟将所持公司合计18.70%股份对应的全部表决权委托给森宇化工行使。交易后,森宇化工持有的表决权比例为18.7%,铜陵国厚不再是公司控股股东,公司实控人将从李厚文变更为薛东萍、郭思颖。

短短的两天时间里,即有2家吉林省的上市公司宣布了将要易主的消息。据e公司记者统计,从年初至今,已经有17家东北籍上市公司已经完成或是正在筹划并推进易主。考虑到东北三省的上市公司总数也不过150余家,而目前吹响易主“集结号”的上市公司已达17家,这无疑颇为引人关注。

17家东北上市公司名单:

吉林省:中天能源 通化金马(000766) 金冠电气 吉药控股

辽宁省:奥维通信(002231) 中兴商业(000715) 派思股份(603318) 航锦科技 大连电瓷(002606) 晨鑫科技 大连港 营口港(600317) *ST大控 荣科科技(300290)

黑龙江省:中飞股份(300489) 人民同泰(600829) 哈药股份(600664)

多家公司因债务问题易主

对于17家吹响了易主“集结号”的上市公司,每家公司都有着各自的易主原因。不过值得注意的是,晨鑫科技、通化金马、航锦科技、中天能源、派思科技等多家公司引发易主的原因颇为类似,即均是因为自身或控股股东、实控人存在的债务问题。

以晨鑫科技(002447)为例。2018年11月7日,兴业证券(601377)与晨鑫科技第一大股东刘德群、上海钜成签订了《债权转让及以股偿债协议》,上海钜成受让了兴业证券对刘德群享有的全部债权,刘德群同意将1.24亿股上市公司股票转让给上海钜成,从而达到消除债务之目的。2019年1月10日,薛成标、上海钜成与刘德群、刘晓庆签订了《股份转让协议》,由刘德群、刘晓庆分别将其持有的晨鑫科技13.46%和6.98%的股份转让给上海钜成,用以抵偿刘德群对上海钜成及薛成标的债务。

但是,限于《上市公司股东、董监高减持股份的若干规定》的规定,现阶段刘德群、刘晓庆减持股份受到限制,目前无法完成相关股份的转让。为尽快完成标的股票的过户,保证上海钜成对上市公司的控制权,兴业证券通过司法拍卖形式拍卖质押于兴业证券的标的股票。不过,鉴于司法拍卖的公开性,标的股票存在被上海钜成以外的主体拍得的风险。晨鑫科技7月6日发布的公告显示,拍卖事项尚在公示阶段。

此外,2018年上市公司遭受到金融市场环境变化,中美贸易争端、国内金融去杠杆等因素叠加,导致6月中下旬中天能源股价持续暴跌,银行收缩贷款信用,致使公司2018年下半年资金链断裂陷入经营危机,可供经营活动支出的货币资金严重短缺。中天能源存在大额逾期债务,面临诸多金融机构诉讼,境内多个募集资金银行账户被司法冻结,存在归还后的募集资金被冻结或划转的风险。正是在这样的背景下,中天能源原控股股东中天资产及原实控人邓天洲与国厚天源签署了《表决权委托协议》,中天资产将其持有的中天能源股份对应的全部表决权、邓天洲将其持有的中天能源股份对应的全部表决权委托给国厚天源行使。

也正是在这次表决权委托完成后,国厚天源将成为公司控股股东。公司实际控制人将从邓天洲、黄博变更为国厚天源实际控制人李厚文。但是令很多人都没有想到的是,双方的姻缘仅维持了4个月时间,中天能源就转投森宇化工,后者将成为中天能源的实际控制人。 中天能源频繁易主,也引发上交所在7月14日晚第一时间向中天能源下发了问询函。

3家公司选择易主国资

据e公司记者了解,包括航锦科技、派思科技、金冠股份在内的3家公司将要易主国资。

2016年6月,方大化工(000818)原控股股东辽宁方大集团(000055)以10元/股的价格、合计作价19.83亿元,将所持方大化工29.16%股权,转让给新余昊月。新余昊月接替辽宁方大集团成为方大化工控股股东,卫洪江成为方大化工实控人。

新余昊月用于收购方大化工29.16%股权的19.83亿元资金当中,6亿元为新余昊月股东火炬树和武汉瑞和对新余昊月的出资,剩余资金来源于招行青岛路支行委托贷款。其中,招行青岛路支行为贷款人,武汉信用集团为委托人,借款人为新余昊月。上述借款于今年7月4日届满,新余昊月尚欠武汉信用集团借款本金13.83亿元,利息7.99亿元,到期债权本息合计21.82亿元。

在这样的背景下,新余昊月与武汉信用集团签订的《债务重组意向协议》。 武汉信用集团的部分债权将转为上市公司股份,具体金额、转股价格及转换后持有的上市公司股份数量和比例以双方签署的框架性协议为准。转换后,武汉信用集团持有的上市公司股份比例将不低于上市公司总股本的20%,武汉信用集团取得上市公司的实际控制权,实际控制人变更为武汉市国资委。

回头再看金冠股份。2018年11月,金冠股份及其实际控制人徐海江就与古都资管签订了《战略合作协议》,古都资管拟通过股权协议转让及表决权安排等方式获得金冠股份29.9%表决权。公司当时即表示,此次交易全部完成后,可能导致上市公司实际控制人变更为洛阳市老城区人民政府。

2018年12月,金冠股份实际控制人徐海江与古都资管签订《合作意向协议》,徐海江承诺协调徐海江以外的其他股东将其持有的公司普通流通股股份转让给古都资管。

今年7月2日晚间,金冠股份再度公告称,公司实控人徐海江此次计划在未来6个月内减持不超过1.96亿股,即不超过公司总股本22.16%,本次减持计划的实施可能会导致上市公司控制权发生变更。

除了航锦科技和金冠股份外,根据派思股份6月4日晚的公告,公司控股股东由派思投资变更为水发众兴集团、公司实控人变更为山东省国资委。

5家国资背景上市公司的易主事宜

17家公司当中,5包括中兴商业、营口港 、大连港、人民同泰和哈药股份等在内的5家公司的易主事宜与国企改革有关。

为进一步加快东北老工业基地振兴,推进港口供给侧结构性改革,招商局集团与辽宁省政府于2017年6月启动辽宁港口整合工作,通过建立辽宁港口统一运营平台,以大连港集团和营口港务集团为基础,招商局集团主导运营,开展央企、地方合作,发挥双方优势,全面提升辽宁港口的综合竞争力。

今年1月4日辽宁港口集团有限公司正式挂牌成立。今年6月2日晚,同属辽宁港口集团旗下的营口港(600317)和大连港(601880)双双公告称,辽宁省国资委拟将其持有的公司间接控股股东辽港集团1.1%的股权无偿划转给招商局辽宁,招商局辽宁将持有辽港集团51%的股权。值得注意的是,辽宁港口集团的股权发生变动之后,营口港和大连港的实控人将由辽宁省国资委变更为招商局集团。

人民同泰和哈药股份均是哈药集团旗下的上市公司。哈药股份2019年一季报显示,哈药集团持有哈药股份46.49%股份。哈药股份则是人民同泰的控股股东,哈药集团系人民同泰间接控股股东,人民同泰2019年一季报显示,哈药股份持有74.82%公司股份。

哈药集团是哈尔滨市、乃至黑龙江省的国企混改的样本企业。2017年9月12日,哈尔滨市政府新闻办召开“关于哈尔滨市国有企业深化改革工作新闻发布会”,在哈尔滨市国资委出资企业首批60户混改企业名单中,哈药集团及其控股的上市公司哈药股份就榜上有名。

今年5月27日,哈尔滨市政府下发《关于同意哈药集团增资的批复》,原则同意哈药集团增资扩股方案;原则同意哈药集团按每1元注册资本1.85元为底价在哈尔滨市公共资源交易中心公开征集投资者,择优引入不超过3家投资者,以现金方式对哈药集团增资。

如果增资完成,哈药集团将由国有控股企业变为国有参股企业,哈药集团的控制权将由市国资委拥有变更为无实际控制人。

中兴商业3月3日晚公告,公司控股股东中兴集团当日函告公司,拟通过公开征集受让方的方式协议转让所持公司8091万股股份,占公司总股本的29%。本次转让完成后,公司控股股东及实际控制人将发生变更。4月10日,辽宁方大集团完成股份过户,成为中兴商业的控股股东,中兴商业的实际控制人由沈阳市国资委变更为方威。

7家公司易主事宜已落定

17家东北上市公司当中,大连港 、营口港、中兴商业、派思股份、 大连电瓷、荣科科技和奥维通信的易主事宜已经落定,中天能源、通化金马、金冠电气、中飞股份、人民同泰、哈药集团、晨鑫科技和航锦科技的易主事宜仍在继续推进当中。

例如,今年3月18日,大连电瓷收到锐奇技术发来的经中登公司签章的《证券过户登记确认书》显示,原控股股东意隆磁材名下的9383万股股份已于2019年3月15日过户至锐奇技术名下。本次股权过户完成后,锐奇技术直接持有大连电瓷9383万股股票,占上市公司总股本的23.03%,上市公司控股股东由意隆磁材变更为锐奇技术;大连电瓷实际控制人由朱冠成及邱素珍变更为锐奇技术的实际控制人应坚。

需要重点提及的是*ST大控(600747)。*ST大控6月3日晚公告,公司于2019年6月1日收到控股股东长富瑞华发来的《告知函》,长富瑞华股东北京新纪元、沈阳新思科及金桥信投资将通过公开征集受让方的方式转让其持有的长富瑞华全部股份,可能导致上市公司实际控制人发生变。

之后,北京新纪元、沈阳新思科及金桥信投资签署《债务重组协议》。北京新纪元持有长富瑞华的87.18%股权、沈阳新思科持有的长富瑞华的6.41%股权分别转让给金桥信投资,金桥信投资将持有长富瑞华100%股权。

*ST大控7月10日的最新公告显示,由于北京新纪元、沈阳新思科持有长富瑞华股权已质押。根据《债务重组协议》,相关各方协商处理解决上述质押相关事项,如未能在上述协议签订后30天内转让股权,上述协议将终止执行。

目前,*ST大控控股股东拟通过公开征集受让方事宜尚未有进一步进展。不过,*ST大控在此前发布的公告中提示风险称,公司正处于被立案调查阶段,实际控制人代威存在多项对上市公司尚未履行完毕,包括但不限于中小投资者证券虚假陈述诉讼索赔责任及上市公司违规担保应承担的连带担保责任等,根据相关规则控股股东股权变更能否实施完成存在重大不确定性。

吉药控股(300108)7月10日晚间公告,公司拟通过发行股份等方式购买修正药业集团股份有限公司100%股权。虽然吉药控股仅表示“本次交易预计构成重大资产重组”,并未直接说明将涉及控股股东和实际控制人的变更。

之所以将吉药控股列入17家公司的名单当中,主要是考虑到吉药控股的总股本为6.6亿股,总市值只有36亿元,而修正药业的体量远大于吉药控股,将会是典型的蛇吞象式收购,大概率将会构成修正药业的借壳上市。如果本次收购能够最终完成,那么修正药业极有可能成为上市公司控股股东,修正药业的实控人修涞贵则将顺势成为上市公司的实控人。

修正药业的控股股东为通化修正实业有限责任公司,持股比例为70%;修涞贵、李艳华、王环宇和陈连成分别持有29.518%、0.4%、0.06%、0.022%的股份。值得注意的是,修涞贵、李艳华为夫妻关系,连续多年雄踞吉林富豪榜第一名,有着“吉林省首富”之称。

观察:期待上市公司易主事宜走心、靠谱

上市公司控股股东、实际控制人发生变更,无疑会对上市公司的基本面产生影响。如果上市公司迎来靠谱的控股股东和实际控制人,那么将有望为上市公司带来难得的发展机会;反之,将会对上市公司的发展起到负面影响。

2018年,东北一家国有背景的上市公司完成了混改,公司的控股股东和实际控制人均发生了变更。易主之后的上市公司发生了积极变化,思想观念、考核与评比机制均发生了翻天覆地的变化。同时,公司的福利政策也在控股股东和实际控制人的督促下不断落实,最直接的变化就是员工薪酬的大幅增长。

据e公司记者了解,虽然这家上市公司易主之后,员工明显感到工作压力较混改之前更大,但是与此同时企业的经营效益也是越来越好,个人的收入也是明显增加,让员工们觉得越来越有奔头。从目前的发展态势来看,这家国有背景的东北企业通过混改完成控股股东和实际控制人的变更,无疑可以看成是较为成功的案例,也值得其他公司加以借鉴。

但是与此同时,有一些上市公司易主事宜似乎值得商榷。以中天能源为例,公司曾在去年9月宣布控股股东签署股权收购及融资合作意向,股份转让最终实施完成,公司控股股东将变更为湘投控股,实际控制人将变更为湖南省国资委。到了今年3月,又公告称控股股东、实控人与湖南国资所签协议已事实终止,控股股东变更为铜陵国厚,公司实控人变更为李厚文。然而仅仅4个月之后,中天能源再由控股股东由铜陵国厚变更为森宇化工,公司实控人将从李厚文变更为薛东萍、郭思颖。

毫无疑问,中天能源的易主事宜着实是让人眼花缭乱,但是与此同时公司的基本面却持续恶化,流动性问题始终没有得到有效解决。显然,中天能源方面的一系列举措不仅没有令上市公司走出危局,而且还令投资者和监管层产生了诸多疑问。这也难怪交易所在问询函中要求中天能源补充披露表决权再次委托事项是否审慎,实际控制权发生变动的依据及其是否充分,控制权变更一年内再次变更是否违反相关规定。

实事求是地讲,最近几年,在“投资不过山海关”的负面言论影响下,在欣泰电气(300372)欺诈发行被退市、振隆特产涉嫌IPO财务造假被立案稽查、西点药业和科龙建筑等公司IPO被否等综合消息作用下,一度令外界带着有色眼镜看待东北上市公司。特别是由于前几年东北上市公司的经营业绩欠佳,市场中甚至有观点认为,东北上市公司最大的特点就是“都是壳”。

一位东北当地经济界学者曾告诉e公司记者,什么时候东北的上市公司数量多了,上市公司的整体效益提升了,东北的经济也就上去了。毫无疑问,东北经济的振兴离不开资本市场的助力,东北的上市公司也应该知道,投资人真心伤不起。

今年年初以来,东北的一些上市公司已经或正在推进易主事宜,真心期待这些上市公司的易主事宜能够走心、靠谱。一方面,让上市公司以易主为契机迎来更好的发展,提升公司业绩,更好地回报投资者;另一方面,新主进场之后,进一步规范企业发展,让东北上市公司在资本市场形象进一步得到改观,助力东北经济振兴。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。