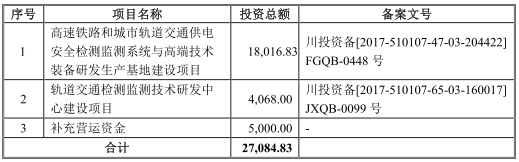

中国经济网编者按:6月6日,成都唐源电气股份有限公司(以下简称“唐源电气”)首发申请上会。唐源电气拟于深交所创业板上市,保荐机构为国金证券(600109)。唐源电气计划发行不超过1150万股,拟募集资金为2.71亿元,分别用于高速铁路和城市轨道交通供电安全检测监测系统与高端技术装备研发生产基地建设项目、轨道交通检测监测技术研发中心建设项目、补充营运资金。

2014年至2017年,唐源电气实现营业收入分别为6250.13万元、9005.39万元、1.41亿元、2.08亿元,实现归属于母公司所有者的净利润分别为1202.99万元、1808.84万元、3621.42万元、6201.91万元。

2015年、2017年,唐源电气经营活动现金流量净额低于当期净利润,2014年至2017年,唐源电气经营活动现金流量净额分别为1380.96万元、690.21万元、4814.91万元、584.28万元。

2017年,唐源电气归属于母公司所有者的净利润实现6201.91万元,而对应当年的经营活动现金流量净额仅584.28万元。

长江商报在报道中指出,2014年、2015年,唐源电气公司主营业务盈利能力非常弱,靠营业外收入来支撑。然而,到了2016年、2017年,在产品综合毛利率无明显变化情况下,营业利润、净利润成倍增长,远远超过同期营业收入不到60%的增长速度,实在令人不解。同时,净利润的变动与同期经营现金流净额也不相匹配。对于净利润较高、经营现金流净额较少现象,一名金融行业研究员分析称,企业净利润高,实际发生的经营现金流不强,经营性应收项目大幅增加,存在虚增利润嫌疑。

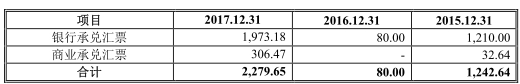

2015年至2017年,唐源电气应收账款余额分别为2937.28万元、5217.15万元和8797.32万元,应收账款净额分别为2750.03万元、4895.82万元和8230.92万元,占当期总资产的比例分别为18.47%、19.41%和27.69%,增长较快。唐源电气应收票据金额为1242.64万元、80万元、2279.65万元。

报告期内,唐源电气存货金额分别为5748.64万元、8714.08万元和7050.52万元,占同期流动资产的比例分别为41.47%、35.96%和25.52%。

股市动态分析报道称,2015至2017年末,唐源电气存货周转率分别为0.72、0.92、1.2,这意味着过去几年大多数情况下,该公司生产的产品需要一年以上才能完全销售出去,可见存货长期占用唐源电气大量营运资本。

报道还称,在应收账款高企的另一面,是在应收账款计提比例上的操作,唐源电气应收账款的坏账计提比例总体而言小于同行业可比上市公司。记者从财务人士了解到,应收账款异常的增长以及坏账计提比例的操作,一般情况下预示着公司销路并不顺畅,需要延长信用期来刺激销售,同时通过较低的坏账计提比例来平滑各期利润。

2015年至2017年,唐源电气主营业务毛利率分别为59.10%、52.75%和54.63%,高于同行业可比上市公司平均水平。报告期内,同行业可比上市公司主营业务毛利率平均值分别为48.01%、46.16%、47.16%。

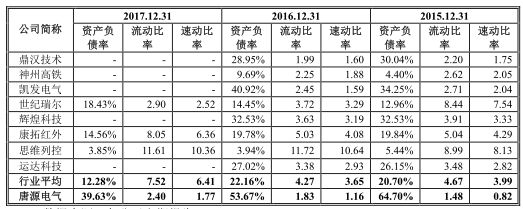

2015年至2017年,唐源电气负债总额分别为9645.89万元、1.36亿元、1.18亿元,资产负债率(合并)分别为64.80%、53.74%、39.63%,高于同行业可比上市公司资产负债率平均水平20.70%、22.16%、12.28%。

据投资有道报道,唐源电气报告期内享有多种税收优惠,包括所得税税收优惠以及增值税即征即退优惠。通过公司报告期内来源与增值税即征即退金额计算出软件收入,发现公司或有通过虚增软件收入骗取增值税退税的嫌疑。

报道称,报告期内征即退优惠的金额分别为662.58万元、732.16万元、1031.03万元,通过14%的退税比率以及唐源电气报告期内的即征即退金额可推算出公司报告期内的软件销售收入分别为4732.71亿万元、5229.71万元、7364.50万元。报告期内公司内嵌式软件的收入所占销售收入的比例分别为52.55%、37.08%、35.38%。软件收入占整个系统的总收入的比例应该相近,而公司2015年软件收入占系统销售收入总额的52.55%,2016与2017年却下降到37.08%与35.38%,似乎存在明显的不合理。

报告期内直接原材料占到了营业成本的78.09%、79.63%、77.85%,因此产品单位成本中的大部分来源于原材料部件,即硬件。唐源电气是否存在故意将出售系统中的硬件当作软件卖给了客户,从而虚增软件销售收入,以套取软件销售的税收退税?

中国经济网记者向唐源电气董事会办公室发去采访函,截至发稿,未收到回复。

轨道交通运营维护提供商拟创业板上市

唐源电气是一家轨道交通运营维护解决方案提供商,主营业务为轨道交通行业牵引供电和工务工程检测监测及信息化管理系统的研发、制造和销售。

公司的主要产品是牵引供电检测监测系统、工务工程检测监测系统、信息化管理系统,主要应用于电气化铁路、高速铁路和城市轨道交通线路的牵引供电和工务工程的运营维护,对接触网、轨道、隧道等轨道交通基础设施的服役状态进行检测监测,指导运营维护单位根据检测监测结果进行检修维护,提高供电、轨道和隧道的安全性或可靠性,保持轨道交通系统持续运行能力。公司直接客户主要包括铁路运营单位、车辆厂、地铁公司和总承包商等,最终用户主要是铁路运营单位和地铁公司。

唐源电气的控股股东为周艳,直接持有公司1710万股股份,占公司本次公开发行前总股本的49.59%;周艳持有金楚企业44.20%出资,为金楚企业的普通合伙人及执行事务合伙人,金楚企业持有公司600万股股份,占公司本次公开发行前总股本的17.40%;周艳直接和间接控制公司66.99%的股份。报告期内周艳持续保持控股股东的地位。

公司的实际控制人为陈唐龙和周艳,陈唐龙和周艳系夫妻关系。

陈唐龙,董事长,1962年出生,博士研究生学历。陈唐龙1992年3月至2017年9月任职于西南交通大学,历任助教、讲师、副教授、教授。陈唐龙于2003年3月与周艳共同创办唐源科技,曾任唐源科技执行董事、总经理、监事;2009年5月参与创办国铁精工,曾任国铁精工董事、总经理。2010年11月陈唐龙与周艳共同创办唐源电气,现任公司董事长。

周艳,董事兼总经理,1970年出生,大专学历。周艳女士曾先后就职于乐山造纸厂、海南省海口市工商行政管理局、南方证券股份有限公司、国铁精工。周艳于2003年3月与陈唐龙共同创办唐源科技,曾任唐源科技执行董事、总经理。2010年11月周艳与陈唐龙共同创办唐源电气,历任执行董事、总经理,现任公司董事兼总经理、弓进电气执行董事兼总经理、金楚企业执行事务合伙人。

唐源电气拟于深交所创业板上市,保荐机构为国金证券。唐源电气计划发行不超过1150万股,拟募集资金为2.71亿元,其中1.80亿元用于高速铁路和城市轨道交通供电安全检测监测系统与高端技术装备研发生产基地建设项目、4068万元用于轨道交通检测监测技术研发中心建设项目、5000万元用于补充营运资金。

关联交易频繁 实控人周艳因个人资金周转曾向公司借款60万元

唐源电气实际控制人周艳、陈唐龙夫妇报告期内对公司进行了多次关联担保。

招股书披露,唐源电气实际控制人周艳、陈唐龙夫妇为公司在成都银行股份有限公司武侯支行办理最高限额1430万元授信业务提供最高额保证担保。同时,公司以位于成都市武侯区武兴五路355号1栋9层1号办公楼以及公司实际控制人周艳以其自有房产为公司在成都银行股份有限公司武侯支行办理最高限额1430万元授信业务提供最高额抵押担保。

公司实际控制人周艳、陈唐龙夫妇为公司在成都银行股份有限公司武侯支行办理最高限额1650万元授信业务提供最高额保证担保。

公司以位于成都市武侯区武兴五路355号1栋9层1号办公楼以及公司实际控制人周艳以其自有房产为公司在成都银行股份有限公司武侯支行办理最高限额770万元授信业务提供最高额抵押担保。

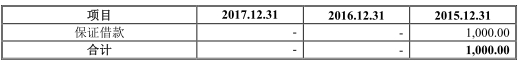

公司向成都银行股份有限公司武侯支行借入流动资金贷款1000万元,由成都中小企业融资担保有限责任公司以及周艳、陈唐龙提供保证担保,公司已于2016年6月17日偿还全部贷款。

公司以位于成都市武侯区武兴五路355号1栋9层1号办公楼在成都银行股份有限公司武侯支行办理最高限额550万元授信业务提供最高额抵押担保,同时由周艳、陈唐龙提供保证担保。

公司向成都银行股份有限公司武侯支行借入流动资金贷款1000万元,由成都中小企业融资担保有限责任公司以及周艳、陈唐龙提供保证担保,公司已于2015年5月25日偿还全部贷款。

公司实际控制人周艳、陈唐龙以其自有房产为公司在成都银行股份有限公司武侯支行办理最高限额489.50万元授信业务提供最高额抵押担保,同时由周艳、陈唐龙提供最高额保证担保。

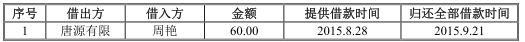

唐源电气还存在关联方资金拆借情况。因个人资金周转需要,2015年8月28日至9月21日期间,周艳向唐源有限借款60万元。

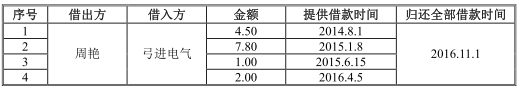

周艳还分别于2014年8月1日、2015年1月8日、2015年6月15日、2016年4月5日向子公司弓进电气提供借款4.50万元、7.80万元、1.00万元、2.00万元,弓进电气于2016年11月1日归还全部借款。

周艳与唐源有限及弓进电气之间的资金拆借均未计付利息。

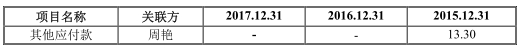

此外,2015年唐源电气还存在与周艳的13.30万元的其他应付款。

2017年归母净利润6202万元 经营性现金流净额不到其十分之一

2014年至2017年,唐源电气实现营业收入分别为6250.13万元、9005.39万元、1.41亿元、2.08亿元,实现归属于母公司所有者的净利润分别为1202.99万元、1808.84万元、3621.42万元、6201.91万元。

2015年、2017年,唐源电气经营活动现金流量净额低于当期净利润,2014年至2017年,唐源电气经营活动现金流量净额分别为1380.96万元、690.21万元、4814.91万元、584.28万元。

唐源电气表示,2017年度由于应收票据和应收账款的快速增长,经营活动产生的现金流量净额较上年有所减少。公司未来将进一步加大应收账款的回收力度,提高公司收益质量,改善经营现金流量情况。

长江商报:存在虚增利润嫌疑

据长江商报报道,拥有中国铁路总公司及中国中铁两大豪门客户,唐源电气的盈利能力并不稳定。

招股书显示,2014年、2015年,唐源电气实现的营业收入为6250.13万元、9005.39万元,营业利润为518.58万元、655.72万元,净利润为1202.99万元、1808.84万元。扣除非经常性损益后的净利润分别为1078.50万元、1182.62万元。

数据表明,这两年,营业利润大幅低于净利润,公司主营业务盈利能力非常弱,靠营业外收入来支撑。即便如此,公司的净利润也仅是千万元级别。

然而,到了2016年、2017年,公司的经营业绩神奇般的狂飙突进。这两年,营业收入分别为1.41亿元、2.08亿元,同比增幅分别为56.62%、47.56%。 营业利润为3194.9万元、7135.75万元,对应净利润为3621.42万元、6201.91万元。2016年,营业利润仍然低于净利润,到了2017年,营业利润超过净利润。2017年的净利润较2015年增长了2.43倍。

对比发现,营业利润同比增幅为387.25%、123.34%,净利润增幅为100.21%、71.26%。

报告期,公司综合毛利率分别为59.10%、52.75%、54.63%,呈现下降趋势。

短短两年间,在产品综合毛利率无明显变化情况下,营业利润、净利润成倍增长,远远超过同期营业收入不到60%的增长速度,实在令人不解。

同时,净利润的变动与同期经营现金流净额也不相匹配。

数据显示,2014年至2017年,唐源电气的经营现金流净额分别为1380.96万元、690.21万元、4814.91万元、584.28万元。对比发现,2017年净利润最多,但现金流净额最少。

根据公司披露的2017年净利润与现金流净额勾稽关系,变动最大的一笔是经营性应收项目的减少,为-7373.71万元,较2016年的-788.72万元增加了6584.99万元。

经营性应收项目大幅增加,主要是应收账款、应收票据、预付账款、其他应收款等当年净增加数。

对于净利润较高、经营现金流净额较少现象,一名金融行业研究员分析称,企业净利润高,实际发生的经营现金流不强,经营性应收项目大幅增加,存在虚增利润嫌疑。

应收账款增幅大于营业收入增幅

2015年至2017年,唐源电气应收账款余额分别为2937.28万元、5217.15万元和8797.32万元,应收账款净额分别为2750.03万元、4895.82万元和8230.92万元,占当期总资产的比例分别为18.47%、19.41%和27.69%,增长较快。

报告期内,公司应收账款周转率分别为3.62、3.46、2.97。

唐源电气表示,受客户结算特点的影响,产品销售实现到货款回收的周期较长,并且会有跨年度的情况,应收账款余额较大是行业的普遍特征。

唐源电气应收账款增幅大于营业收入增幅。2016年末、2017年末,唐源电气应收账款余额分别较上年末增长77.62%和68.62%,同期营业收入增幅为56.62%和47.56%。

公司称,报告期末应收账款余额大幅增加,主要系公司以前年度承接项目于2017年度完成验收实现销售收入增加,但因客户内部付款流程以及自身资金安排情况影响,公司尚未收回销售款增加所致。

报告期内,唐源电气应收票据金额为1242.64万元、80万元、2279.65万元。据招股书,2017年末公司应收票据金额较上年末增加2199.65万元,主要是因为2017年度公司销售回款以承兑汇票结算增加所致;2016年末公司应收票据余额较上年末减少1162.64万元,主要系2016年度公司增大了汇票背书支付采购材料款的结算方式。

2017年末存货7000万元

2015年至2017年,唐源电气存货金额分别为5748.64万元、8714.08万元和7050.52万元,占同期流动资产的比例分别为41.47%、35.96%和25.52%。

报告期内,唐源电气存货周转率分别为0.72、0.92、1.20。

唐源电气存货主要为在产品,公司在产品余额分别为5285.38万元、7920.73万元和6074.29万元,占当期存货余额分别为91.94%、90.90%和86.15%,占当期总资产比例分别为35.51%、31.40%和20.44%。

公司在产品为与客户签订合同并已发货,处于发出在途、安装调试过程中或等待客户验收的产品。

唐源电气表示,由于公司产品发出后需要经过客户现场的安装、静态调试、动态调试,时间耗用相对较长,因此期末在产品金额较大,存货周转率较低。如果公司不能及时补充因业务规模不断扩大而引致的资金需求,较大的存货规模和较低的存货周转率仍将会影响公司整体的资金营运效率,给公司生产经营和业务发展带来不利影响。

股市动态分析:用应收账款及坏账计提平滑利润?

据股市动态分析报道,唐源电气招股说明书显示,2015至2017年末,唐源电气存货净额分别为5748.64 万元、8714.08 万元和7050.52万元,占当期总资产的比例分别为38.62%、34.55%和23.72%,占总资产的比例已经如此之高,显然占流动资产的比例会更高。

过去三个年度存货周转率相应也非常低,过去三年存货周转率分别为0.72、0.92、1.2,这意味着过去几年大多数情况下,该公司生产的产品需要一年以上才能完全销售出去,连行业平均水平的一半都达不到,严重低于可比上市公司平均水平,可见存货长期占用唐源电气大量营运资本。

除了存货,该公司应收账款逐余额逐年上升,2015至2017年应收账款分别为2937万、5217万及8798万,增长幅度非常吓人,与存货一起,占用了超过60%的流动资产,充分展示了该公司管理层的营运资本管理能力。

同时,应收账款的增幅也远远大于营收的增长幅度,导致应收账款周转率从2016年的3.62下降至2017年的2.97。在应收账款高企的另一面,是在应收账款计提比例上的操作,唐源电气应收账款的坏账计提比例总体而言小于同行业可比上市公司,特别是3-4年期及4-5年期的应收账款,同行业可比上市公司普遍超过50%及80%的计提,而唐源电气仅30%和50%。

记者从财务人士了解到,应收账款异常的增长以及坏账计提比例的操作,一般情况下预示着公司销路并不顺畅,需要延长信用期来刺激销售,同时通过较低的坏账计提比例来平滑各期利润。

毛利率两年下降4个百分点 高于行业均值

2015年至2017年,唐源电气主营业务毛利率分别为59.10%、52.75%和54.63%。

唐源电气毛利率高于同行业可比上市公司平均水平。报告期内,同行业可比上市公司主营业务毛利率平均值分别为48.01%、46.16%、47.16%。

公司的主要产品分为牵引供电检测监测系统、工务工程检测监测系统和信息化管理系统三大类,合计共有32项具体产品。

报告期内,牵引供电检测监测系统毛利率为58.62%、52.32%、52.44%;工务工程检测监测系统毛利率为71.53%、63.60%、65.09%、信息化管理系统毛利率为51.37%、52.61%、54.92%。

唐源电气受产品定制化特点突出、技术要求高、行业壁垒较高、行业景气度高以及市场需求旺盛等因素影响,公司毛利率维持在较高水平,符合行业基本情况。

影响公司毛利率的因素包括产品销售价格和成本。招股书提醒,随着未来市场竞争加剧,或者公司产品被其他新技术产品替代,或者产品成本大幅上升而销售价格未同比例上升,将可能导致公司产品毛利率下降。

2017年末负债近1.2亿元 资产负债率超同行

2015年至2017年,唐源电气负债总额分别为9645.89万元、1.36亿元、1.18亿元,资产负债率(合并)分别为64.80%、53.74%、39.63%,高于同行业可比上市公司资产负债率平均水平20.70%、22.16%、12.28%。

报告期各期末,唐源电气短期借款分别为1000万元、0元、0元。2015年,公司短期借款1000万元,为向成都银行股份有限公司武侯支行借入流动资金贷款1000万元,于2016年6月17日到期还款。

2017年末,公司应付职工薪酬为1384.55万元,占负债总额的11.75%,较2016年末应付职工薪酬248.02万元增长1136.53万元。2015年末,公司应付职工薪酬为199.27万元。

报告期各期末,公司预收款项分别为5623.62万元、7620.92万元和5510.96万元,占当期负债比例分别为58.30%、56.22%和46.78%,占比较高。

2016年末预收账款增加1997.31万元,增长35.52%,同期营业收入较上年度增长56.62%,营业收入增幅高于预收账款增幅,主要是铁路运营单位客户收入较上年度增长6853.34万元,增长较快,但同期预收账款增长较慢。2017年末预收账款较上年末减少2109.96万元,下降27.69%,同期营业收入较上年度增长47.56%,主要是当期结转营业收入的预收账款大幅超过新增的预收账款所致。

投资有道:退税金额异常 恐虚增软件收入骗取优惠

据投资有道报道,唐源电气报告期内享有多种税收优惠,包括所得税税收优惠以及增值税即征即退优惠。然而公司报告期内来自于税收优惠的金额巨大,2017年更是超过了净利润的六成比例,或对税收优惠存在较为严重的依赖。此外,通过公司报告期内来源与增值税即征即退金额计算出软件收入,发现公司或有通过虚增软件收入骗取增值税退税的嫌疑。

据招股书披露,唐源电气报告期内享有三种所得税税收优惠,分别为西部大开发税收优惠、研发费用加计扣除优惠以及残疾人员工资加计扣除优惠,三种所得税税收优惠在报告期内的合计金额分别为478.34万元、500.92万元、830.39万元,此外,公司报告期内还享有销售软件产品的增值税部分即征即退的优惠,据披露,报告期内增值税即征即退优惠的金额分别为662.58万元、732.16万元、1031.03万元。综上两种所有税收优惠金额合计分别为1140.92万元、1233.08万元、1861.42万元。而据披露公司报告期内的净利润分别为1808.84万元、3621.42万元、6201.91万元,税收优惠占当期净利润的比例分别为63.07%、34.05%、30.01%,2015年竟高达6成多,2017年有所降低,但比例依然高达3成。公司或对税收优惠存在一定的依赖,若未来因政策变化公司无法享有这些税收优惠,公司业绩或有“变脸”的可能。

除了对税收优惠存在一定的依赖外,唐源电气报告期内的增值税即征即退金额也似乎存在一定的不合理之处。据招股书披露,公司是一家主营轨道交通行业牵引供电和工务工程检测监测及信息化管理系统的开发商,而整个系统包含嵌入式软件部分以及各模块的硬件部分,其中软件部分享受国家增值税即征即退的税收优惠。可是,公司每年软件产品增值税即征即退款的金额却令我们大吃一惊,上述提到公司报告期内征即退优惠的金额分别为662.58万元、732.16万元、1031.03万元,分别占到了当期净利润的36.63%、20.22%、16.62%,占比很高。

首先我们来看国家的相关规定:据财政部国家税务总局第财税[2011]100号文件《关于软件产品增值税政策的通知》(简称《通知》)规定,“增值税一般纳税人销售其自行开发生产的软件产品,按17%税率征收增值税后,对其增值税实际税负超过3%的部分实行即征即退政策。”同时对于嵌入式的软件产品,《通知》规定,“即征即退税额等于当期软件产品增值税应纳税额减去当期软件产品销售额乘以3%,而当期嵌入式软件产品销售额等于当期嵌入式软件产品与计算机硬件、机器设备销售额合计减去当期计算机硬件、机器设备销售额。”简而言之,对于有嵌入式软件的生产设备,增值税即征即退的销售额必须先除去硬件部分后只计算软件的部分,退税比率为软件部分销售额的14%,是即征即退。

回看招股说明书中披露的数据,通过14%的退税比率以及唐源电气报告期内的即征即退金额可推算出公司报告期内的软件销售收入分别为4732.71亿万元、5229.71万元、7364.50万元。而报告期内,公司营业收入分别0.90亿元、1.41亿元、2.08亿元。也就是说,报告期内公司内嵌式软件的收入所占销售收入的比例分别为52.55%、37.08%、35.38%。正常来说,公司生产工艺在报告期内保持一致且原材料成本变化不大的情况下,软件收入占整个系统的总收入的比例应该相近,而公司2015年软件收入占系统销售收入总额的52.55%,2016与2017年却下降到37.08%与35.38%,似乎存在明显的不合理。

再换个思路分析,据招股书披露,唐源电气主营的工程检测监测及信息化管理系统,其主要成本来自于原材料,包括相机、传感器、镜头、车体等,报告期内直接原材料占到了营业成本的78.09%、79.63%、77.85%,因此产品单位成本中的大部分来源于原材料部件,即硬件。由于招股书中披露的数据有限,公司销售收入中的硬件收入是否能够覆盖这些硬件的采购成本我们不得而知?换句话说,唐源电气是否存在故意将出售系统中的硬件当作软件卖给了客户,从而虚增软件销售收入,以套取软件销售的税收退税?我们相信财务审计的底稿都在,回头看看应该很容易得出结论。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。