3月28日,投保基金公司发布《2019年度全国股票市场投资者状况调查报告》(简称《报告》)。《报告》对自然人投资者、一般机构投资者、专业机构投资者状况等进行详细分析,反映A股投资者群体的变化趋势。

截至2019年12月31日,全国股票投资者数量达15975.24万,较上年同期增长9.04%,其中自然人投资者占比99.76%。

投资者都有哪些特征呢

2019年“新手上路”者占比下降,自然人投资者的投资经验有了较大幅度的提高,购买过集合理财计划、公募基金的投资者占比增长最快。

投资者最偏好投资于股票、银行理财和存款,超四成受调查自然人投资者在股票上投资最多。

2019年自然人投资者进一步加大了股票投资在家庭收入中的比重,近七成的受调查自然人投资者把股票投资金额控制在家庭收入的30%以内。

自然人投资者的年龄越大,证券知识水平越高,越倾向于长线价值投资。

自然人投资者的学历越高,风险偏好程度越高,越倾向高收益高风险的投资。

2019年在股票投资中盈利的受调查自然人投资者比例由上年的四分之一提升至半数以上,“10%-30%”为主要盈利区间。

2019年股票投资获利的专业机构投资者、一般机构投资者和自然人投资者比例分别为91.4%、68.9%和55.2%,专业机构投资者的盈利情况显著好于其他两类投资者。

超四成受调查专业机构投资者所在机构或所管理的产品中股票投资金额占比在80%以上,过半数重点配置了科技行业,股票持仓仓位较上一年度相比明显提升。

那么,散户及机构投资者在自身状况、操作风格、盈利水平等方面具体有何变化和群体差异,请看详细分解。

散户:投资经验提高,学历越高越大胆

散户作为A股投资者的最主要群体,调查显示,2019年自然人投资者的投资经验有了较大幅度的提高,其中,购买过集合理财计划、公募基金的投资者占比增长最快。

受调查自然人投资者投资金融产品的经验分布

调查还显示,自然人投资者的学历与风险偏好呈现明显的线性关系,投资者学历越高,风险偏好程度越高。

受调查自然人投资者对投资风险和收益的偏好情况

在板块偏好上,近半数受调查自然人投资者主要投资于主板和中小板股票,对于板块的倾向性较上年有所加强。

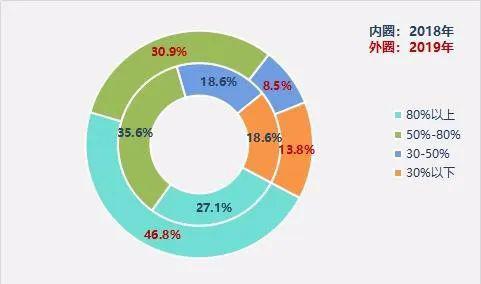

仓位:散户加大炒股比重、专业机构明显加仓

2019年,自然人投资者进一步加大了股票投资在家庭收入中的比重,近七成的受调查自然人投资者把股票投资金额控制在家庭收入的30%以内。

与此同时,专业机构投资者的股票持仓仓位亦明显提升。其中,仓位在50%以上的机构占比从2018年的62.7%升至2019年的77.7%,仓位在80%以上的机构占比从27.1%升至46.8%。

2019年受调查专业机构投资者股票持仓仓位变化

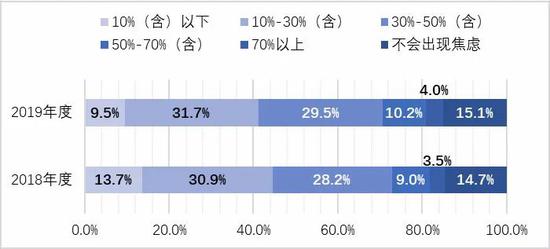

止盈止损:散户止盈预期提升

受调查自然人投资者止盈变现的预期收益率有所提升,七成投资者选择在股票盈利10%-50%时变现。

与此同时,自然人投资者能承受的股票亏损比例也有所提升,六成自然人投资者在股票亏损10%-50%时会出现焦虑。

自然人投资者产生焦虑情绪的亏损区间分布

相比之下,九成以上的受调查一般机构投资者在股票获利10%以上会卖出变现,面对股票亏损时会积极采取措施减少亏损。

盈利状况:专业机构最优,超九成获利

在收益方面,2019年在股票投资中盈利的受调查自然人投资者比例由上一年的24.9%提升至55.2%,其中“10%-30%”为主要盈利区间。

2019年自然人投资者盈亏情况调查结果

当然,机构投资者的获利更为显著。其中,近七成受调查的一般机构投资者2019年在股票投资中获利,其中盈利30%以内的占48.6%。

而在受调查的专业机构投资者中,高达91.4%的所在机构或管理产品于2019年投资获利。

也就是说,2019年专业机构投资者的盈利情况明细高于一般机构投资者和自然人投资者。

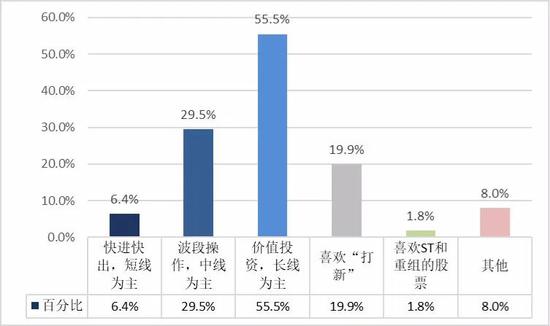

投资风格对比

在投资风格上,自然人投资者倾向于以中长线投资为主,持短线操作风格的投资者比例下降明显。

受调查自然人投资者的操作风格分布

与之相比,有55%的受调查一般机构投资者倾向于价值投资,以长线操作为主,选择波段操作、以中线为主和喜欢“打新”的占比分别为29.5%和19.9%。

受调查一般机构投资者买卖股票的操作风格

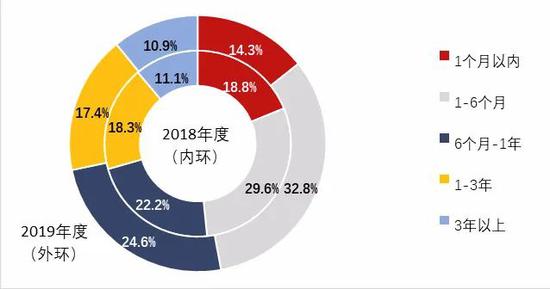

持股时间对比

持股时间上,自然人投资者的平均持股时间有所增加,平均持股1-6个月的居多。

受调查自然人投资者的持股时间分布

超九成受调查一般机构投资者的平均持股时间大于1个月。

杠杆使用:一般机构投资者杠杆率低于散户

七成受调查的自然人投资者没有使用杠杆资金炒股,杠杆使用比例较低,但较去年有所上升。

受调查自然人投资者使用杠杆资金的情况

与自然人投资者相比,一般机构投资者使用杠杆资金的比例更低。仅27.6%的受调查一般机构投资者使用了杠杆资金炒股,且杠杆资金占本金的比例不高,基本在本金的50%以内。

专业机构投资者都买了什么?怎么买?

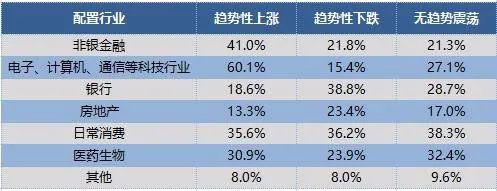

调查显示,在预期市场走势不同时,专业机构投资者重点配置的行业差别较大,且在预期市场趋势性上涨时行业配置的集中度更高。

其中,当预期市场将出现趋势性上涨时,电子、计算机、通信等科技行业是专业机构的首选,选择比例达到60.1%,非银金融、日常消费和医药生物排在第二序列,银行、房地产及其他位于第三序列。

当预期市场出现趋势性下跌时,银行和日常消费成为行业配置的首选,选择比例分别为38.8%和36.2%,房地产、非银金融和医药生物排在第二序列,科技行业及其他成为第三序列。

下表为:专业机构投资者在不同市场预期下重点配置的行业占比明细表

而在2019年,半数受调查的专业机构者重点配置了电子、计算机、通信等科技行业。

2019年受调查专业机构投资者重点配置行业的分布变化

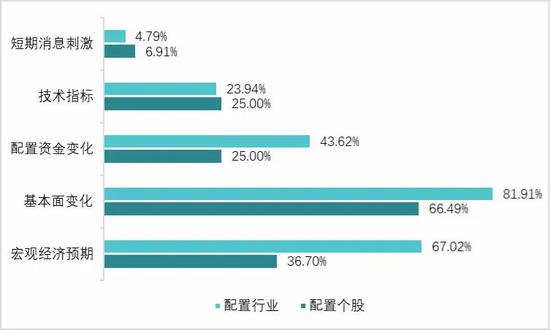

专业机构投资者在选取配置行业和个股时,基本面变化是其参考的首要因素,宏观经济预期是次要因素;此外,在配置行业时还会参考行业配置资金变化;在配置行业和个股时对于技术指标的关注度一般,考虑短期消息刺激占比较低,具体如下:

专业机构投资者在选取配置行业和个股时参考的主要因素

样本说明:

“自然人投资者”是指在中国结算开立证券账户的自然人;

“一般机构投资者”是指除专业机构投资者以外,在中国结算开立证券账户的法人或非法人组织,不包括陆股通投资者,本次调查的一般机构投资者所在企业的资产级别在百万级、千万级和亿级以上的占比分别为30.5%、37.9%和31.6%;

“专业机构投资者”是指根据国家法律法规和行政规章,能够在股票二级市场买卖股票的金融机构(金融产品)和私募基金。本次受调查的专业机构投资者中,私募机构占79.3%,其他机构类型涉及券商自营、保险、信托、银行理财等;其中,资金管理规模在1-50亿元、50-100亿元、100亿元以上的机构占比分别为52.7%、10.6%和11.2%。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。