这一代的年轻人有幸见证历史。

3月16日美股开盘,道琼斯、纳斯达克、标普500三大指数就直线跳水,触发史上第四次熔断。而上一次美股熔断、载入史册的日子,仿佛就在几天之前。

“我活了89年,之前从来没有过这样的经历。”连股神巴菲特也惊呼“活久见”,可能更让他没想到的是,几天后,美联储就将基准利率下调至近零水平,回到2008年金融危机时代。

经济下行、石油大跌、股市熔断、新冠疫情、债务危机……强势数百年的美国正面临新的一轮“经济危机”,只是这一次美联储恐怕也无力回天。

『01、股市危机:回购泡沫』

一切的危机都源自泡沫与繁荣!

2008年,美国金融衍生品泡沫破灭,引发次贷危机,进而发展成席卷全球的金融海啸。美联储化身“救市英雄”,开启量化宽松政策,向市场中投注海量货币。

大水漫灌,带来股市一片繁荣。从2009年到2019年末,标普500指数增长了超过300%,而美国GDP每年平均增长2%。

根据“巴菲特指标”,股市总市值占GDP的比值在75%~90%为合理区间,超过120%则为股市遭到高估。2019年末,美股该指标数值超过了150%,即使遭遇前两次熔断,比值仍在125%左右。

长达10年的大牛市,让美股积聚了大量的泡沫。

远超经济增长率,美股的超级大牛市究竟是如何产生的?

在二级市场,所有的上涨都可以归结于一个原因,资金持续买入。美联储数据显示,从2009年初至2017年末,美国非金融企业累计购买了3.37万亿美元的股票,而美国家庭净出售了6557亿美元。也就是说,不断买进股票的其实是上市公司自己。

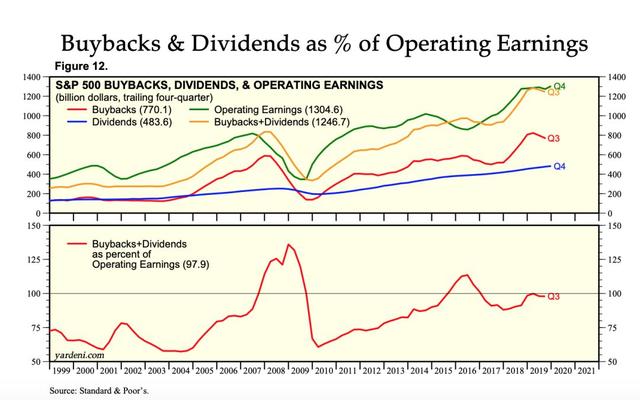

根据美联储数据,标普500公司的回购金额从2009年一季度的400亿美元飙升2018年全年8060亿美元,到2019年3季度,美股回购和分红的资金总额已经占到营业收入的97.9%。

因此,推动美股上涨的主要动力不是源于公司业绩的实际增长,而是源于股票回购的“会计革命”。

大部分上市公司自身的经营利润不足以覆盖回购和分红支出,怎么办?借钱!

在普遍宽松的货币环境下,债券市场充斥着廉价的资金,使得股票回购的融资成本一降再降,债市成为了股市繁荣的提款机。

截止到2018年8月份,美国上市公司回购股票的金额39%来自于举债融资,个别行业回购金额甚至高达公司总利润的130%。

由于资本逐利的天性,上市公司账面的巨额现金,并未投入巩固公司长远发展潜力的资本性支出,而是不惜加杠杆虚耗于满足个人和股东利益的派息和回购。

这种短视,不仅加剧了资产老龄化的恶化趋势,削弱了未来盈利的能力,更将公司暴露在巨大债务和利率突变的双重风险之下。

其中的典型代表是波音公司。

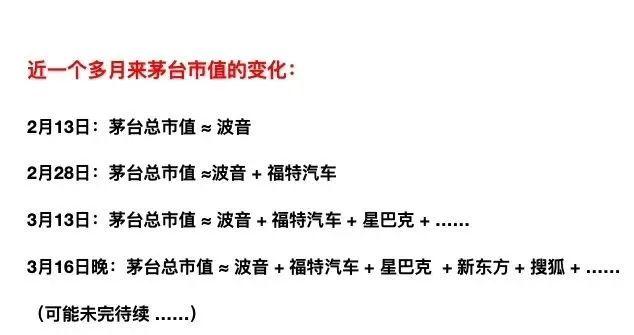

2019年3月,波音股价创历史新高,然后开始坠机模式,从350美元上方跌至最低160美元下方,最大跌幅超过55%,市值已不足贵州茅台的一半。

而比起市值缩水,更可怕的是波音公司当前目前深陷债务危机,截至2019年末,总资产1336亿,总负债超过1419亿,净资产为-83亿,资产负债率超过106%。

尽管负债一路攀升,波音依然每年坚持干一件事:借债回购股票。

过去7年(2013-2019),波音董事会大方地拿出433亿美元用于回购公司股票,又拿出207亿美元用于股息分红,而同期用于商用飞机的研发投入只有141亿美元。

业绩不佳,股价却一路飙升,高管赚得盆满钵满,然后拍屁股走人。

前任CEO的吉姆·迈克纳尼在位10年,在离开前的2014年,他从波音赚走2900万美元,其中只有200万是基本工资,其余都是与股票期权挂钩的奖励。

加杠杆带来的繁荣就跟吸毒一样,是一条难以戒除的不归路!

太多的钱通过企业发债回购进入股市,最后流入少数人的钱包,留下上市公司满目疮痍的资产负债表。

表面上看是股市繁荣,本质上是低利率下的债市泡沫。股市短暂的暴跌本身不可怕,可怕的是当支撑股市繁荣的资金链断裂,那时,无论上市公司的故事多么动听,股市只会成为人们争相逃离的屠宰场。

可怕的是,美国还有几百家波音一样的公司,在新冠疫情的冲击下,高杠杠企业一旦现金流短缺,将面临股债双杀的绝境。

3月16日,八家美国大型银行,包括摩根大通和美国银行在内,达成一致停止回购自己的股票。

亡羊开始补牢!

『02、真正的危机:石油』

如果说新冠疫情只是导火索,那么真正导致美股暴跌,进而可能导致债务危机的则是——石油价格暴跌。

和大多数人的印象不同,美国不仅是石油消费大国,同时也是全球最大的产油国和出口国,在2019年实现了石油净出口。

一切都得益于美国页岩油的市场繁荣,但这显然是沙特、俄罗斯等产油大国不愿意看到的。表面上看,沙特和俄罗斯发起石油价格战是攻击彼此,但最后受损失最严重的却是美国。

金联创提供的市场数据显示,当前沙特原油开采成本低于10美元/桶,俄罗斯石油开采成本约15-20美元/桶,而美国页岩油开采成本则位于36-47美元/桶之间。

市场价大幅低于生产成本,美国页岩油气行业来到了溃败边缘,更可怕的是,失去了现金流的页岩油企业,将面临一场严峻的债务危机。

互动数据公司IDC数据显示,美国石油和天然气公司共发行了9360亿美元公司债。

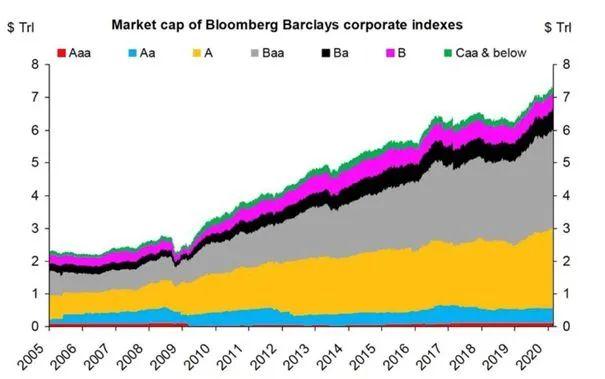

在信用评级低于BBB级、价值约1750亿美元的石油债中,已有将近2/3属于即将违约的危难债券,这些垃圾债利率高达12%,与美国国债的利差超过了10%!

灰色部分是BBB级公司债的规模变化情况

不要小看1750亿美元垃圾债爆炸的威力,垃圾堆的一把火可能燃烧整个大厦。

美国能源行业是美国3.2万亿垃圾债市场最大的融资部门,这些公司一旦破产倒闭出现债务违约,将提高整个垃圾债市场的融资成本。随着整体利率的升高,企业更加无法还债,进而引发债券降级和违约潮,形成债务危机的死亡螺旋。

近半个世纪以来,美国经济正是通过“石油-美元-美债”这三者的完美循环,在全球获得了大量的财富以充实其不断增长的债务需求,一旦油气板块债券崩盘,不仅会引爆整个BBB级公司债3.2万亿市场,甚至可能击垮美国经济产业链和石油美元的需求。

根据中金公司的统计,未来5年美国公司债到期量约3.5万亿美元,2020年到期的债券规模超过6000亿美元。

经济下行、石油大跌、股市暴跌、新冠疫情、债券到期……祸不单行的公司债将面临流动性考验。

今年恰逢大选,如果这个时候,美股、美债集体崩盘,别说连任,特朗普恐将成为历史罪人,被钉在美国经济的耻辱柱上。

『03、放水救不了美国经济』

看到这里,或许你稍微明白了:为什么特朗普要死磕美联储,怒斥鲍威尔;为什么美联储一次性打出王炸,紧急降息将利率降至0。

让吸毒的人不再难受的办法是再吸一口,让泡沫不破碎的办法是再加杠杠。

降息后,美债利率将整体下行,在充足的流动性供养下,股市得以继续使用债市的廉价资金继续回购游戏,面临债务到期偿付压力的企业得以喘息,页岩油企业也将有更大的时间与空间应对石油价格危机。

然而,股市并不领情。在传出降息消息后,美股三大股指期货直接熔断……道琼斯工业平均指数期货下跌超过1000点,触发跌停。

一把梭哈,打出“王炸”,让美联储的后续操作空间非常有限,换言之,美联储已陷入“无米之炊”的窘境,除非实行负利率。

在零利率下环境下,会有大量企业以较低的成本得到贷款,但其中大量企业其实是应该被市场出清的劣质企业,得益于零利率他们才可以“苟延残喘”,以债养债。

这种贷款本质上属于次级贷款,相当于违背市场规律,用货币泡沫“饲养巨婴”。

欧洲和日本长期负利率,依然深陷经济萎缩的泥潭,而美联储如今看来也要走上这条老路——陷入“流动性陷阱”。

当名义利率降低到无可再降低的地步,甚至接近于零时,由于人们对于某种“流动性偏好”的作用,宁愿以现金或储蓄的方式持有财富,而不愿意把这些财富以资本的形式作为投资,也不愿意把这些财富作为个人享乐的消费资料消费掉。

通往地狱的路,往往是由善意铺成的。为了拯救危机,往往会种下更大的危机。

零利率或者负利率的背后,不过是违背规律的好意以及部分人的暴政,而等待世界的,将会是另一场寒冬

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。