经历16个月的煎熬,从美国退市的中国网络安全巨头360,终于借壳回归A股。

11月3日,停牌近5个月的江南嘉捷(601313,股吧)(601313)发布公告,拟出售其全部资产、通过资产置换及发行股份购买360公司100%股权。360由此借壳上市,一场造富神话也由此展开。

11月7日,江南嘉捷正式复牌,随后连续5日一字涨停,公司市值从34.91亿元一路飙升至56亿元,江南嘉捷原董事长金志峰和其父金祖铭5天净赚6亿元,停牌前潜伏其中的2万名散户投资者也有幸分享到难得的资本盛宴。

|

|

当然,最大的赢家无疑是360创始人周鸿祎。从美国退市时,360估值93亿美元(约合621.84亿元人民币),而以A股市场的对标企业的估值情况来看,回归A股后其市值至少会提高3倍,达到2000亿人民币以上。“红衣教主”周鸿祎未来身价可能暴增16倍,不仅跃升为千亿富豪,甚至可能超过马云。

内地优质公司为何纷纷出走海外?

很多中国投资者经常抱怨,为什么像360和BATJ等国内顶尖的网络科技股,以及万达、恒大等领先的传统企业要跑到美国或者香港上市,最终让海外投资者分享巨头们成长的盛宴。

其实,最根本的原因是:他们当初在国内上市难度太大,甚至根本上不了市。

第一,国内对拟上市公司的盈利指标要求非常严格,这一规定直接断送了很多网络公司登陆A 股的希望。

互联网公司的一大特点,是在初创期的很长时间内,盈利能力非常弱,甚至多年都是亏损状态。搜狐、新浪在美上市时,连盈利模式都说不清,京东直到上市多年后,仍然没有盈利,百度上市时,利润也只有240万人民币。这样的条件,在国内连创业板的门槛都够不上。

第二,国内上市的审批流程非常繁琐,企业排队上市耗费的时间成本太高。

和国内市场相比,由于设置了严格的退市制度,海外成熟市场上市门槛较低,进程相对较快,也是吸引大批中概股出走的重要原因。

阿里和腾讯为何不回归A 股?

成熟市场上市容易,中概股股价得到海外投资者认同却不是那么容易。在国内很多同行动辄享受几十倍、上百倍市盈率估值的时候,在境外上市的部分公司却面临严重的折价危机,这是近年来中概股纷纷回归的直接驱动力。

以最近几年回归A 股的中概股为例,分众传媒和巨人网络市值上涨了8倍,完美世界市值上涨了3倍。 正在筹划回归A 股的万达和恒大,在港股的市盈率估值不到10倍,而一旦回归,市值也至少翻倍增长,王健林和许家印身家甚至有可能冲击世界首富。这种诱惑,确实是难以抵御。

但是,对于阿里和腾讯来讲,回归的动力或许就小得多了。

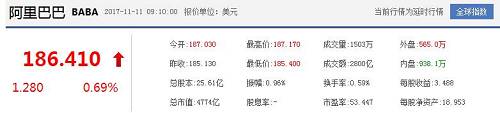

首先,由于经营模式已经被全球投资者认同,阿里和腾讯目前在美国和香港获得的50倍以上的市盈率估值,并不比国内同行低多少。

|

|

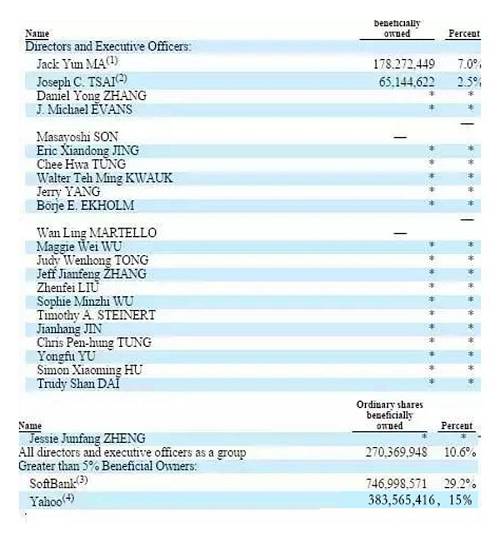

根据最新的文件披露,截至2017年6月,马云持有178,272,449股,持股比例为7%;为阿里巴巴第三大股东;阿里巴巴集团董事局执行副主席蔡崇信持有65,144,622股,持股比例为2.5%。而阿里管理层一共持有270,369,948股,持股比例为10.6%。

阿里第一大股东软银,持有阿里巴巴集团746,998,571股,持股比例为29.2%;第二大股东雅虎持有383,565,416股,持股比例为15%。

|

|

第三、阿里巴巴和腾讯同股不同权的合伙人架构,和A股要求的同股同权存在冲突。

在国外有AB股制度,同股不同权,创始人和管理层虽然股权比例不高,但在很多问题上拥有更多的投票权和一票否决权。

MIH虽然占有腾讯33.25%的股份,是第一大单一股东,但是并没有投票权,只有分红的权益,腾讯的控制权在马化腾及其管理团队手中。软银虽然是阿里第一大股东,但是其投票权让渡给了马云和蔡崇信为代表的管理层,帮助后者牢牢掌握了公司控制权。

最为典型的是京东的刘强东,虽然只持有16%的股权,却掌握了公司81%的投票权。

而国内由于没有AB股制度,很多公司设立之初就已经种下一颗股权结构不合理的种子,也使阿里和腾讯回归A股的困难大增。

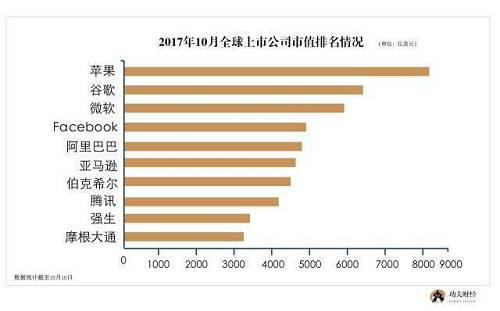

第四、就目前的市场容量来看,阿里和腾讯的巨大市值,也使其回归A股面临诸多压力。

截至11月13日,A 股总市值55万亿左右,而腾讯和阿里的市值之和超过6万亿,占A 股总市值10%以上,如此巨大的体量,不论是借壳上市还是IPO,都会对市场形成了很大的压力。

|

当然,从增强A股的吸引力和国际地位、回报国内用户和投资者的角度来讲,我们当然还是欢迎BATJ等顶级网络股能够回归A股,毕竟,它们的根在中国。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。