来源:国金证券

主要观点

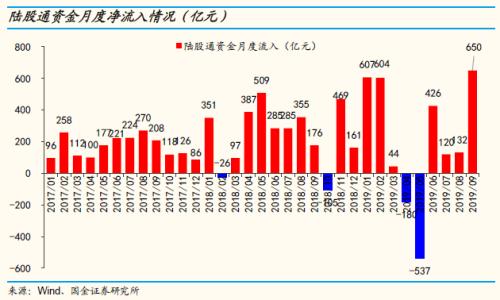

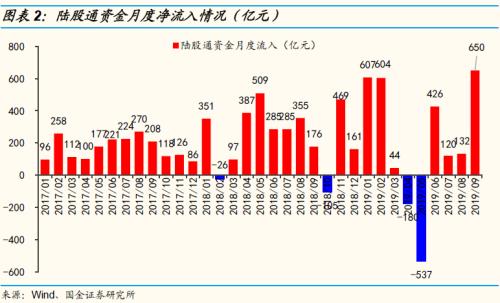

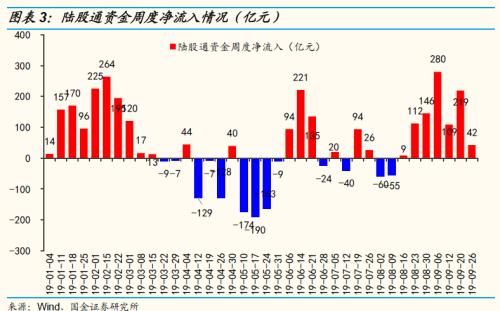

一、截至9月26日,陆股通资金持有A股市值11693.60亿元,占A股流通市值2.62%。陆股通资金9月净流入A股649.79亿元(上期净流入132.06亿元),创陆股通开通以来单月净流入规模最高值。从陆股通持股角度来看,截至2019年9月26日,陆股通资金持有A股总市值为11693.60亿元,占A股流通市值的比例为2.62%,环比8月的2.45%上升了0.17个百分点,陆股通持股占A股流通市值比例连续4个月上升,创陆股通开通以来的新高。9月市场回暖、风险偏好改善,外资持续回流,叠加标普道琼斯和富时罗素纳“A”,外资大幅流入A股。从陆股通资金月度流动情况来看,截至9月26日,陆股通9月净流入A股649.79亿元,其中沪股通净流入362.16亿元,深股通净流入287.63亿元。

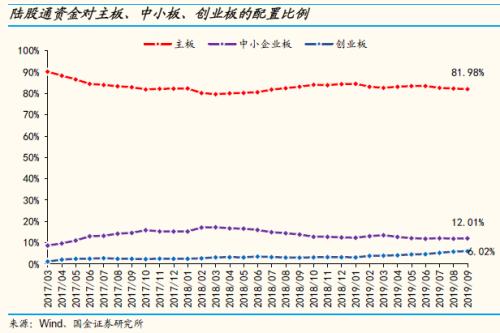

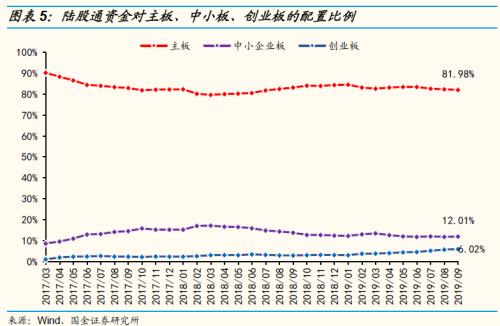

二、陆股通资金9月加仓创业板(+0.23%)、中小板(+0.11%),减仓主板(-0.32%)。从存量来看,截至9月26日,陆股通资金在主板、中小板、创业板的配置比例分别为81.98%、12.01%、6.02%;动态来看,9月陆股通资金在创业、中小板配置比例由8月的5.79%、11.90%分别上升到9月的6.02%、12.01%,主板配置比例由8月的82.30%下降到9月的81.98%。

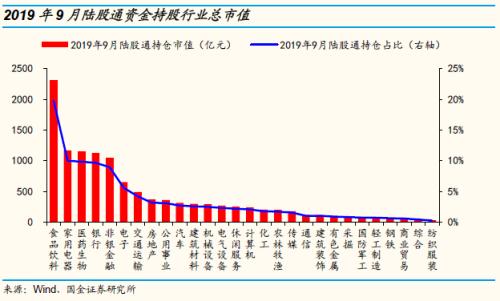

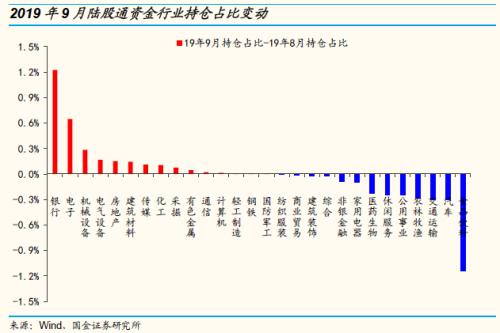

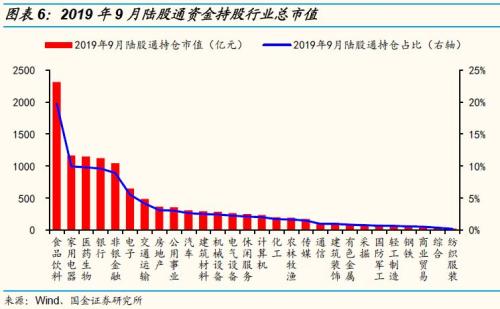

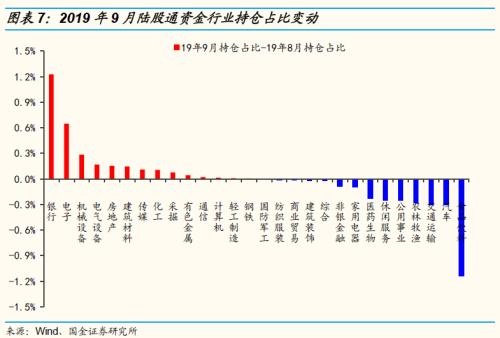

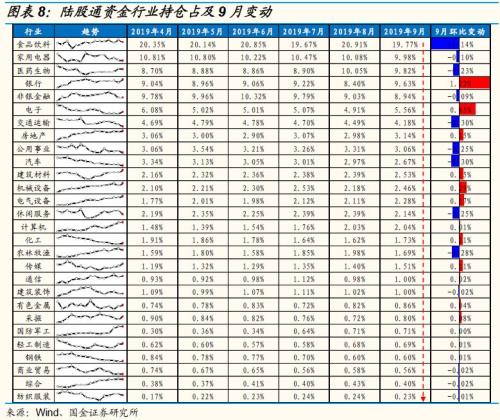

三、从存量持仓市值来看,陆股通资金集中持有“食饮、家电、医药、银行、非银”等行业。从行业持仓占比变动来看,9月陆股通资金主要加仓“银行(+1.22%)、电子(+0.65%)、机械(+0.29%)”等,主要减仓“食饮(-1.14%)、汽车(-0.30%)、交运(-0.30%)”等。截至9月26日,陆股通持仓市值最高的五个行业集中在消费和金融行业,分别为食饮(2311.49亿元)、家电(1167.02亿元)、医药(1148.44亿元)、银行(1125.99亿元)、非银(1045.45亿元),持仓占比分别为19.77%、9.98%、9.82%、9.63%、8.94%。从持仓占比变动来看,9月陆股通资金加仓“银行、电子、机械、电气设备、房地产”等,加仓比例分别为1.22%、0.65%、0.29%、0.17%、0.15%;减仓“银行、非银、家电、机械、交运”等,减仓比例分别为-1.14%、-0.30%、-0.30%、-0.28%、-0.25%。

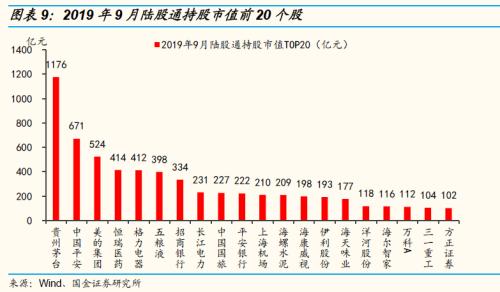

四、从存量持仓市值来看,截至9月26日,陆股通资金重仓持有贵州茅台、中国平安、美的集团等个股。陆股通资金重仓股集中在消费和金融行业,分别为贵州茅台、中国平安、美的集团、恒瑞医药、格力电器等,持股市值分别为1175.70亿元、670.93亿元、523.66亿元、414.11亿元、412.17亿元,持仓占比分别为10.05%、5.74%、4.48%、3.54%、3.52%。

五、从陆股通持股占个股总股本变动角度来看,9月陆股通资金主要增持祁连山、洽洽食品、恒力液压等,减持聚光科技、郑煤机、涪陵榨菜等。9月陆股通资金主要增持祁连山、洽洽食品、恒力液压、东方日升、法拉电子等个股,增持股份占其总股本比重分别为1.95%、1.82%、1.82%、1.79%、1.70%;主要减持聚光科技、郑煤机、涪陵榨菜、光大嘉宝、威孚高科等个股,减持股份占其总股本比重分别为3.47%、2.32%、1.97%、1.68%、1.63%。

六、哪些个股被“外资化”了?截至9月26日,外资(陆股通+QFII)持股占总股本比例较高的个股分别为:华测检测(21.73%)、美的集团(18.16%)、方正证券(17.64%)、泰格医药(16.68%)、上海机场(16.11%)等。

风险提示:流动性风险、海外黑天鹅事件、政策监管等

报告正文

一、陆股通资金大幅流入,占A股流通市值比例续创新高

1.1 陆股通资金持股总市值

截至2019年9月26日,陆股通资金持有A股市值为11693.60亿元,占A股流通市值的比例为2.62%,环比8月的2.45%上升0.17个百分点,陆股通持股占A股流通市值比例创陆股通开通以来的新高。

1.2陆股通资金流向

截至9月26日,陆股通资金9月净入A股649.79亿元,单月净流入规模创历史新高。9月市场明显回暖,风险偏好不断改善,外资持续回流A股,9月20日,标普道琼斯和富时罗素指数“纳A”,被动资金大规模流入A股,当日陆股通净流入148.62亿元,创沪深港通开通以来单日净流入次高值。从陆股通资金月度流动情况来看,截至9月26日,陆股通9月净流入A股649.79亿元,其中沪股通净流入362.16亿元,深股通净流入287.63亿元。

1.3 9月陆股通资金板块配置情况

从存量来看:截至9月26日,陆股通资金在主板、中小板、创业板的配置比例分别为81.98%、12.01%、6.02%。

动态来看:9月陆股通资金减仓主板,加仓中小板、创业板。陆股通资金在主板配置比例由8月的82.30%下降0.32pct至81.98%;中小板配置比例由8月的11.90%上升0.11pct至12.01%;创业板配置比例由8月的5.79%上升0.23pct至6.02%。

二、9月陆股通资金行业配置

从持仓市值来看,陆股通资金集中持有食品饮料、家用电器、医药生物、非银金融、银行等行业。截至2019年9月26日,陆股通持仓市值最高的五个行业集中在消费和金融行业,分别为食品饮料(2311.49亿元)、家用电器(1167.02亿元)、医药生物(1148.44亿元)、银行(1125.99亿元)、非银金融(1045.45亿元),持仓市值占比分别为19.77%、9.98%、9.82%、9.63%、8.94%。

动态来看,9月陆股通资金主要加仓银行、电子、机械设备等行业,主要减仓食品饮料、汽车、交通运输等行业。从持仓市值占比变动来看,9月陆股通资金主要加仓银行、电子、机械设备、电气设备、房地产等行业,加仓比例分别为1.22%、0.65%、0.29%、0.17%、0.15%;主要减仓食品饮料、汽车、交通运输、农林牧渔、公用事业等行业,减仓比例分别为-1.14%、-0.30%、-0.30%、-0.28%、-0.25%。

三、9月陆股通资金个股配置

3.1陆股通资金重仓个股及持股市值变动

截至2019年9月26日,陆股通资金重仓持有贵州茅台、中国平安、美的集团、恒瑞医药、格力电器等个股。从持股市值来看,截至2019年9月26日,陆股通资金重仓持有个股集中在消费和金融行业,重仓股分别为贵州茅台(1175.70亿元)、中国平安(670.93亿元)、美的集团(523.66亿元)、恒瑞医药(414.11亿元)、格力电器(412.17亿元)、五粮液(398.35亿元)、招商银行(334.42亿元)、长江电力(231.04亿元)、中国国旅(226.64亿元)、平安银行(222.22亿元)等。

动态来看,9月陆股通资金持股市值上升较多的分别为平安银行、贵州茅台、格力电器、招商银行、中国平安等,持股市值分别上升63.14亿元、59.01亿元、46.56亿元、41.32亿元、40.39亿元。

9月陆股通资金持股市值下降较多的分别为伊利股份、牧原股份、云南白药、上海机场、中国国旅等,持股市值分别下降21.59亿元、13.64亿元、13.15亿元、13.05亿元、8.94亿元。

3.2陆股通持股占个股总股本变动

由于个股市值变动包含了股价价格和数量变动两方面因素,难以准确衡量陆股通资金增减持个股的行为,另外,使用陆股通持股占流通股比重变动会由于部分个股解禁、转增、增发等行为受到影响,此处我们使用陆股通持股占个股总股本比重变动来对陆股通对个股增减持行为进行衡量。

具体来看,9月陆股通资金主要增持了祁连山、洽洽食品、恒力液压、东方日升、法拉电子等个股,增持股份占其总股本比重分别为1.95%、1.82%、1.82%、1.79%、1.70%;主要减持了聚光科技、郑煤机、涪陵榨菜、光大嘉宝、威孚高科等个股,减持股份占其总股本比重分别为3.47%、2.32%、1.97%、1.68%、1.63%。

3.3 哪些个股被“外资化”了?

外资交易A股主要有两种途径,一是通过陆股通(沪股通和深股通),另一种是通过QFII(或RQFII),目前对于外资持有A股的比例主要有以下规定:

①单个境外投资者通过QFII(或RQFII)持有一家上市公司股票的持股比例不得超过该公司总股本的 10%;

②所有境外投资者对单个A股上市公司持股比例总和,不超过该公司总股本的 30%;

③所有境外投资者持有同一上市公司A 股数额合计达到或超过该公司股份总数的 26%时,沪深交易所将于次一交易日开市前通过本所网站公布境外投资者已持有该公司 A 股的总数及其占公司股份总数的比例;

④当某只A股的境外投资者持股比例合计达到了 28%或以上时,上交所或深交所将通知港交所方面,而港交所方面将按照实际可行的情况尽快暂停相关买盘,直到上交所或深交所表示外资持股比例降至 26%以下;

⑤如果发生了主动买盘行为导致的持股比例上升到 30%以上,则港交所方面将根据一系列规定要求投资者减持,如果发生了因为 A 股回购等情况导致的外资投资者合计持股比例被动上升到 30%以上,则无需卖出,但港交所方面将暂停接受买盘,直到比例下降到 26%以下。

结合陆股通持股和QFII持股数据来看:截至2019年9月26日,华测检测、美的集团、方正证券、泰格医药、上海机场等个股外资持股占其总股本的比例较高。QFII持股数据为季度公布,最新一期截至2019Q2,预计与当前QFII实际持股有一定的差异。根据9月26日陆股通持股和2019Q2QFII持股数据统计,外资持股占总股本比例较高的股票主要有华测检测(21.73%)、美的集团(18.16%)、方正证券(17.64%)、泰格医药(16.68%)、上海机场(16.11%)等。

风险提示:流动性风险、海外黑天鹅事件、政策监管等

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。