唐宁在演讲中提到,企业要求新求变,每五年重塑自己一次,要有预见性,学会长期的赢、专业的赢、科学的赢、可持续的赢。

一流企业做行业的事,二流三流企业做学一流企业的事,面对中国高净值、超高净值客户的自身企业的数字化重塑、投资、传承这三大痛点,宜信财富已经打造了中国财富管理行业最完整、最高质量的产品线、服务线,我们的梦想就是和各位客户一起成长,共赢未来,做大家长期可信赖的财富管理伙伴。

|

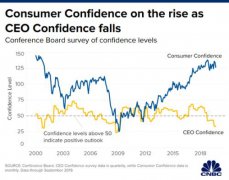

欢迎大家来到成都,与正确的人、中国最优秀、最成功的一批企业家,创业者,投资者在一起,讨论正确的事情。这几天大家都在关注世界杯,世界杯是竞技体育,是要在意胜负的,是要拼搏夺冠的。投资或者经营企业也是如此,是在意胜负的,我们要赢。

但是,什么样的赢才是真正的赢?这一点,我想跟大家特别提出,真正的赢是长期的赢,科学的赢,专业的赢,可持续的赢。撞上了一支股票不叫赢,蒙上了一个机会不叫赢,如果企业有一张订单,来自于一个很熟悉的朋友,值得长期高兴吗?不必然。一定要建立持续获得订单,建立从不认识的人那里获得订单的能力,否则就是守株待兔。

在投资领域当我们获得了回报的时候,我们要特别重视回报来的是不是有道理,是不是科学。我想跟大家一起分享一段视频,跟大家报告一下,宜信人是如何看待胜负的?是如何专业的赢,长期的赢,有系统的赢的。

这个视频是去年做的,去年推出的时候在行业中引发了一场风暴,我们用一年多时间研发,是投资团队和科技团队共同合作的成果,我们希望赢得有道理,赢得有一致性,不仅仅过去、现在有,未来也要有;不仅仅一次有,而且要一贯持续。

|

《亚洲货币》这样权威的专家团队评估财富管理机构的标准,对客户、投资者最有帮助,选择一家专业的可信赖的财富管理机构最重要。

那么他们是用什么样的标准去评估的呢?资产管理规模、各个资产类别的产品设计研发能力、产品的多样性与创新性、全球化、面向未来、风险管理与合规机构、客户综合服务能力,还有一点甚至更为重要:

推动行业发展的表率性贡献。一流的企业做行业的事情,二流三流的企业做学习一流企业的事情。宜信财富始终在过去、现在以及未来,以最前沿的理念和最优秀的实践推动中国财富管理行业发展。

|

|

我们都穿着防寒服,背后就是山,那是真正松树,真的雪,特别特别冷,坐在我旁边的这位美女不是中国人,是一位日本人,她对于中国的认识还停留在旧经济时代,问的问题都是一些传统经济时代的问题,另外两位是美国的主持人和记者。

我分享的是中国的新经济,中国的科技驱动的和几亿中产阶层驱动的新经济在高速增长的品质,以及我们科学的财富管理,投资于新经济的巨大的机会,在全球范围内产生的冲击。

|

宜信财富是Milken机构亚洲唯一战略合作伙伴,我向大家分享的就是中国新经济引擎强劲,无论是经济还是消费升级都需要金融支撑。

|

宜信12周年生日到来之前,我去英国牛津大学做了一件有意思事情,现在在牛津有一间教室叫宜信教室,当时牛津大学商学院的院长说牛津有近一千年的历史,我说宜信公司也希望能够成为一家有千年历史的企业。金融是有延续性的,金融是有严肃性的,我们认真的做,好好的做,一定可以做得非常扎实,非常长远。

|

他说在科技变革之中,赢家必须不断革新自我,今天的企业应该和五年前有非常大的不同,五年之后的企业跟今天也应该有非常大的不同,一定要建立起新的能力,服务客户更多的需求,或者服务更多的客户,或者以不同的方式服务客户。

|

要想看清趋势,以史为鉴是一种方法,可以看过去美国、欧洲怎么做的。他们在金融方面,在财富管理方面,在社会发展进步方面,都发生了些什么。另一种方式就是到全国各地、全球各地去游学,看世界,看别人在做什么,也包括将牛人请到中国来分享。

还有一个非常重要的举措,就是通过投资的方式。我们在全球范围内投资金融科技,成立10亿美元的新金融产业投资基金,一半投资中国,一半投资中国之外的机会,本身就是通过投资进行学习,与最前沿的科技,最前沿的商业模式,进行深度的互动。当真正要去投资的时候,其仅仅是“看”的关注度是完全不同的。

当我们第一步走完了,知道B点在哪里,就要勾勒出A点到B点的基本路径。当然不可能是完全清晰的路径,因为有很多不确定性。但是企业家、创业者要通过想像力,通过学习别人,通过深刻的行业洞察,基本勾勒出由A点到B点的路径。

第三步,坚定而灵活地去执行,这其实就是组织重塑。从事企业工作的朋友们对此都有充分的感同身受,就是一个字“难”,两个字“真难”,三个字“太难了”。改变一个组织甚至比重新来过还要难很多,但一定要坚定灵活地,一往无前地走下去,因为未来是不以你和你所在的组织而改变的。

这样三步,将会让我们每五年都有一次更新重塑,并且以客户未来的需求为中心,而不是今天的需求。如果满足的是客户今天的需求,那只是一个追随者。一定要有预见性,从客户未来的需求出发,回头想需要建立怎样的能力。

|

第一完成企业数字化转型和重塑;第二如何进行投资,如何进行全球投资,如何投入到新经济之中;第三是传承,如何把财富、价值观、理念传给我们的下一代。宜信财富将帮助大家解决这些问题。

|

但未来十年二十年,中国经济是科技驱动,创新驱动。科技企业哪有什么实物资产?哪有什么现金流?他们需要很长时间之后才有现金流。他们也没有确定性,三年之后找他们要本金回来不可能,一定是七年、八年甚至更长时间,这样的价值创造才能创造高回报。

但是高回报蕴含着高风险,所以无论投资还是整个的金融体系,已经跟过去十年、二十年完全不一样了,我们进入了直接投资的时代,我们进入了股权投资时代,进入了二级市场、资本市场投资时代,我们进入了科技时代。所以我们的打法不同了,思维的框架也不同了,工具也会完全不同。这是我们的投资者们面临的根本的挑战。

|

|

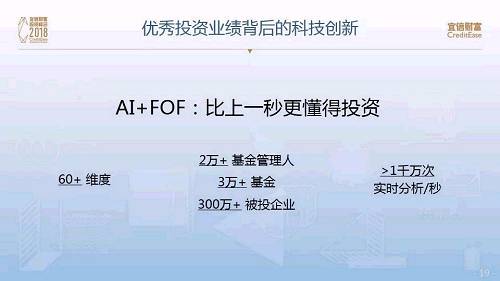

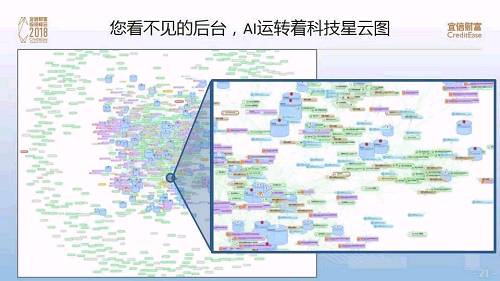

宜信财富的母基金投资团队是优秀的,但是他们要赢在未来,要比所有其他机构做得更好,还需要科技的翅膀,需要我们一秒钟能处理一千万条的AI大脑去帮助他们。这样的科技能力不会取代人,但会让既有的优秀团队变得更好,更强大。

今天的宜信财富在全球建立起了强大的服务网络,而且拥有在各个市场开展业务的资质许可,合规风控是我们的生命线,我们所有的能力建设都是以合规风控为最根本的。

一提到宜信财富,有客户说,宜信财富的类固定收益投资非常强,因为过去把最难的P2P都做得这么好。之后又说,宜信财富的私募股权投资非常好,唐宁过去是天使投资人,有强大的投资能力。还有客户说,宜信的海外投资能力特别强,海外的产品和服务都是行业领先的。这些确实是非常重要的认可,但是我们的资本市场、房地产、其他资产类别同样优秀,这些资产类别的产品和服务也是大家资产组合之中重要的组成部分。

|

我总用我第一个天使投资的企业为例,2003年投的,14年才上市,等了11年,但是我早先它的价值100万美元都不到,而14年上市的时候市值5亿美元。优秀的投资机构以专业的方式投资于新经济,回报将是非常可观的。同时母基金的形式又让风险非常可控,比投单一企业、单一策略、单一基金不知道要好到哪里去。

今年上半年,中国股市表现不佳,但我们两只资本市场母基金,基本上没有亏损,这就是风险可控。大风大浪来了,我们沉得住气,从成立之日起到现在,总体回报很可观。这样的回报我们是知道怎么获得的,不是撞上的,不是猴子扔飞镖就能扔出来的。为什么会有这种高收益低风险的可能呢?因为母基金,母基金是让大家得到免费午餐的机会。

宜信财富在几年前与李庆博士开始合作,他在纽约运作高频量化基金。他不怕市场跌,市场涨他也不开心,他最喜欢的是市场乱,因为他的策略是做波动,市场只要波动他就获利。所以英国脱欧之后相当长一段时间,很多基金做得都不是很好,但是他的策略却让他管理的基金有了很好的回报。

专业性机构投资房地产不是买房等升值,宜信财富不拥有任何一线、二线、三线、四线城市的房产,我们用母基金的方式进行投资。

|

|

|

|

|

|

|

|

|

对于私募股权、资本市场、房地产这些资产类别,我建议用母基金的方式投,因为他们风险太高了,周期太长了,单一项目也有极大的风险。如果想投单一基金、单一企业、单一策略,就用小部分配置,例如20%以内。比如一个亿的可投资资产,私募股权投2500万,这其中2000万是母基金,剩下再去投一些单一基金、单一机会,其他资产类别也是同样的建议。

|

|

房地产领域有很多跟我们过去买房等升值这样完全不同的逻辑,我们应该学到并且进行相应的投资和相应的配置。买房等升值这样用高杠杆去搏的方式,未来是没有这样的机会了,而且过去的机会能不能获得纸面上的价值,也需要进行相当的风险防范。

母基金与优秀的不同策略的有面向未来的投资能力的基金合作,投入到多种优秀的比如说商业地产、物流地产、养老地产、旅游地产等巨大且高增长预期的房地产细分领域,就可以把不同的投资策略有机整合在一起,不会因为一个策略出了风险,就让投资者产生重大的损失。

宜信财富的房地产母基金已经在新加坡面向全球运作了几年的时间,创造了优秀的回报。我们与专业机构合作,把从国际上学来的能力用在了中国,我们对中国某些房地产领域的发展充满信心,对能够给大家创造价值充满信心。

|

在宜信财富三亚尊享年会的时候,有这么多的客户对传承话题感兴趣,我都只能被挤在门口。我希望所有客户现在就考虑传承问题,相应的工具已经完全具备,宜信财富具有强大的能力帮助大家能够去做传承。

|

每一个家庭都有不同的场景,比如孩子如果能够考上常春藤学校如何奖励他,如果沾染恶习如果规避它,通过家族信托每月给他多少钱等等,这些有个性化的设计都可以实现,今天就是考虑它的时候。

|

|

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。