一、讲讲顺丰控股的基本情况:

对于顺丰控股而言,成立于1993年,创业初期通过加盟的方式扩张版图,但随后几年随着管理方面面临压力,1999年开始大刀阔斧转为直营制,通过大力发展,目前已由一家快递企业发展为综合物流商。

2013年,顺丰首次引入战略投资,完成资产重组;2017年借壳鼎泰新材在A股上市,当时风头无二,股票价格更是一飞冲天,最高达到了73.48元,市值达3075亿。实控人为王卫,在公司前20大机构持股中,有着香港中央结算、景顺长城、兴全基金、融通基金等熟悉的身影。

对于现在的顺丰而言,不仅仅是快递,可谓是一个“综合体”。公司依托强大网络覆盖能力,积极推出新品。2015年以来,快运、冷运及医药业务、同城配等新品保持高速增长。上半年公司快运收入50.7亿元,同比增长47%;实现冷运及医药业务收入23.5亿元,同比增长53.9%;实现同城配业务7.9亿元,同比增长129.1%。

2019年三季度的业绩呈现也是可谓亮丽,营业收入同比增长20.37%、净利润同比增长43.11%。

不管是当时“大刀阔斧”由加盟制改变为智英智,之前的借壳上市,还是现在将快递主营转变为“综合体”,均是十分亮眼。

众多机构对于顺丰控股未来业绩增长性,也均是表示乐观,对于2019年年度净利润同比增长率预测增长20%以上,对于2020年、2021年的净利润同比增长率预测均在15%-20%区间。可见,顺丰控股的基本情况,不错。

二、顺丰控股近些年的财报情况如何?

对于2017年借壳上市的顺丰控股而言,可查的财务数据较少,并不充分。公布的两三年的财务数据,只能说近些年的财报水平一般。2016-2018年净资产收益率分别为22.46%、18.43%、13.21%;净利润同比增长率2017-2018年分别为14.12%、-4.57%;资产负债率2017-2018年分别为:43.23%、48.45%,公布的2019年三季度负债率为52.22%、现金分红股息率就很一般了,2017-2018年分别为0.44%、0.64%。

从已公布的财报面情况来看,顺丰控股的财报面很是一般,并不凸显。

三、估值情况如何呢?

对应2019年的情况,估值水平约为27倍左右。说不上高,但也不算低,对于未来2020年、2021年15%-20%的业绩增速,这能说处于的合理区间。

四、春节前的最后一个交易日,面临1000亿大解禁!

近些年,一时间解禁金额高达1000亿以上的上市公司,屈指可数,甚至一年间都没有几家。

2019年,长江电力解禁1133.33亿元,在解禁期间股票价格承压,虽然没有大幅下跌,但也是有着震荡。

2016-2018年间均是没有上市公司解禁金额超1000亿的上市公司。

2015年,中国交建解禁1318.4亿,处于牛市阶段面临大比例解禁,股价也是承压。

2013年,农业银行解禁6542.4亿,解禁时间范围股票价格也是承压状态。

对于顺丰控股而言,1月23日,也就是春节前的最后一个交易日面临1004.58亿的解禁金额。我认为下周股票价格至少也是会承压的。虽然最后一个交易日一些股东选择抛售并不能当天取现,也需要等到春节之后,但对于如此大比例的解禁,对于顺丰控股将会是一次不小的考验。

现在顺丰控股的估值虽然说不上高,但也绝对不是低的状态。这与当时长江电力、中国交建以及农业银行不同,他们的估值仅有几倍、十余倍,而现在的顺丰控股有着20倍+的估值。单估值方面就有着一定的影响。

还有着不同则是,顺丰控股的解禁股为定向增发机构配售股份,而长江电力的为股权分置限售股份,中国交建的为首发原股东限售股份,农业银行的为首发原股东限售股份。也就是说,顺丰控股的解禁股中有着更多的机构参股,有着更强烈的变现需求。

五、下周20-23日大比例解禁股:

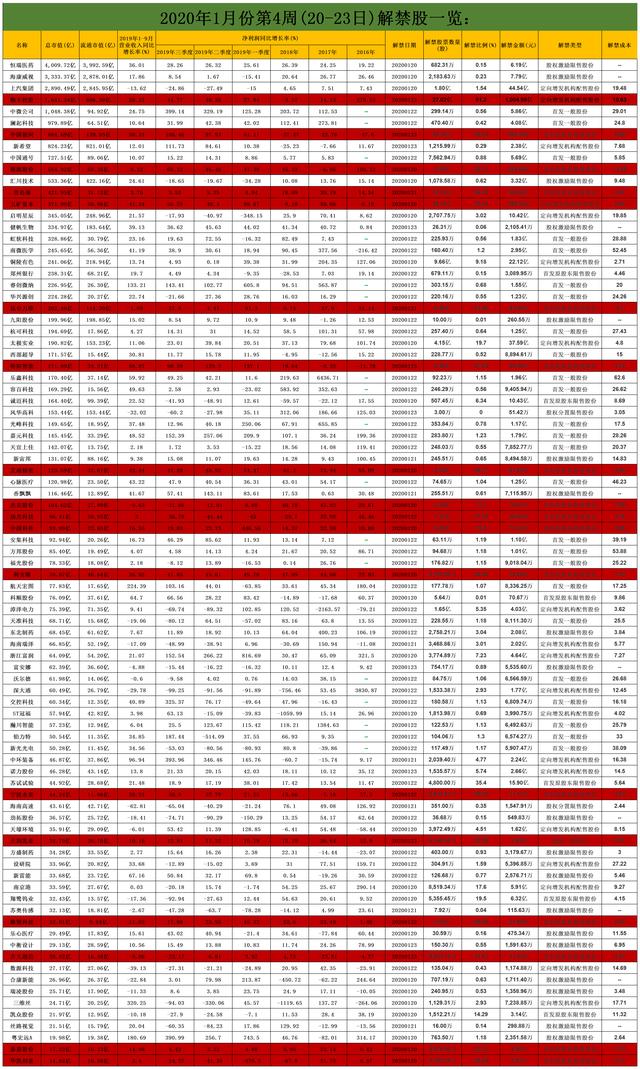

除了顺丰控股以外,还有中国银河、五矿资本、中国科传、杰克股份、雄塑科技、艾迪精密、明阳智能、视源股份、吉大通信、扬杰科技等上市公司大比例解禁。

中国银河作为券商股中的一员,如今面临大比例解禁,对于整个券商股预计有着不小的压力。实际解禁比例高达80.94%,虽然是首发原股东限售股份,而最大的股东中国银河金融控股有限责任公司持股51.16%,有着594.3亿元的解禁资金,预计有着其他原发股东可能存在潜在的抛售压力。

五矿资本的解禁比例也是不低,达到了79.45%,定向增发机构配售的股份,并且有着295.54亿元的解禁资金,我认为承压也是较大的。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。