CFIC导读

◆1月14日,根据优刻得科技股份有限公司(Ucloud,688158.SH)最新公告,优刻得已经完成了战略配售、网上和网下发行,就差最后挂牌交易。

◆单看介绍,优刻得是一家云计算服务商,行业外知名度并不高。但令人意外,因为它是科创板“同股不同权”首单,这家公司的上市之旅备受关注。

A股迎来同股不同权第一股。

2013年,阿里巴巴传出上市消息时,香港是其首选的目的地。但最终因同股不同权的安排,港交所一度与阿里巴巴失之交臂。

这段经历直接推动了港交所后续的制度改革。在长达3年半的探讨之后,2018年4月港交所“新兴及创新产业公司”上市制度改革生效,允许同股不同权公司赴港上市,也促成了阿里巴巴在2019年11月回归港股。

现如今,A股也终于迈出了这一步。

1月14日,根据优刻得科技股份有限公司(Ucloud,688158.SH)最新公告,优刻得已经完成了战略配售、网上和网下发行,就差最后挂牌交易。

单看介绍,优刻得是一家云计算服务商,行业外知名度并不高。但令人意外,因为它是科创板“同股不同权”首单,这家公司的上市之旅备受关注。

正式上市后,它会是境内股市第一家AB股双重架构的公司:除了体现中国股市日渐包容的特性,还有一个更实际的意义,解决了一个长久以来的问题,即吸引高科技公司回归或留在A股。

首吃螃蟹不容易

首吃螃蟹的优刻得成立于2012年,是国内最大的中立云计算服务商,核心业务是公有云,2018年营收11.9亿元,2019年预计突破15亿元。

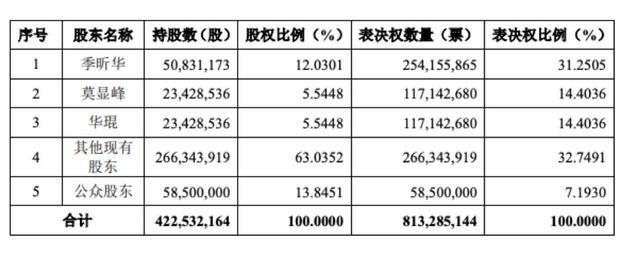

据公开信息,在优刻得,公司的共同实际控制人季昕华、莫显峰及华琨持有A类股份,其他股东持有B类股份,A类股份每股的表决权是B类的5倍。

*上市后的表决权比例

这种架构下,季昕华、莫显峰及华琨尽管总共持有公司23.1%的股权,但对应的投票表决权却有约60%,保证了对经营管理和重大事项的绝对控制权。

首吃“同股不同权”螃蟹并不容易。

2016年,优刻得决定在国内上市。这一年,优刻得着手拆除红筹架构,其中就包括“用现金、溢价买回了DCM、贝塔斯曼的股份”,之后再引入的也都是人民币的投资人。同时拆掉的,还有“同股不同权”的设置。

2019年3月18日传出消息,优刻得准备冲刺科创板。在上海证监局的披露信息中,优刻得解释说:这是“为更好地促进公司未来业务发展”。也是在这个月,优刻得决定,再次设置AB股的架构。

*优刻得决定A股上市

2019年4月1日,优刻得提交科创板上市的申报稿。因为特殊架构,它在科创板上市进度中的每个节点都深受关注。其中之一,是去年9月27日优刻得终于过会,获得了上交所科创板上市委的审核通过。

在这之前,优刻得还经历了上交所的4轮问询。首轮问询中,上交所就要求优刻得说明:设置特别表决权是否符合规定。优刻得在后续回应中,论证了设置同股不同权的合规性。这为后续公司提供了借鉴。

另一个关注点,是在注册环节,优刻得也显得缓慢。2019年10月8日,优刻得就提交了科创板IPO的注册申请,但直到12月24日才获得证监会同意。

这一进度明显落后于其他科创板申请公司,其中的大部分在提交申请后的半个月内就获得了通过,快的甚至三四天内就能得到认可,慢的也很少超过1个月。

政策已张开怀抱

同股不同权在海外并不是新鲜事。1984年,纽交所重新允许同股不同权公司上市。在此之前,这种特殊设置已经存在了近一个世纪。但从诞生迄今,同股不同权一直被质疑,反对方的共同理由都是,这种设置不利于投资者权益保护、对股东基本权益更是种侵犯。

对于科创板的相关尝试,外界也有同样的质疑。而优刻得的正式上市,对于此前因“同股不同权”问题未能在A股上市的科技巨头而言,则意味着在实操层面,政策已经打开一条新路,相关规则已基本明确。

比如,2019年3月1日,上交所发布的《上海证券交易所科创板股票发行上市审核规则》中,专门提出“存在表决权差异安排”的公司可以申请科创板上市,不过要符合《上海证券交易所科创板股票上市规则》(下称《上市规则》)等的规定。

《上市规则》要求同股不同权的设置必须是在上市前完成的,并且取得了股东大会2/3以上的表决通过。对于这类有特别表决权的公司,科创板提供了两套上市条件:预计市值不低于人民币100亿元;预计市值不低于50亿元,且最近一年营收不低于5亿元。

这一次,优刻得就是参照第二套方案上市的。

同一天,证监会发布《科创板首次公开发行股票注册管理办法(试行)》,其中也明确了同股不同权企业的上市和披露规则。AB股架构公司在A股的上市路径,由此变得更清楚。

而更早之前,国务院在2018年发布的《关于推动创新创业高质量发展打造“双创”升级版的意见》中,就正式允许科技企业实行“同股不同权”的治理结构,为科创板试行“同股不同权”创造了条件。

阿里们回A还远吗

不只是优刻得,对于大多数科技公司而言,设置AB股架构、同股不同权都具有重要意义。

中国人民大学金融学教授郑志刚表示,“我们资本市场已经开始进入分散股权的时代”,在高度分散的股权结构下,“这种架构是一种有效工具,让公司的实际控制人能抵御外部野蛮人的入侵。”

以优刻得为例,从2012年成立以来,优刻得前后进行了10轮融资,仅2016年以来就有7次,这也使得公司实际控制人季昕华、莫显峰和华琨在公司中的持股被大幅摊薄。

如果没有AB股设置,三个创始人手里只有不到公司30%的股权,他们很难掌控公司的决策和走向。

*优刻得主要股东

兴业研究的一份分析报告显示,众多的科技公司都青睐同股不同权的AB股双重股权结构。这是因为它们的发展阶段和轻资产的特性,往往很难利用银行贷款,只能借助于多轮股权融资。

拥抱同股不同权也已经成为一种浪潮。为它修改规则的不止港交所,还有新加坡等。另一个迹象则是近二十年中,双重股权架构股票的发行出现了井喷式发展。全球的资本市场都在为支持科技公司而自我变革,这其中也包括中国境内资本市场。

如果资本市场不允许AB股架构上市,会怎么样?此前的结果是,这类公司会出走。就像6年多以前,阿里巴巴出走港交所、赴美上市。而港交所放弃这个限制后,很快就迎来了小米、美团点评等新经济公司的上市,也迎回了阿里。

A股自优刻得开始趟平、走通这条路后,一个可预见的辐射效应是,将会带动科技公司的回流,比如后续申报的九号智能也是双架构。

而还在观望的阿里、京东等科技巨头将只剩下企业自身发展考量,它们大概率会放下包袱,回归A股,与境内投资者分享发展红利。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。