更多资讯,请下载Wind金融终端APP来源:Wind金融终端APP

A股有史以来最大规模融资来了。

3月12日,农业银行(601288,股吧)发布了一项募资规模不超过1000亿元的非公开发行A股股票预案(下称《预案》),所募集资金扣除发行费用后将全部用于补充核心一级资本。

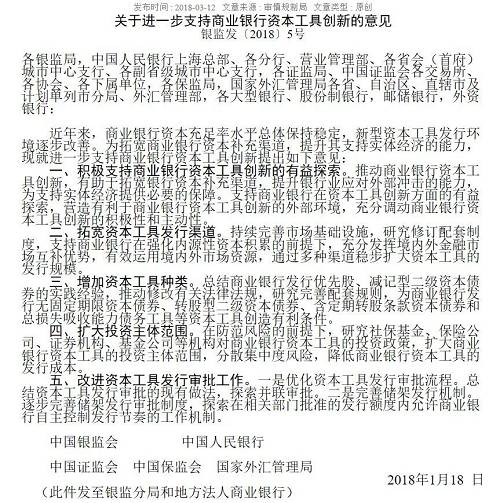

就在同一天,“一行三会”等多部委联合发布《关于进一步支持商业银行资本工具创新的意见》(下称“《意见》”),进一步支持商业银行拓宽资本补充渠道,提升银行体系稳健性。

不存在“市场抽血”效应

申万宏源(000166,股吧)对此点评称:

农行定增是解决历史遗留问题,已酝酿多年,并不是今年市场杞人忧天的银行“再融资潮”的开端,更不意味着别的大行也需要再融资。

农行IPO时间较晚,2011年工、中、建行配股农行并未参与,与另外三大行一直存在资本缺口,本次定增,完全是为了解决长期历史遗留问题,绝大部分银行目前资本水平充裕,在当前风险资产增速放缓的大背景下,并不存在普遍的股权再融资需求。

本次定增由7家参与方全额认购,并未从二级市场融券,不存在所谓的“市场抽血”效应。

农业银行增发融资1000亿

根据农业银行3月12日晚发布的公告,本次非公开发行A股股票的募集资金规模不超过1000亿元,扣除相关发行费用后将全部用于补充本行的核心一级资本。

此举也是继盐湖股份(000792,股吧)700亿定增,紫光国芯800亿定增之后,A股有史以来最大规模的融资。

考虑到紫光国芯定增计划最后只完成二十分之一,盐湖股份则仅仅剩下不到400亿市值,农业银行的大手笔融资,更可称之为前无古人。

在定增对象上,分别为汇金公司、财政部、中国烟草总公司、上海海烟投资管理有限公司、中维资本、中国烟草总公司湖北省公司、新华保险(601336,股吧)等7家。具体拟认购金额如下:

|

限售期上,主要股东汇金公司、财政部本次认购股份限售期为自取得股权之日起五年。中国烟草总公司、 上海海烟投资管理有限公司、中维资本、中国烟草总公司湖北省公司、新华保险认购股权限售期为自本次发行结束之日起36个月。

为何选择增发融资?

农业银行为何选择增发融资?是否考虑有配股、可转债等?

对此,华泰证券(601688,股吧)分析认为:

增加核心一级资本包括公开增发、定向增发、配股、可转债等。配股因为一二级价差问题容易影响资本市场。可转债需要发行满6个月才能转股,转股比例不确定性较大。

按照过往工行和中行的经验,转股期后多年转股比例在5%以内。时效性差、可能性也较差。

定增对市场影响比较小,股东是在场外找资金,对二级市场没有任何影响。

股价仍处于“破净”状态

截至3月12日收盘,农业银行报4.03元/股,涨0.25%。自2017年以来,农行累计上涨36.46%,其中2017年全年上涨29.69%,2018年至今上涨5.22%,今年2月7日曾创出4.82元的历史新高。

尽管目前农行处于一个相对高的水平,那股价依旧低于每股净资产。据农行同日公布的业绩快报显示,截至2017年末,农行每股净资产为4.15元,高于当日农行A股4.03元收盘价,也就是说,目前农行股价处于“破净”状态。

申万宏源证券预计定增将在2017年年报之后完成,“不破净”的底线将参考2017年BVPS(4.15元),4.15元即是本次定增底价,高于3月12日收盘价4.03元。

|

申万宏源证券将农业银行纳入A股银行龙头组合首选,其报告称:

此前市场对农行再融资一直有所预期,3月12日增发方案本身没有任何市场担忧的利空因素,重大靴子终于落地。叠加靓丽的业绩预期,上调估值目标至1.3倍18年PB(对应股价5.75元),上行空间43%。

此前,瑞信此前分析认为,工行过去连续7个季度的拨备覆盖率低于150%的监管限制,若果监管机构未有放宽拨备覆盖水平,工行的纯利有机会接近零增长,

招商证券(600999,股吧)此前则判断:

随着资产质量持续向好,工行逐季提升拨备覆盖率。2017年三季度工行拨备覆盖率季度环比增至148.4%,距离补齐拨备缺口仅一步之遥。

预计四季度工行拨备覆盖率将回升至150%以上的水平,对于业绩相互对标的四大行而言,此后逐步且持续释放业绩的前提条件便已成熟。

银行业补充资本动力足

实际上,银行业补充资本动力充足。

早在2017年,银行就密集补充了一轮资本。除了那17家苦苦等着IPO的银行,上市银行通过定增、可转债、优先股等手段完成或者计划补充资本,几种工具轮番上阵。

Wind数据统计显示,2017年至今,5家上市银行优先股发行1375亿元,3家银行定增融资615亿元,4家银行可转债发行411.39亿元。还有一大波可转债在路上:平安银行(000001,股吧)、民生银行(600016,股吧)等7家拟发行1745亿元可转债。

市场人士预计,在金融强监管和资本监管强化要求下,2018年银行补充资本的需求仍然迫切。

首先,刚开年,银监会就发文要进一步整治,加上去年监管政策,都将重创银行理财、非标等表外业务。这让银行表外资产回表压力比较大,未来一段时间银行资本金确实会面临一定补充需求。

另一个让银行急切补充资本的原因是资本监管要求。根据银监会安排,到2018年底,按照《巴塞尔协议III》,系统性重要银行核心一级资本充足率、一级资本充足率及资本充足率要分别达到8.5%、9.5%和11.5%,非系统性重要银行要分别达到7.5%、8.5%和10.5%。

|

总量来看,目前商业银行资本充足水平较高,但资本内部结构组成不尽合理;

另一方面,由于此前监管部门密集出台了流动性新规、委贷新规、MPA考核等一系列强监管举措,旨在抑制影子银行等通道业务,回归传统信贷,这就加大了银行对资本的依赖度。

银行业绩继续回暖

据农行同日公布的业绩快报显示,截至2017年末,农行总资产达到21.05万亿元,增速7.58%;全年实现归属于母公司股东的净利润为1929.6亿元,同比增加4.9%,平均日赚5.3亿元。

申万宏源证券分析称,农行业绩非常靓丽,业绩快报已是明证,预计农行不良、息差、业绩等指标将继续实现大幅改善。

近期,A股上市银行陆续发布2017年度业绩快报。Wind数据统计显示,截止3月12日,加上农业银行,25家A股上市银行中,已有17家发布了2017年度业绩快报。

农业银行2017年业绩稳居16家银行之首,实现营业收入5370.41亿元,同比增长6.13%;归属于母公司股东的净利润1929.62亿元。

|

贵阳银行2017年度实现营业收入124.44亿元,较上年同期增加22.85亿元,增幅22.49%;归属于母公司股东的净利润45.30亿元,较上年同期增加8.76亿元,增幅23.97%。

|

就在3月12日当天,“一行三会”等多部委联合发布《关于进一步支持商业银行资本工具创新的意见》(简称“《意见》”),进一步支持商业银行拓宽资本补充渠道,提升银行体系稳健性。

《意见》与本月初央行发布的2018年第3号公告(简称“3号文”)一脉相承。3号文的核心要义是,资本补充债券可以在触发事件发生时实施减记,也可以实施转股,并鼓励银行业金融机构发行具有创新损失吸收机制或触发事件的新型资本补充债券。

|

一是积极扩宽资本工具发行渠道。充分发挥境内外金融市场的互补优势,有效运用境内外市场资源,支持商业银行通过多种渠道发行资本工具,通过多种渠道稳步扩大资本工具的发行规模。

二是积极研究增加资本工具种类。总结经验并研究完善配套规则,为银行发行无固定期限资本债券、转股型二级资本债券、含定期转股条款资本债券和总损失吸收能力债务工具等资本工具创造有利条件。

三是扩大投资者群体。在防范风险的前提下,研究社保基金、保险公司、证券机构、基金公司等机构对商业银行资本工具的投资政策,扩大商业银行资本工具的投资主体。

四是简化资本工具发行的审批程序。优化资本工具发行审批流程,完善储架发行机制。

目前《意见》只是对优化银行发行资本补充工具的纲领性指导,具体的实施政策还有待后续出台相关细则。

|

|

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。