早在去年年底,上海银行IPO项目首发便获证监会发行审核委员会无条件过会。根据公开信息显示,上海银行本次公开发行数量不超过12亿股人民币普通股,发行前每股净资产为15.85元,据此推算,上海银行募集的资金规模约为190亿人民币,将全部用于充实资本金,以提高资本充足水平,增强综合竞争力。

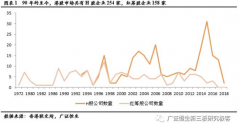

虽然相隔九年,直到2016年资本市场城商行和农商行上市潮再起,但2016年的A股却并没有多余的热情“迎接”这个庞大的第三梯队。

此时上市,上海银行面临着经济三期叠加、“去产能、去库存、去杠杆”、不良资产加速形成、银行经营压力剧增、各类案件频发以及创新业务面临强监管的新情况,加上A股市场继续了自2015年年中以来的持续低迷情况,杭州银行、江苏银行、江阴农商行、无锡农商行的实际发行数量纷纷减半,江苏银行更是因为二级市场银行股持续低迷而不得不推迟发行。

在业内人士看来,上海银行虽然终达成A股上市的“心愿”,但在具体发行情况上却不容乐观,实际发行情况很可能难逃“量价双杀”。

上海银行成立于1995年12月29日,前身是99家城市信用社,1999年组建为商业银行,是一家由上海市国有股份、中资法人股份、外资股份及众多个人股份共同组成的新型的股份制商业银行。早在2000年,上海银行便有意进行上市融资。

2007年,城商行第一梯队——南京银行(601009,股吧)、宁波银行(002142,股吧)、北京银行三家城商行在国内上市,共享了一场资本补充盛宴,而原本应抓住这波上市潮的上海银行却因为大股东——上海国际集团反对而搁置。上海国际集团原本打算将上海银行与其控股的浦发银行(600000,股吧)进行合并,但这个合并设想与上海银行管理层产生矛盾,之后,上海国际集团退出,由国资背景的上海联合投资接盘。

2012-2013年间,城商行由于国内资本市场IPO限制而选择绕道H股上市,此间,哈尔滨银行、重庆银行、徽商银行,以及后来的青岛银行成功登陆H股。原本设想“A+H”股上市的上海银行,因为其H股全流通迟迟未获得批文等原因,H股上市计划半道折戟。

至此,上海银行在两波城商行上市潮中掉队。

上海银行股东数量的分散与特殊性、人事的频繁变动、资产质量的良莠不齐都成为上海银行上市之路的绊脚石。从2004年上海银行董事会原则同意上市,到2008年方才正式宣布启动上市工作,上海银行历经12年,5次冲关A股IPO。

在争取上市道路上,上海银行在改变股权结构和资产质量上都花费巨大精力。据上海银行披露,目前上海银行股份总数5%以上的股东共有四家:上海联和投资公司(15.36%)、西班牙桑坦德银行(7.20%)、上港集团(600018,股吧)(7.20%)和中国建银投资(5.48%),引进TCL集团作为战略股东,逐步改变以前复杂的股权结构。

在资本充足率上,上海银行进行了五次增资扩股和一次资本公积金转增股本,如今注册资本为54.04亿元,核心一级资本充足率10.34%,远高于国家规定的5.50%。在资产质量上,上海银行2005年便向信达出售近30亿不良资产,2015年不良贷款余额63.70亿元,同比增加16.39亿元,增幅34.65%;不良贷款率1.19%,同比提高0.21个百分点。之前存在的股权结构复杂、资产质量以及资本金充足率三大障碍现已悉数扫清。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。