文 | 原创中心 刘莹

步入2020年,“黑马”中梁控股迎来上市首年的开门红。1月6日,中梁控股公告称,去年一年,其已经实现销售1525亿元,取代泰禾、富力和绿城中国成为跻身行业TOP20房企的新面孔。而在华丽业绩的背后,中梁控股的融资成本也达TOP20房企最高,还在一年内三次调整区域架构裁员,阶段性问题不断。

收缩架构“变相”裁员

根据中梁控股1月6日披露的最新业绩报告,去年12月,中梁控股实现销售220亿元,但销售均价仅为9100元/平米;11月单月,中梁控股的销售额为160亿元,同期销售均价为10700元/平米。

12月相比11月,中梁控股的销售额环比上涨37.5%,而销售均价却环比下降14.95%,照此计算,在2019年最后的一个月里,中梁控股或在以价换量冲刺业绩。

不久前,中梁控股刚刚在管理层进行了较大的人士调整,现任地产业务的联席总裁陈红亮、李和栗,均已获委任为执行董事;此外,游思嘉已获委任为执行董事、授权代表及公司首席财务官。

事实上,早在去年10月9日,中梁地产的法人便已由黄春雷换成了李和栗,作为2015年才加入中梁的新兵,李和栗在不长的时间内从开发主管兼营销主管一路升至地产集团执行总裁的位置,业绩导向是其得到晋升的主要原因。

与此同时,中梁控股也在通过架构调整的方式对总部员工进行精简,相关调整完成后,中梁控股总部目前的587名员工将减少至400人左右,中梁控股也因此再度陷入“变相”裁员的传闻。

时间倒回至去年7月,中梁控股在内部对各个区域集团进行了重新整合,将原有的12大区域集团及70多个区域公司调整为由浙江、山东、西部、中部、江苏、南方、北方7个区域集团,以及长沙、青岛、万筑、产城不动产4个直属区域公司组成的“7+4”区域结构。

在对各大区域进行合并的过程中,很多员工的的工作职能出现了重叠,而出现业务重叠的员工或将根据绩效考核末位淘汰或被调岗,在整合之后的区域集团中,如果有员工不愿意去新的办公地点工作也需要自动离职。

更早之前,中梁控股曾在内部明确涉及“非标”的人员原则上将不再录用,积极收缩编制。所谓“非标”人员,即,全日制本科以下学历的员工;35岁以上的员工、40岁以上的部门负责人及45岁以上的高管;不具备TOP30房企工作经验的副总监(含)以上职级人员。

2019年4月初,首次跨过千亿房企安全线的中梁控股也曾将原浙闽粤区域集团的下属公司并入同级别的浙广区域集团,并制订了相关减员计划,按照中梁当时的规划,浙闽粤区域集团的裁员人数占比在20%左右,并具体细化到了每个部门和业务条线。

谈及几次调整的不同之处,中梁控股方面表示,上市前的调整是调整区域,是出于冲规模的诉求,在上市之后,则是稳定向前的战略调整,总部减少的人一部分将下放到区域,另一部分则末尾淘汰。

而在业内人士看来,2019年以来,房企外部融资渠道持续收紧,三四线城市棚改红利逐渐消失,中梁控股这家以三四线城市为主战场的公司则面临了来自增长上的被动,急需转换业务结构,寻找新赛道。

业务调整回归“二三线”

中梁控股董事长杨剑曾表示,“如果布局一二线城市是开大奔,布局三四线城市就是开宝马mini,你开10辆大奔,我开50辆宝马mini,我还是大有机会的”。目前来看,驾驶宝马mini的杨剑正在将规划变成现实,将大奔远远甩在了身后。

成立于1993年的中梁控股发迹于温州,被称为浙江三四线城市的“小霸王”。2015年,中梁控股以168亿元的销售额站稳浙江,提出“深耕长三角、面向华东、辐射全国”的发展战略,并于2016年将总部迁往上海,以求走出浙江,布局全国。

在其他房企纷纷抢滩一二线城市时,中梁控股则将重心放在了三四线城市,并迅速下沉扩张至长三角辐射范围内的三四线城市,还相继进入了中部的江西、安徽、河南等地,依托于在三四线的大力布局,中梁控股实现了快速的规模扩张。

从百亿“小房企”到实现千亿销售的跨越并跻身行业前二十,中梁控股仅用了3年的时间。2016年至2018年,中梁控股分别实现销售190亿元、649亿元及1015亿元,销售额复合增长率达131%。同期,中梁的营收也由2016年的29.25亿元增长至2018年末的302.15亿元,年复合增长率达221.4%,创造了另业内侧目的“中梁速度”。

持续深耕三四线城市的战略布局,也为中梁控股带来了大量的区域土储。财报显示,截至去年6月底,中梁控股在长三角三四线、普通三四线城市拥有的土储约占集团总土储的80%。

而随着棚改红利的消失,中梁控股近8成土储都集中于三四线城市带来的风险开始显现,克而瑞统计显示,在三四线城市杠杆率的逐渐提高、棚改货币化及PSL(抵押补充贷款)缩减等因素的叠加影响下,中梁控股在该区域的土地储备面临了较大的减值风险。

意识到上述问题的中梁控股积极进行了业务线调整,加速回归“二三线”城市。截至去年前11月,在中梁控股累计斥资711亿元摘得的129宗地块中,约有50%位于二线城市,同时,中梁控股还首次进入了西安、天津、南京、南昌、福州、贵阳、大连等重点城市。

在业内人士看来,尽管和其他房企相比,中梁的调整速度相当迅速,但市场下行之后,留给这家公司布局二三线城市的机会可能不会很多。此外,从销售贡献上来看,截至去年年中,中梁控股位于三四线城市的销售额贡献占比达到73%,仍是公司的销售主力。

另有业内评论认为,当中梁控股把业务重心转移到二线城市之后,其项目数量本身就将减少,对于人员的需求也会下调,裁员将成为不得不面对的事情。

金融产品侵蚀利润

大力度的攻城略地,是中梁控股得以快速规模扩张的原因之一。截至去年11月末,克而瑞披露的中梁控股新增土地货值为1872.5亿元,新增土地建筑面积为2048万平方米,分别排在行业第14名和第6名。

激进拿地的背后,是中梁控股土储规模的不足。截至去年6月底,中梁控股的累计土储货值为3385.4亿元,相当于同期销售额的5.32倍,只够满足未来两年左右的销售,而百强房企总土储的平均去化周期为4.2年。

与此同时,中梁控股的杠杆率也在走高。财报披露,截至去年中期,中梁控股的未偿还借款总额为288.02亿元,净负债率为199.60%,较2018年年末上升15.22个百分点,其中,资产负债率达95.25%,也是连续四年高于95%。

在迅速实现规模扩张的三年里,中梁控股的销售额翻了5.3倍而营收翻了10.3倍,但并未给集团带来相应的利润表现。2016至2018年末中梁控股的毛利率分别为21.1%、20.4%、22.9%,去年中期,这一数值增至24.5%,仍低于于上市房企30%的毛利率均值。

究其原因,有业内人士透露,一直以来,中梁控股对于对高成本的信托融资渠道较为依赖,此外,银行开发贷、ABS(资产证券化)、私募、企业间拆借、商票等也都需要成本,毛利率低意味着中梁控股的利润正在被这些金融工具瓜分。

在2016年至2017年间,中梁控股财报披露的未偿还借款额分别为202.27亿元和244.76亿元,直至2018年末,其未偿还借款额增至270.04亿元,其中,来自信托融资及资产管理安排的未偿还本金总额为147.2亿元,占借款总额54.5%。

去年7月,在中梁控股递交的上市招股书中也曾明确,上市所筹资金将用于偿还部分现有信托贷款,包括已于去年7月到期的年利率11.5%信托贷款、9月到期的年利率11.5%的信托贷款以及11月到期的两笔年利率分别为12.5%、13.83%的信托贷款。

外界评论认为,除却规模扩张的诉求外,中梁控股更希望借助上市打开包括境内外的债券市场、公司债及美元债等融资机会,以找到更加“便宜的钱”,优化债务结构。

中梁控股CFO游思嘉在回应高融资成本时也曾讲到,“随着公司上市,打通融资通道,去年的9.9%还有相当大的压缩空间”。

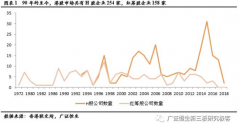

由于对非银金融的过分依赖,中梁控股的平均融资成本一直处于行业高值。去年上半年,中梁控股的加权平均债务成本为10%,而同期千亿规模房企的平均融资成本仅为5.2%。

去年下半年,中梁控股还发行了两笔共计4亿美元的优先票据,票面利率高达11.5%,与TOP20房企的融资成本相比,中梁控股一直位居前列。

为迅速进入规模阵营,中梁控股曾在内部提出“456”的高周转模式,即4个月开盘、5个月现金流回正、6个月资金进行第二次投入。为鼓励区域公司按照“456”的模式运转,中梁控股还设置了丰厚的奖励,开盘后达到“456”标准的项目,将获得100万元的内部奖励。

“高周转”下带来的负面效应正在接踵而来,去年至今,中梁控股旗下中梁壹号院、中梁国宾府和中梁江督府等多个项目因质量问题先后遭到业主投诉;去年12月,由义乌中梁操盘的千万豪宅西江雅苑项目因“房屋的天花板、墙壁、露台、飘窗有不同程度开裂”等严重质量问题被多家媒体曝光。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。