|

|

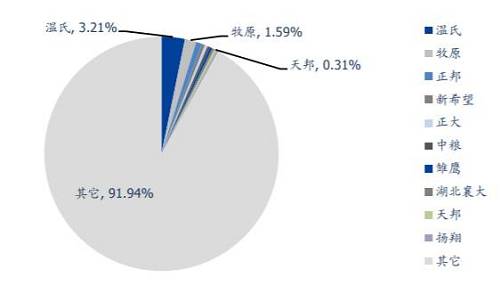

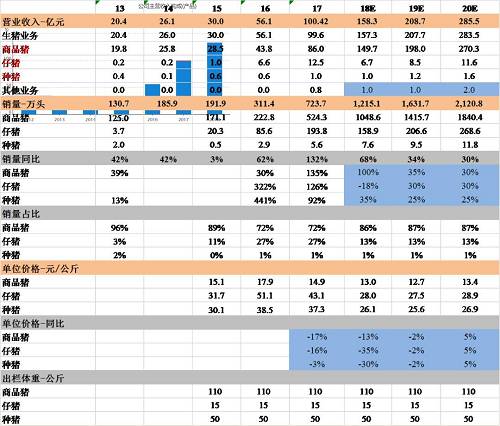

猪肉股的营收预测逻辑很简单,遵循量和价的结合。量的预测主要包含出栏量和出栏体重(出栏体重一般比较稳定)。牧原股份主营产品包括商品猪、仔猪和种猪,由于后两者占比较小,且逻辑和商品猪差不多,故而我们重点分析商品猪。

出栏量预测:

1)商品猪:生猪产量=(公司已有产能+新增产能)*产能利用率,利用此公式来预测生猪未来2-3年出栏量;其中新增产能可通过调研,或者其他的一些公开资料获得。

2)仔猪、种猪:根据猪周期判断出栏量.

价格预测:

根据能繁母猪,仔猪存栏价格以及生猪存栏价格判断目前猪肉价格处于猪周期哪个阶段。根据养猪行业周期性特点,我们能判断猪肉价格未来走势。

下表1蓝底部分是商品猪销量增速和价格增速的预测值。表1:传统猪肉个股营收预测模型

|

对于生猪养殖项目而言,在建工程转成固定资产当期公司就会投入相应的生物资产。

考虑从母猪饲养到生猪出栏约12~14个月的养殖生产周期,固定资产增速应与滞后约1年的生猪出栏量增速具有明显的正相关关系。

利用公司的固定资产变动、期初产能以及新增头均资本(通过项目要素计算:投资额/预计产能),我们能计算出生猪新增产能(产量上限)。

我们所需的数据及其来源:固定资产账面原值(公司财报);在建项目/拟建项目产能以及拟投入金额(公告,招股说明书,债券募集说明书、评级报告等)。

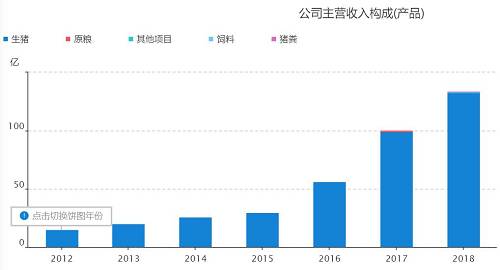

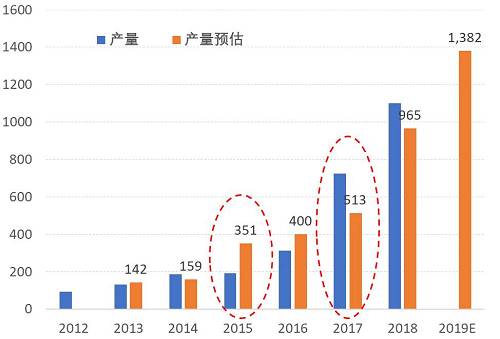

图3:公司产能变化

|

|

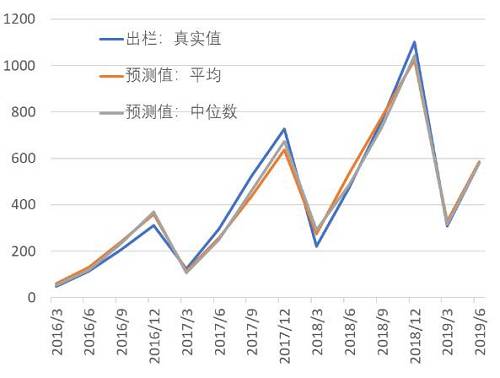

事实上,依照固定资产增速来判断产量增速,有1个前提假设:产能利用率保持不变。

要保持产能利用率不变,需要相对严苛的环境:猪周期未处于拐点位置;规模化养殖趋势延续,没有激烈的头部竞争;无猪瘟等疫情干扰。

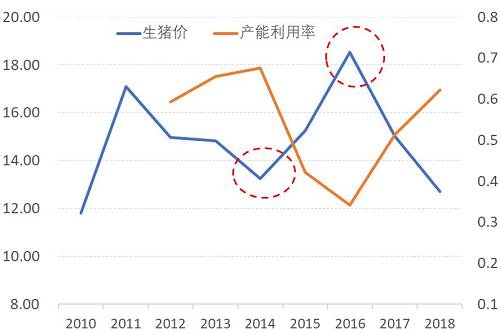

上图4中,15年和17年产量预估和实际偏差较大,猪肉价格从2011年开始下跌,至2015年基本持续下跌4年(如下图5所示),使得养殖户的饲养热情降到了低点,整体产能利用率处于较低水平。

17年实际产量高于预期,猪价在17年虽然下跌,但由于16年整个盈利较好,且猪价整体处于较高位置,故而产量维持高位。

图5:生猪价格与产能利用率关系

|

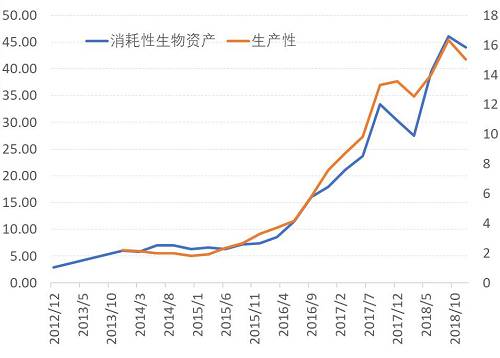

结合生猪养殖行业的生物特性和“母猪仔猪出栏肥猪”的生产流程,我们用生产性生物资产(能繁母猪)以及消耗性生物资产(仔猪、商品猪归属于存货科目)来对出栏量进行预测。

后备种猪饲养至可以配种约需4个月,叠加妊娠期约114天(接近4个月)。结合会计处理方法,生产性生物资产应与滞后8个月后的消耗性生物资产具有正相关性(结合财报特点改为3个季度),而消耗性生物资产领先出栏量6个月,因此生产性生物资产领先出栏量14个月左右。生产性生物资产会影响之后第8-14月的出栏量。

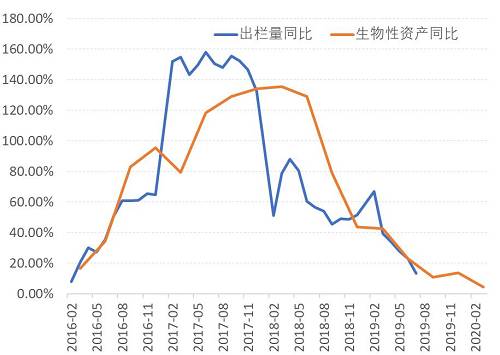

结合生产性生物资产,我们能预测生猪出栏量。图7是用生物性生物资产同比预测的15个月后的出栏量,整体走势较为接近。

图6:生物性生物资产与出栏量增速走势趋同

|

|

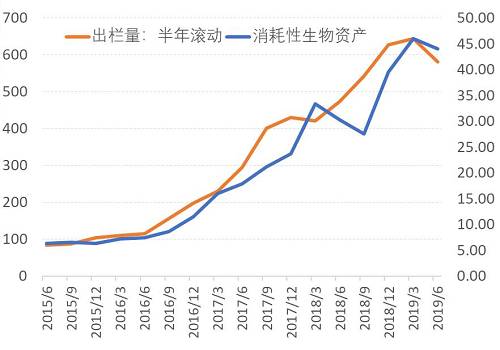

根据生猪养殖周期,仔猪从出生到出栏约需6个月的时间,故消耗性生物资产领先出栏量大约6个月左右的时间。

由于消耗性生物资产只出现在年报和半年报,要获得季度的预测,还需要借助生产性生物资产。

图8为消耗性生物资产和生产性生物资产走势(滞后3个季度)。可利用两者的高度相关性来估计每个季度的消耗性生物资产。

图9为利用生产性生物资产预估消耗性生物资产走势,数据频率由半年度提高到季度。

图8:生产性生物资产领先消耗性生物资产3个季度

|

|

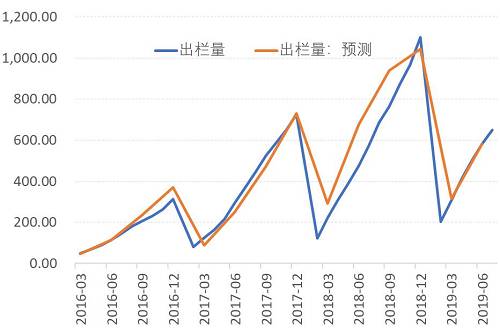

我们得到季度的消耗性生物资产后,可以进一步预测出栏量。

根据历史数据总结,出栏量与消耗性生物资产大约有16倍的关系,我们依照此规律得到出栏量预测值(如下图11所示)。

由于消耗性生物资产领先出栏量大约半年,所以出栏量使用的是半年滚动数据。

我们可以结合公司月度经营数据的销量调整得到我们所需的出栏量累计值。

图10:出栏量预测(半年滚动)

|

|

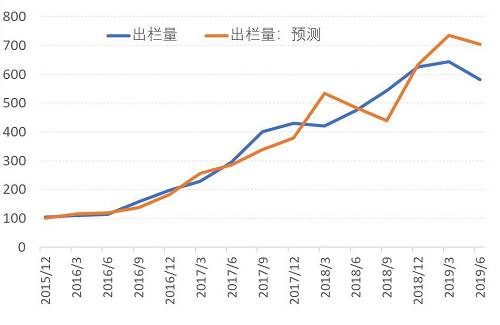

前面提到从固定资产、生产性生物资产、消耗性生物资产三个角度预测出栏量。

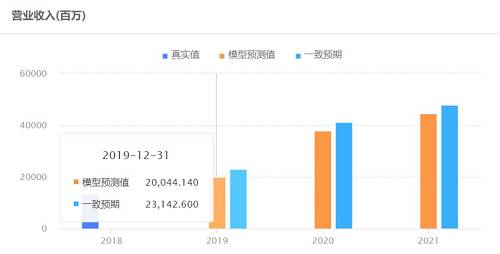

我们将三个出栏量预测值分别取平均值和中位数,其走势如下图12和表2所示。

出栏量预测值和真实值非常接近。

图12:出栏量预测(最终结果)

|

|

固定资产科目预测结果领先12个月,生产性生物资产科目领先15个月,消耗性生物资产科目领先6个月。

我们从不同的角度进行预测还能判断未来不同时段的出栏量。

04猪肉价格的预测依赖于行业周期和供需情况1)牧原股份猪肉销售价格与行业均价

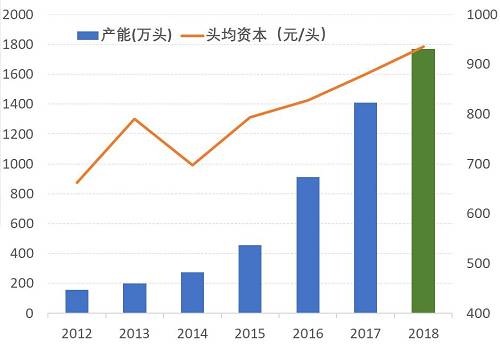

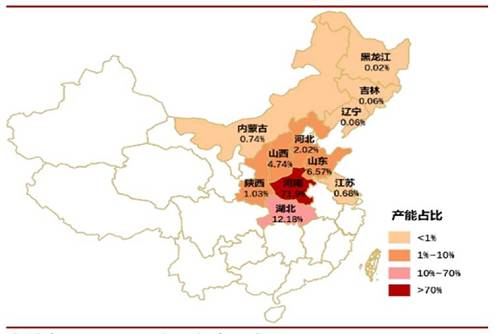

牧原股份猪肉产能多集中于北方:河南产能占比73.9%,山西,河北,山东等华北地区产能占比在13%左右。

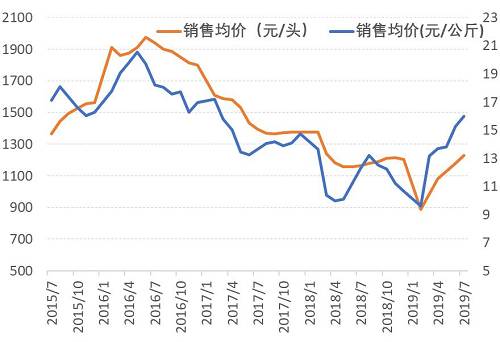

下图13为牧原股份商品猪销售均价和其他22省市生猪价格对比,从图中可以看出价格整体走势原本非常相近,但在18年7月以后两者开始出现价差。

原因是18年非洲猪瘟肆虐和疫区生猪禁运政策导致产区和销区猪肉供需不平衡,销区生猪价格远高于产区。

我们可以利用牧原股份产能分布占比来构建其猪肉销售价格指标。

图13:商品猪销售均价

|

|

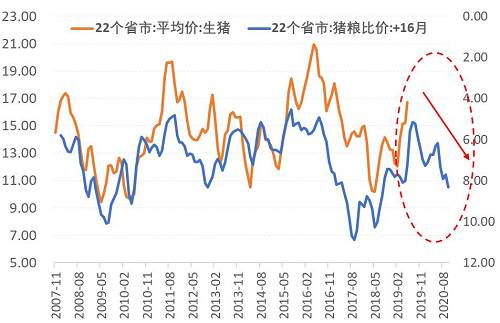

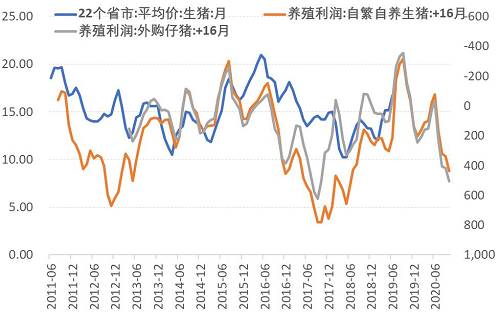

猪肉需求端比较稳定,生猪价格主要受供给端波动影响,生猪价格的预测依赖于未来供给状况。

猪肉的当期供给量用生猪出栏量来观测。屠宰量与生猪出栏原理类似,也能反映猪肉的即期供给。

未来猪肉短期供给可用生猪存栏这个指标来观测,它能反映未来1-5个月的生猪供给。

仔猪销量一般能反映未来5-6个月的生猪供给量,指标上可以关注仔猪价格(补栏意愿)、销量和仔猪饲料产销量(补栏情况)等。

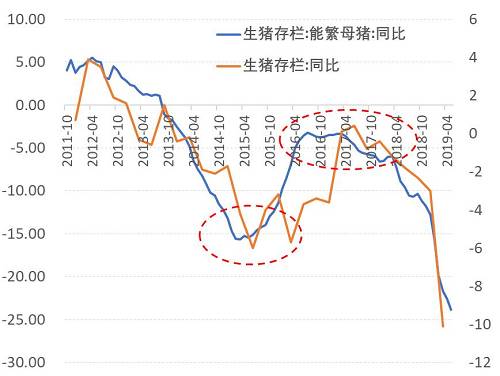

从能繁母猪配种到商品猪出栏需要10-11个月,因此当前能繁母猪存栏量能够决定约1年后生猪供应量。

能繁母猪存栏量与未来1年生猪价格呈负相关。二元母猪价格真实反应了当下母猪补栏的积极性,反应了养殖户对1年以后猪价行情的判断。

母猪价格较高时,养殖户补栏积极,1年后生猪供给偏多,猪价下跌。母猪价格较低时,养殖户补栏意愿较差,1年后生猪供给减少,猪价上涨。

图15:仔猪料销量整体领先屠宰量

|

|

|

|

|

|

一起来看看萝卜投资提供的营收预测模型!模型依赖的测算因子包含宏观、行业和个股三个方面。

回到牧原股份这只标的。

对于其营收预测,我们只需要做一步,也就是把前面量化测算思路中提到的指标添加到一个框架中,模型会实时根据抓取到的数据自行完成计算。

下图即为我们选取的因子,宏观层面主要选取了CPI食品价格环比和M1、M2等货币数据;行业层面从供需的角度进行了一次分类以便更好地展现模型的逻辑性;个股层面选取前面提到的三个角度预测未来出栏量的相应指标。模型的建立为我们省去了繁杂的计算过程,也将人为主观干预降到了最低。

图21:营收预测模型框架图(局部)

|

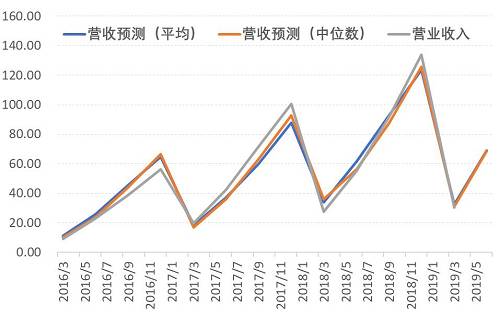

下图22为模型预测结果,由图可知19年牧原股份营收预测为200.44亿元,市场一致预期为231.4亿元。

依照目前的价格,模型测算出年底出栏量大约在1260万头左右;而我们从基本面的角度进行测算,预计19年底公司生猪出栏量大约在1340万头左右,模型整体预测结果在合理范围内。

图22:营收预测模型结果展示

|

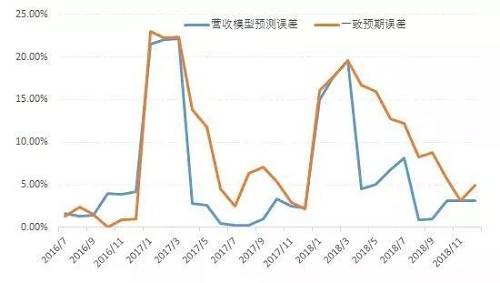

我们利用模型对历史数据进行回测,采用模型预测值与年末真实值的偏离度来衡量误差。

我们分别计算月度的营收模型误差和市场一致预期误差。

由下图23可知,2016年-2018年期间,模型预测的营收精度基本高于市场一致预期,证明了模型的有效性。

图23:历史数据回测

|

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。