投资界有两大牛人,都在保险股的投资上,获利极大。第一个是我们经常提的巴菲特,第二个,就是我们经常提的,戴维斯双击的戴维斯。

巴菲特的逻辑,比较适合产险,产险成本为负的“浮存金”,加上不错的投资收益,即便乘以2倍的杠杆,回报也很理想。

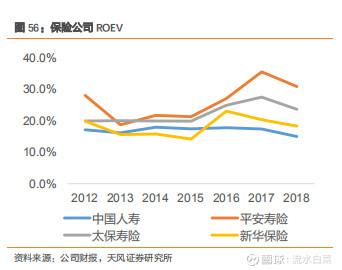

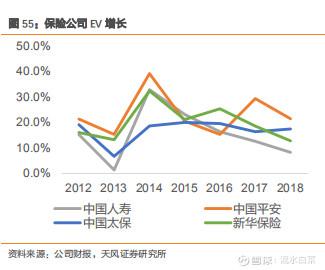

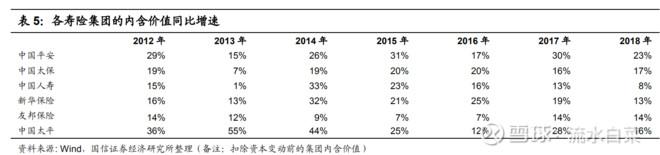

而我关注寿险,虽然有一定的资金成本,(上市险企的成本,1.5-3.5),但在10-15倍杠杆的加持下,ROA1-3,ROE就花一样灿烂!

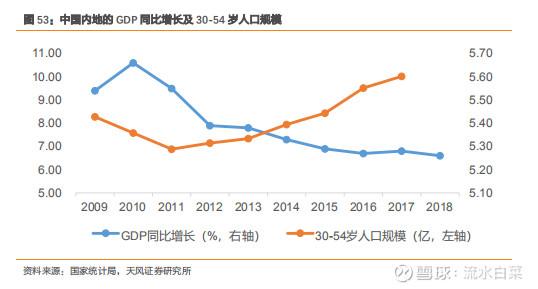

高ROA,主要是中国的寿险市场空间极大。目前30-55岁的中产家庭主力,处于刚需购买、渗透率提升阶段;我们还有一代人的时间,20-30年时间,才会相当于今天的日本。所以,人口老龄化对保险的影响,我们过10-15年再讨论,这个阶段,还在高速增长期。

此外,中国的保险公司盈利能力极强,已经得到或者正在得到验证。中国平安这几年,利润从200亿增到今年的1500亿左右(估计),核心就是寿险ROE平均在30以上。

下面,我们先看看戴维斯的故事

(一)戴维斯双击

低市盈率(PE)买入股票,待成长潜力显现后,以高市盈率卖出,这样可以获取每股收益(EPS)和市盈率(PE)同时增长的倍乘效益。戴维斯1950年买入保险股时PE只有4倍,10年后保险股的PE已达到15倍至20倍。也就是说,当每股收益为1美元时,戴维斯以4美元的价格买入,当每股收益为8美元时,一大批追随者猛扑过来,用“8×18美元”的价格买入。由此,戴维斯不仅本金增长了36倍,而且在10年等待过程中还获得了可观的股息收入。

(二)盈利持续增长,是股价的发动机

戴维斯双击,分成两个部分,第一部分,是估值差,PE4,变为PE15-20。第二部分,是盈利增长,每股收益1元,变为每股收益8元。

分析一家公司的股价现象,其实很简单,就是拆解:

盈利增长是怎样形成的,就是保险公司很赚钱很赚钱很赚钱,估值差是怎样形成的,高成长必然高估值,至少估值不会太低。所以,本质上说,如果一个行业,盈利能力持续超出市场预期,那么,就会形成戴维斯双击

(三)净资产增速

投资基本的规律,用芒格的话来说,长期收益,基本等于ROE增速。

这个ROE增速的逻辑,我们的讨论结果包括:1、ROE,是“未来的长期ROE”,2、高PB高ROE公司,长期回报远高于低PB低ROE公司

为了方便讨论,我们假设:1、估值不变。2、不分红的情况下

简单说,就是如果我们看清了一家公司未来ROE增速(资产增速),那么,我们就可以算出这家公司的价值。有了算法,剩下的就是心法问题(情绪管理等),算法,是基础。有盈利持续增长,才有估值提升;算得准,才能管理好情绪。

(四)在低估值中,看到的未来的高回报

戴维斯在保险股极低估值的时候,他的思考方向,不是保险股为什么这么低估。而是,通过计算保险公司未来的盈利能力。发现保险股的低估,意味着未来的高回报。他算对了,最终获取了三五十倍丰厚的利润

(五)保险股低估,一个历史性的机会?

目前A股保险股,走势低迷。H股更是跌破历史的低估值。我个人认为,这是历史性的投资机会。我相信,保险股是未来几年最好的投资之一。同时我认为,通过一两只股票的成功投资,从实践中学习,理解股市中的投资技巧,是最快的学习方式。比如:戴维斯双击!

单点突破,化羽成蝶!

====================================

附1:

附2:

附3:

$中国平安(SH601318)$ $新华保险(01336)$ $中国太平(00966)$

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。