在欢聚时代、虎牙、斗鱼于上周陆续公布其2019年第四季度及全年财务报告后,属于直播上市公司的财报周已结束。

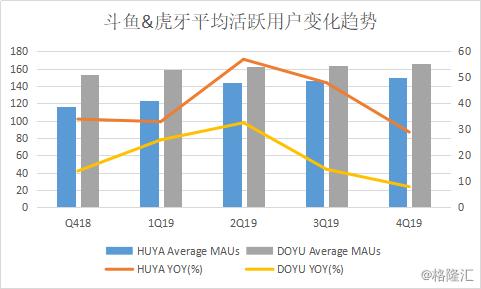

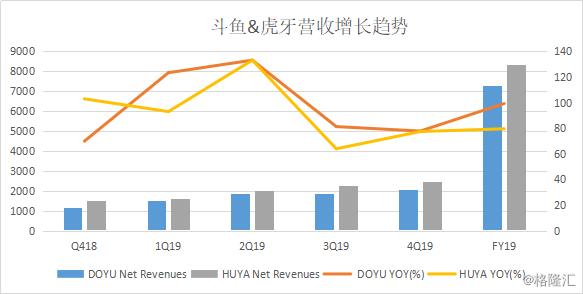

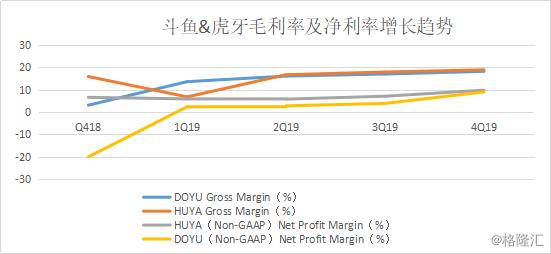

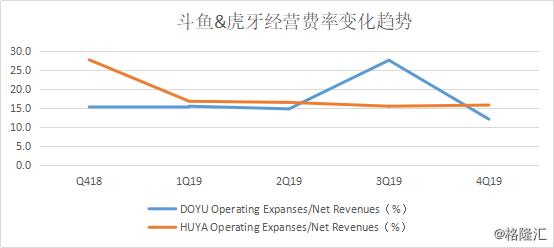

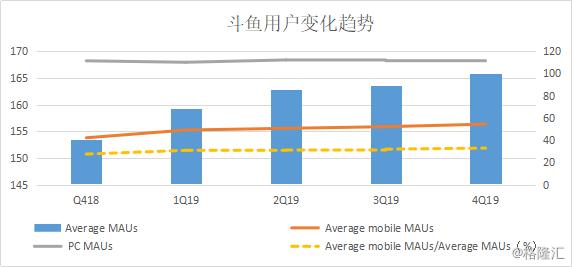

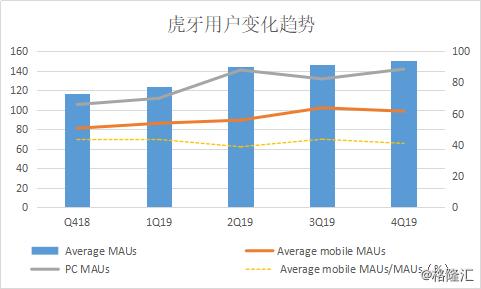

实现连续九个季度盈利及高增长的虎牙,再度印证其赚钱能力,但营收结构单一、增长乏力等隐忧也正显现;而连续四个季度盈利的斗鱼,得益于经营效率的提升,赚钱能力得到持续印证同时,增长持续,两者差距正进一步缩小。

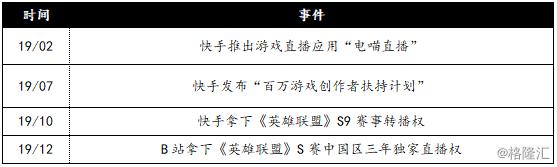

“千播大战”之后,凭借入局时间早、运营、融资能力更强,在历经内容与流量的长期博弈之后,斗鱼与虎牙最终奠定了在游戏直播行业的双雄争霸格局。行业进入下半场,头名之争仍悬而未决?同时2018年短视频爆发,快手、B站等视频类平台快速崛起,并于2019年宣布高调入局游戏直播赛道,行业变局又将如何演绎?游戏直播平台又会如何应战?

一、头名之争,会花落谁家?

游戏直播属于内容生产与发行环节,平台胜出的核心在于内容与变现能力上。而斗鱼与虎牙在基因及所长不同,造就了彼此在这方面的差异及不同的发展路径。

从“A站”(AcFun)“生放送”板块蜕变而来的斗鱼,在初期就形成了以独特弹幕为标志的开放、自由的社区文化,成就了斗鱼强用户粘性、使用时长和打赏的氛围。同时,斗鱼对主播、赛事内容投入大,内容端占优体现在流量端的长期压制。

(来源:公司季报)

反观脱胎于YY秀场的虎牙,公会运营更加轻车熟路。尽管两家均定位于游戏直播平台,但对虎牙而言,来自娱乐和游戏流量却各占一半。据虎牙CEO董荣杰透露,有超过一半的用户是在看非游戏的直播。相比而言,斗鱼更聚焦于游戏。据2019年第二季度公布数据显示,80%的流量来自于游戏板块。

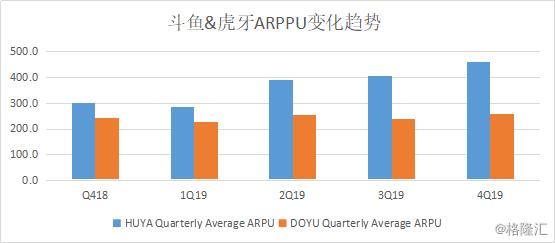

由于娱乐秀场较游戏直播,在用户时长、付费率及ARPPU值上均占优,即变现效率天然高于游戏直播,所以造就了尽管斗鱼在用户规模上长期领先,但营收及盈利能力却不及虎牙的局面。

(来源:公司季报)

实际上,自虎牙、斗鱼陆续上市之后,双方更是由对流量的争夺开始转向营收的竞争。营收方面,虽然斗鱼在体量仍低于虎牙,但增速占优,由于在去年上市后同样开始重视营收增长,引入公会模式,实施精细化运营策略,四季度环比明显改善,且与虎牙同期规模呈收窄态势。

据市场分析认为,营收规模将体现资本市场的直观评价,所以虎牙需要保持对非游戏内容的继续关注,这是虎牙做大营收重要内生动力,也是利润指标上和斗鱼拉开差距的关键因素。

但对于母公司欢聚时代和腾讯这两大股东而言,想必并非如此简单。对于欢聚时代而言,在减持及腾讯回购预期下,出于能卖个好价钱,自然是希望营收越高越好。想必之下,腾讯想必更多在乎的是游戏内容流量盘子的大小。而由此产生的内部博弈已经展开,腾讯有望入主虎牙大股东。腾讯已身为斗鱼大股东,若成为虎牙大股东,那么对虎牙而言,意味着关注重点将转移至内容层面。

而根据双方对于2020年一季度的业绩指引来看,却并非欢聚时代所愿。虎牙预期营收在23.6-24亿元之间,较去年四季度环比下降3-4%;而斗鱼预期营收在21-21.6亿元之间,环比增长2-5%。

而除营收之外,斗鱼在盈利方面改善更为显著。自去年一季度扭亏以来,迎头赶上虎牙,四季度的毛利率及调整后净利率已直奔同一水平。

(来源:公司季报)

主播侧,降低对头部主播非理性投入,通过公会体系加大对中腰部主播的培育和扶持,管理更为精细化;游戏侧,内容更为垂直且多元,日常直播、行业赛事转播、自制赛事和节目(比如自制DSL斗鱼超级联赛、斗鱼绝地求生黄金大奖赛、斗鱼嘉年华等赛事),甚至通过签约俱乐部来深度捆绑内容;同时加大对优质内容的投入,尤其是对电竞产业的布局。

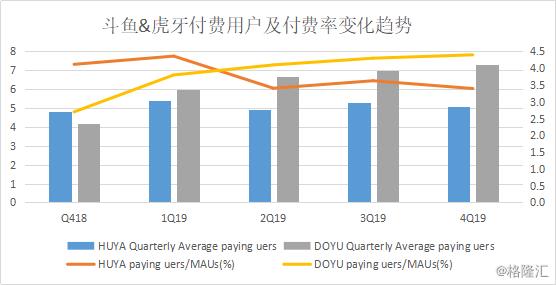

(来源:公司季报)

由于内容及运营双管齐下,在去年一季度,斗鱼付费用户规模及付费率先后超越虎牙,并迅速拉开差距。目前在单用户价值(ARPPU)方面,斗鱼与虎牙还存在一定的差距,也预示其仍较大的提升空间,这也将是斗鱼短期内做大收入的内生动力之一。

(来源:公司季报)

总体而言,斗鱼前期将重点放在内容建设上,尤其是对于电竞产业的投入,运营管理偏粗放,造成了持续亏损的局面,但内容端的长板效应也奠定了流量领先基础。后来开始重运营,由粗放走向精细化管理,实现成本和费用结构的优化,赚钱能力明显上升,并逐步缩小与虎牙的差距。目前来看,内容并不占优的虎牙,在经营效率端的优势逐步被斗鱼追平之后,通过出海来扩大用户规模或许会成为首选。斗鱼也在试水海外市场,但目前更多以战略布局和用户覆盖为主。由于海外市场,尤其是东南亚地区,用户留存率不太高,尤其是变现方面的质量是比较低,短期难有业绩贡献。

而双方对今年一季度业绩指引,所产生的预期分化,或许也预示着游戏直播行业又要变天了。

二、快手、B站入局,谁底子更厚?

如果斗鱼与虎牙尚论番位之争,那对快手们可说是降维打击。

当前国内电竞和游戏直播行业正在快速升温,快手、B站视频类平台高调入局。引发市场舆论对于行业变局的关注和讨论。

(来源:公开资料)

据官方披露数据,目前快手移动端游戏直播DAU已超过3500万,每月开播的游戏主播超过200万,每月总开播时长超过6.8亿分钟;围绕游戏内容,快手平台上游戏短视频DAU已超过5600万。但快手没有公布对游戏直播平台更重要的用户平均观看时长、粘性及活跃度等指标数据。脱离开用户时长、粘性和活跃度,单看DAU便判断超越斗鱼、虎牙,说服力稍显不足。

快手以短视频见长,尽管同为腾讯战略投资,但内容偏向娱乐、电竞布局偏移动端,主播主要涉及王者荣耀、和平精英、斗地主,核心目标群体是轻度游戏用户,短期时间内难以聚集足够多的主播来抗衡。据小葫芦大数据统计,游戏直播赛道中斗鱼和虎牙囊括超过62%的头部主播,快手和B站合计占比22%不到。

B站与快手布局电竞逻辑类似,同样以移动端为主战场,走轻型游戏路线。从主打ACG二次元文化到泛娱乐化,反映出B站群体的泛化趋势。而从成立电竞俱乐部到不惜以重金拿下《英雄联盟》S级赛事权背后,显示出凭借电竞直播来进一步拉动流量增长意图。

(来源:公司季报)

扎根游戏直播赛道六年之久的斗鱼,已构筑起明显的内容护城河,这也是其流量长期压制虎牙的关键所在。不论是头部主播签约数,还是对于赛事内容的投入,都是快手和B站短期所无法企及的。除了布局移动端外,PC端更是其主战场,核心用户群是重度硬核玩家,决定其更为垂直的定位。

游戏直播与游戏玩家和电竞用户这类垂直细分人群绑定,且游戏直播与短视频内容差异较大,体现出游戏直播需求的刚性及不可替代性。这在短视频爆发的2018年,对于同为泛娱乐直播的游戏及秀场所造成的冲击程度不同足以看出。秀场直播遭受明显冲击,使用率与用户数均出现大幅下滑,而游戏直播却受影响相对有限,二季度使用率经过短暂下滑后在年末企稳回升。

(来源:申港证券)

与此同时,游戏直播用户使用周期较游戏更长久,即使游戏玩家退出游戏后,也可能继续使用游戏直播平台。而快手和B站的强大导流能力,将进一步扩大游戏直播内容消费群体,而轻度游戏用户向重度玩家的转化,也将为斗鱼贡献更多的增量。

而从用户区域分布来看,据极光大数据显示,斗鱼的用户多集中于一二线城市,iOS端用户占比更高,与主攻“下沉市场”的快手用户重合率较低。

所以,综合来看,快手、B站入局,对于斗鱼而言,威胁不大。不过这并不意味着虎牙也可以安枕无忧,由于一直侧重移动端,且主打王者荣耀、和平精英一类轻型手游,主播以腰部和素人为主。

(来源:公司季报)

从用户区域分布来看,虎牙用户以“五环之外”城乡交汇地区的小镇青年为主,与快手地域重合度高。一旦快手加速扩张,可能会对其造成直接冲击。

结语

面对老对手虎牙的打压,斗鱼提高了提升效率,面对新对手的威胁斗鱼靠电竞筑墙,并没有如外界所说遭遇重创。反映到财报上,所以斗鱼才会在第四季度反而更好。

照互联网行业分久必合的发展逻辑,整合归一是行业发展必然走向,斗鱼和虎牙显然是整合的关键所在。至于何时开始、最终由谁主导,一度引发外界猜测和讨论。

实际上,无论斗鱼、虎牙,还是新入局的快手,背后都有着腾讯的身影。作为国内游戏头号厂商,腾讯掌握着游戏版权和电竞赛事等上游资源的定价权,是决定游戏直播行业走向的关键先生。

据悉,腾讯已启动内部赛马机制,来加快行业间平台整合步伐。而早在去年3月,腾讯IEG便成立了游戏直播业务部,主要任务之一就是协调斗鱼、虎牙和企鹅电竞三家平台,并平衡三家互挖主播的竞争,控制整体消耗。从腾讯的角度看,这样的整合可以减少消耗,加强对游戏直播平台的控制力,完全是符合其整体利益的。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。